來源:星球日報

恐怖的 CPI 數據

在 2022–3–17 的美聯儲加息決議公布上漲 25 個基點到 0.5%後,市場一致認爲美聯儲的加息比較溫和,屬於市場可承受的範圍,因此加息之後黃金、白銀、原油、BTC 等加密貨幣不但沒有下跌,反而出現了不同程度的上漲。

然而,這只是美聯儲對市場的一次試探,後續的加息,每一次加息的幅度都會超出市場的想象!

因爲自疫情以來美聯儲無限 QE 推升了大宗商品的價格,導致 CPI 持續上升,2022–3–10 日美國 CPI 月率已經高達 0.8!

而在美聯儲 3 月 17 日开啓加息後,CPI 並沒有出現明顯的回落,相反隨着俄烏战爭,美歐對俄羅斯能源的制裁,讓 CPI 隨着原油與天然氣等能源價格一路上漲,布倫特原油最高觸及140 美元,WTI 原油最高到了 130.5 美元。

布倫特原油走勢圖WTI 原油走勢圖

而在現代社會裏,能源的上漲意味着將帶動能源、化工的價格上漲,這二者上漲又會帶動其它生產資料的上漲,從而帶動整體物價上漲,推升通貨膨脹!

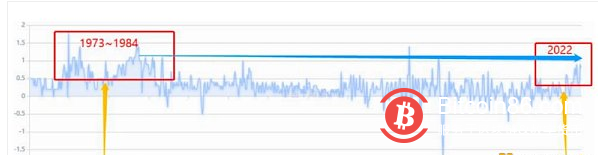

只要能源價格高居不下,CPI 就很難快速回落,當前美國 0.8 的 CPI 已經接近上世紀 70、80 年代的水平,而那時正是美國進入滯脹期,大衰退的階段。

在上世紀 70 至 80 年代的美國滯脹由多重因素導致:

由於越南與朝鮮战爭導致美國赤字嚴重、黃金儲備不足,1971 年 8 月,尼克松總統宣布單方面廢除布雷頓森林體系,這種單方面廢除布雷頓森林體系,其實本質上就是違約了,所以導致美元出現了信任危機,隨後美元持續下跌,同時國際貿易的原材料價格上漲推升了美國的通脹水平。

1972 年由於厄爾尼諾現象全球糧食歉收導致其供給驟降、糧食成本大幅上升;1973 年10 月第四次中東战爭爆發,由於美國政府支持以色列,沙特阿拉伯等國家降低原油產量並隨後採用原油禁運對抗美國,由於當時沙特阿拉伯等 OPEC 國家爲全球原油的主要供給來源,因此原油帶動其他能源價格一同驟升。

實行強制性工資價格控制兩個經濟政策的頒布,限制了大衆的薪資與購买欲,以及流動性,扭曲了供給,人爲囤積居奇導致供給短缺,管制取消後價格徹底失控。

寬松的貨幣政策+激進的財政政策+極端天氣+战爭因素+原油危機+食品危機,這一系列的因素+美國的決策失誤,讓通脹升級到了滯脹,美國經濟陷入衰退,時間長達十年。

美國經濟正在滯脹邊緣

當前,無論是貨幣政策,還是战爭因素,原油危機,和食品危機,都與上世紀 70~80 年代十分相似。

首先,俄烏衝突的背後,美國在與俄羅斯博弈,後續隨時會隨着局勢的發展而升級。

其次,美國將俄羅斯踢出 SWIFT 系統,並對俄羅斯的制裁超過了 1.2 萬億美元,其中對俄羅斯在境外的 3000 億美元的黃金和外匯資產進行凍結,佔俄羅斯國際儲備總額(6400 億美元)的近 50%。

從短期來看美國通過其金融影響力在金融战上獲得了贏面,但從長期來看,這是損害美元信用體系和美國的國家信譽,各國都會擔憂自身的外匯儲備是否安全,從而減少美元美債及其相關資產的配置。

最後,俄羅斯和烏克蘭都是小麥等農作物的主要生產國與出口國,這兩個國家加起來約佔全球小麥出口總量的四分之一,但因爲战爭,必然會耽擱春播周期。

战爭爆發之前烏克蘭播種面積預期爲 1500 萬公頃,但到 3 月 23 日播種面積可能僅有 700萬公頃,那么等到收獲季節,減產 50%以上甚至更多將是必然,世界糧食將會出現巨大缺口,战爭過後的危機將會是糧食危機,糧食的減產必然會大幅推升糧食的價格。

從美國的通脹水平以及所處的環境來看,幾乎已經是上世紀 70~80 年代的復制版。美國再次處於滯脹的邊緣。

用激進手段扭轉形勢

現在美國面臨兩大問題:通脹往滯脹的邊緣和 2022 中期選舉。

2022 年 11 月 8 日舉行美國中期選舉,同時還有衆議院所有 435 個席位和參議院 100 個席位中的 34 個席位將展开角逐,39 個州長級職位也將成爲爭奪對象。

這是極爲重要的一次選舉,若在大選前通脹不能降下來,那么民意滿意度就會持續降低,支持率必然不高。

拜登雖然是美國歷史上獲得普選票最多的總統,但是時至今日他也是支持率下降的最快的總統之一,通貨膨脹、物資緊缺等問題接踵而至,拜登的支持率已經跌至 41%。

在俄烏衝突的背景下,要控制通貨膨脹、降低 CPI,方法有:

拜登政府和歐盟放棄對俄羅斯的制裁,並聯合 OPEC 國家增產,那么能源價格就能很快回落, 這就會降低 CPI。

至少是 7 次的瘋狂加息+縮債,將市場上的熱錢大量抽走,擠壓泡沫、從而打壓大宗和各類商品的價格,來降低 CPI。

但現在美國國內通脹無法短期內降低、物資緊缺也無法解決;轉移矛盾,制裁俄羅斯,獲得民意,就成爲了拜登提高支持率的首選。那么就只剩下瘋狂加息+縮債,抽走市場上大量資金的辦法。

爲了准備接下來的選舉,以及避免讓美國再次進入滯脹而衰退,我認爲美聯儲必然會採用十分激進的手段來遏制或拖延滯脹的發生。

因此, 2022–3–17 日的加息只是开胃菜,用來試探市場的反應,以及試探對 CPI 的靈敏度。下一次加息开始,加息大概率會是>=50 個基點起步,並且除了加息之外,美聯儲會盡快的進行縮表,有可能會是加息+縮表一起進行。

市場上很多人都只看到了加息基點高對金融市場會產生影響,但卻忽略了縮表的影響。

按目前美聯儲伯南克流露出來的信息未來 1 年縮表規模將在 1 萬億美元,3 年會縮到 3 萬億美元,這種級別的縮表,會抽走大量的資金,按加息來估算則相當於額外的加息 3~4 次,這對貨幣流動性的收緊是非常嚴重的。

這種影響對金融市場的衝擊將是十分劇烈的,尤其加密貨幣市場。

2020年3月23 日,美聯儲無限 QE,宣布每天都將購买 750 億美元國債和 500 億美元機構住房抵押貸款支持證券,每日和定期回購利率報價利率將重設爲 0%。而大量的熱錢都流入了金融市場,其中熱錢流入加密貨幣市場,讓 BTC 及其整個加密貨幣市場都進入了一個超級大牛市。

可以看到,在美聯儲宣布無限 QE 之前,BTC 價格還是下跌的,但在美聯儲宣布之後,熱錢开始流入加密貨幣市場,3 月 31 日之後,BTC 價格开始築底回升,隨着熱錢不斷地流入,價格也一路攀升最高到了 6.9 萬美元。

因此 BTC 及其它加密貨幣的這輪牛市不是本身走勢的爆發,而是大量熱錢流入推升而出現的。所以,當加息只有 25 個基點時,對整個加密貨幣的市場基本沒什么影響,市場甚至可以當成是利空出盡的靴子落地,從而進行一次大力度的反彈行情。

可是當未來一年內每一次加息都提升 50 個基點,一年至少有 7 次,加上縮表,等同於有11~12 次,那么這將對加密貨幣市場造成瘋狂的虹吸效應,在抽走大量流動性的同時,會給價格帶來巨大的壓力。

下一次美聯儲利率決議時間在 2022–5–5 日左右,在此之前,是 BTC 等加密貨幣在今年無壓力運行的時間窗,大多數多頭會趁此之前進行一波多頭行情的運作,以避免未來將出現的風暴!從 3 月 16 日开啓的這輪上漲就是這個原理。

最後需要特別強調一點的是,上世紀 70~80 美聯儲由貨幣寬松轉向貨幣緊縮,導致了滯脹的出現,而本次加息的環境會比上次更加惡劣。

隨着美國對俄羅斯的境外黃金和外匯儲備進行制裁,各國必然开啓了多元化的貨幣儲備,以及雙邊貨幣結算和互換協議,那么美聯儲的加息就算再瘋狂,也很難像以前那樣抽走所有的資金,會有很多資金分散流入更值得信任的資產上,其中會有不少進入到天然無主權的金融產物上,如黃金,而這個屬性對 BTC 等加密貨幣也同樣適用,那么加密貨幣市場就不會那么悲觀,甚至應保持樂觀。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:世界宏觀局勢影響下 加密市場將駛向何方?

地址:https://www.torrentbusiness.com/article/999.html

標籤:

你可能感興趣

未來一周美股三大觀察變數 10月CPI、PPI將公布

2024/11/10 15:31

地緣政治影響 澳洲業者看好無人潛航器需求:能力和AI技術是我們的優勢

2024/11/10 15:30

路透:美國要求台積電暫停出貨部分AI晶片給中國大陸客戶

2024/11/10 14:42

傳美國要求ASML等5企業 交出中國客戶清單

2024/11/10 14:17

法國國鐵貨運商瀕解散 工會號召罷工恐亂耶誕運輸

2024/11/10 14:15