作者:HAOTIAN

看到 @bitsmiley_labs又拿到了$10M的新融資,以加速其落地比特幣上新穩定幣bitUSD的愿景。那么,這個被大家親切稱爲“笑臉”的BTCFi穩定幣項目到底要做啥?其核心技術框架又如何?BTCFi市場爲何受市場一致熱捧?接下來,談談我的看法:

1)以太坊DeFi生態源於MakerDAO的DAI算法穩定幣,最終發酵於Compound借貸平台治理激勵,引燃了一波DeFi之夏。bitSmiley #SMILE 爲了搶奪BTCFi市場的先發優勢,組合MakerDAO(DAI)和Compound(Lending)等DeFi基礎設施,分別推出了三大主要組件:

1、bitUSD:超額抵押穩定幣協議,對標DAI,用戶可以向bitSmiley Treasury存入比特幣鑄造bitUSD;採用了bitRC20標准會保持高度透明,同時與ZetaChain合作原生跨鏈橋,確保全鏈環境流通;

2、bitLending:原生去信任借貸協議,採用點對點模式原子交換技術來實現交易撮合,同時引入了保險系統以優化傳統借貸的清算流程不足;

3、Credit Default Swaps(CDS):創新衍生品協議,集成了NFT切割CDS,同時使用聚合競價的方法,以提升CDS市場的效率和公平。

2)其產品組件具體如何得進一步體驗才能評價。以點帶面,我主要說兩個核心技術點:

1、與 @zetablockchain 合作原生跨鏈:ZetaChain是一種建立在Cosmos SDK和 Tendermint PBFT共識引擎上的POS區塊鏈,由特定鏈嵌入全鏈環境中提供一系列的互操作性操作。由於比特幣沒有智能合約,可以部署輕節點並基於ECDSA籤名算法進行多方籤名操作,ZetaChain只需要對比特幣上的UTXO進行有效追蹤和管理就可以實現安全跨鏈。

除此之外,由於ZetaChain是面向全鏈環境的Ominichain智能合約,在解決掉和比特幣網絡之間的跨鏈問題後,理論上可以借助其全鏈流通環境實現對全鏈資產的透明化管理。

2、bitRC20標准,看起來怎么像BRC20銘文標准,沒錯,bitUSD借鑑了銘文這種把資產發行在比特幣主網的資產範式。當用戶要超額抵押BTC,可以先向bitSmiley官方橋橋接資產。bitSmiley layer2鏈確定用戶抵押資產後進行共識驗證後會向比特幣主網傳遞鑄造bitUSD的信息。

由於傳統BRC20銘文鑄造都需要提前預設部署總量,因此bitRC20則針對穩定幣場景新增了Mint和Burn的操作,以滿足穩定幣需要動態調整供應量的需要。這其實就是indexer索引器的意義,這種變通的銘文發行方式更容易得到項目的實際應用和賦能。

以上。

最終,不難看出,爲何主流資本都在跑步進場BTCFi,像bitSmiley這樣的DeFi基建提供商也都搶着布局。

一方面,大家盯着BTCFi市場龐大的資產增量空間,以現在BTC網絡總鎖倉 16億美元來計算,僅佔BTC總市值的0.14%,相比ETH、Solana等網絡資產鎖定率還有50-100倍的增長空間,其資金來源通道不局限在鏈上,還有龐大BTC+ETH ETF基金背後的鏈下需求;

另一方面,我覺得掌握核心BTC資產的穩定幣、借貸、衍生品等落地應用战略卡位後,其應用場景會輻射整個全鏈環境,會對全鏈環境的DeFi模式和用戶都能起到盤活再引領創新的效用。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:技術解讀bitSmiley:爲何BTCFi市場會受到一致熱捧?

地址:https://www.torrentbusiness.com/article/132352.html

標籤:BTCFI

你可能感興趣

比特幣地址類型概說

2024/11/25 12:06

Grayscale:人工智能代理+區塊鏈如何改變加密世界?

2024/11/25 12:00

特朗普商務部長公司收購Tether股份 並將啓動20億美金BTC貸款計劃

2024/11/25 11:29

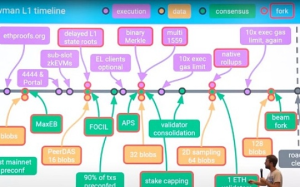

一文看懂Beam Chain的9大升級

2024/11/25 10:23

對話以太坊Vitalik:世界不該落入AI只手遮天的權力王國

2024/11/25 10:15