作者:Marcel Pechman,Cointelegraph;編譯:松雪,金色財經

即將於 8 月 25 日到期的 19 億美元比特幣月度期權是決定 26,000 美元支撐位能否守住的關鍵。 人們可以將最近的加密貨幣市場拋售歸咎於美國證券交易委員會(SEC)推遲對現貨比特幣交易所交易基金的決定,但也有宏觀經濟的角度。

如果美聯儲遏制通脹的努力奏效,美元走強的趨勢可能會持續下去。 衡量美元兌其他貨幣匯率的美元指數(DXY)在 8 月 22 日達到 76 天以來的最高水平,這一點就很明顯。

爲了防止每月比特幣期權到期造成 3.8 億美元的潛在損失,比特幣多頭必須確保比特幣價格在 8 月 25 日之前交易至 27,000 美元以上。

比特幣空頭將受嚴厲監管的威脅

加密貨幣多頭最近遇到了監管挑战。 這很明顯,因爲最大的兩家加密貨幣交易所 Binance 和 Coinbase 目前正與 SEC 卷入訴訟。 此外,Ripple 針對 SEC 的初步勝利現在正在受到監管機構的上訴。

除了這些進展之外,Bitstamp 最近還宣布決定停止爲美國客戶提供質押服務。 美國當前監管環境中的一個關鍵問題是以太坊究竟是商品還是證券。

此外,幣安已宣布暫停在拉丁美洲和中東地區提供加密借記卡服務。 在此決定之前,有指控稱幣安也於 8 月 20 日暫停了通過 SEPA 的歐元提款和存款。且沒有恢復該服務的明確時間表。

數據顯示多頭對比特幣價格過度樂觀

8 月 25 日到期的期權未平倉合約爲 19 億美元。 然而,由於某些交易商預計價格水平將達到 29,000 美元甚至更高,因此預計最終金額將會減少。 從 8 月 14 日到 8 月 19 日,比特幣價格意外出現了 12% 的回調,這無疑讓看漲的投資者措手不及,從 Deribit 比特幣期權利率圖表中可以明顯看出。

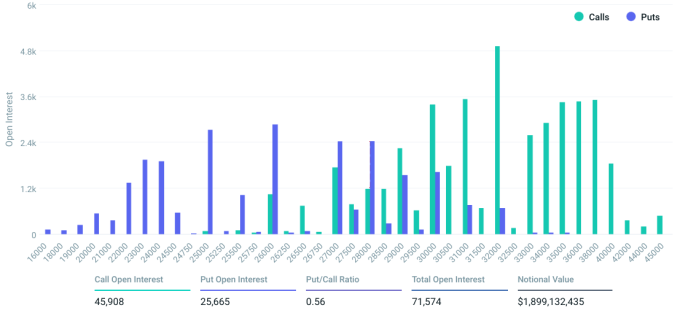

8 月 25 日比特幣期權未平倉合約總數。來源:Deribit

0.56 的看跌期權與看漲期權比率反映了 12 億美元的看漲(买入)未平倉合約與 6.85 億美元的看跌(賣出)期權之間的不平衡。 然而,如果比特幣價格在 8 月 25 日上午 8:00(世界標准時間)保持在 26,500 美元附近,那么這些看漲(买入)期權中將只有價值 3500 萬美元。 之所以會出現這種差異,是因爲如果 BTC 在到期時交易價格低於該水平,那么以 27,000 美元或 28,000 美元購买比特幣就毫無用處。

比特幣空頭的目標是低於 26,000 美元以最大化收益

以下是基於當前價格走勢的四種最可能的情況。 8 月 25 日可用的看漲(买入)和看跌(賣出)工具的期權合約數量根據到期價格而變化。 對雙方有利的不平衡構成了理論上的利潤。

這一粗略估計忽略了更復雜的投資策略。 例如,交易者可以出售看漲期權,從而有效地獲得高於特定價格的比特幣負面敞口。 不幸的是,沒有簡單的方法來評估這種影響。

25,000 美元至 26,000 美元之間:100 手看漲期權與 15,100 手看跌期權。 最終結果有利於看跌工具 3.8 億美元。

26,000 美元至 27,000 美元之間:1,400 個看漲期權與 11,000 個看跌期權。 最終結果有利於看跌工具 2.5 億美元。

27,000 美元至 28,000 美元之間:4,000 個看漲期權與 8,400 個看跌期權。 最終結果有利於看跌工具 1.1 億美元。

28,000 美元至 29,000 美元之間:6,000 個看漲期權與 5,300 個看跌期權。 最終結果在看漲期權和看跌期權之間達到平衡。

請注意,爲了讓多頭在每月到期前創造公平的競爭環境,他們必須將價格從 26,400 美元上漲 6%。 相比之下,空頭只需要在 26,000 美元以下小幅調整 2%,即可在 8 月 25 日獲得 3.8 億美元的優勢。

鑑於比特幣從 8 月 21 日到 8 月 23 日多次跌破 26,000 美元的支撐位,如果在期權到期前再次測試該水平也就不足爲奇了。 此外,考慮到當前的加密貨幣監管環境,在每月 19 億美元的期權到期後,比特幣多頭幾乎沒有動力扭轉當前的看跌勢頭。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:BTC 能守住26,000 美元支撐位嗎?19 億美元BTC月度期權告訴你

地址:https://www.torrentbusiness.com/article/60500.html

你可能感興趣

Vitalik:我所認爲理想狀態的以太坊錢包是什么樣的?

2024/12/03 22:46

新一輪“貿易战” 特朗普難贏

2024/12/03 21:13

TRX創下200億美元的歷史新高 12月將迎來山寨幣季節嗎?

2024/12/03 21:07

AI代理賽道的潛在發展空間

2024/12/03 19:52

比特幣擴展概念驗證:在支持 OP_CAT 的比特幣上實現橋契約

2024/12/03 19:13