以太坊轉PoS在即:Staking賽道及代表項目深度解析

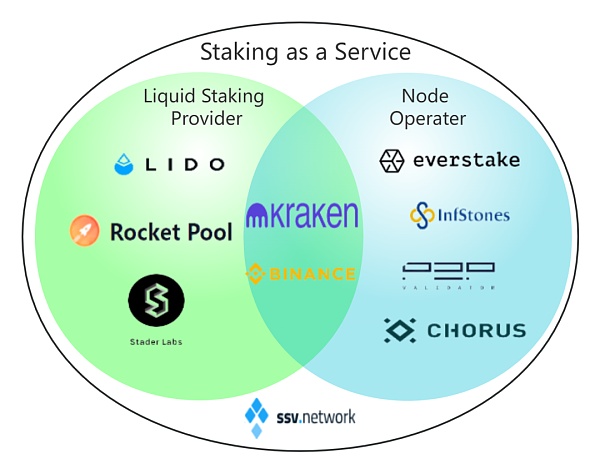

在正式开始本文內容之前,我們先對本文中主要涉及的幾個概念進行釐清:

節點運營商(Node Operator):特指具體在區塊鏈上運行節點的運營商。他們需要使用設備來運行鏈的客戶端,保持在线,維護區塊鏈的共識。

流動性質押服務商(Liquid Staking Provider):用戶質押之後,給予用戶一個質押衍生品,從而解決PoS質押流動性問題的服務商。他們可能具體運行節點(如Kraken和Binance),也可能不運行節點(如Lido、Rocket Pool 和 Stader)。

STaaS服務商(Staking as a Service,爲了避免與SaaS混淆,我們用STaaS來代替):泛指一切爲用戶提供廣義上的質押服務的服務商。我們在下文中將簡稱爲STaaS服務商,他們給用戶提供的服務我們將簡稱爲STaaS。

本文中將主要出現的幾個實體在上述概念中的分類如下:

制圖 Mint Ventures

賽道概覽

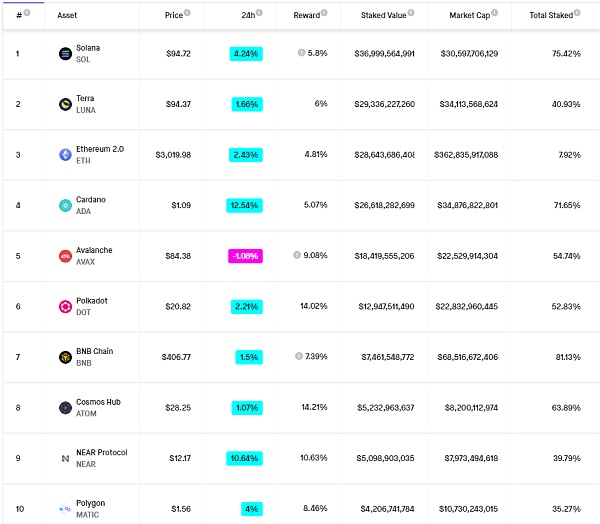

區塊鏈的共識層近年來正在明顯地從PoW(工作量證明)轉向PoS(Proof of Stake,權益證明或質押證明)。伴隨着以太坊在未來半年內(大概率)從PoW轉向PoS,市值排名前十五的公鏈中,將只有BTC、DOGE、LTC仍然採用PoW共識,其余公鏈大多採用PoS共識。目前,質押金額排名前十的PoS公鏈累計已經質押了超過1800億美元,平均可以獲得超過7%的質押收益率。

按照質押金額排名前十的區塊鏈和他們的質押收益率 來源:https://www.stakingrewards.com/

對於採用PoS機制的區塊鏈來說,維持一個穩定的Stake比例對於協議來說是最健康的,因爲Stake比例過低時,攻擊者想要進行51%攻擊需要付出的成本就較低,會危及協議的安全;而Stake比例過高,則會降低代幣的(實際)流通率,不利於公鏈生態的建設。

因而各個區塊鏈一般都是用一套動態調節的算法,激勵持幣者調整參與stake的比例,到一個公鏈認爲相對合適的比例。從上圖我們也可看出,排名前十的PoS鏈的Stake佔比分布在30%~80%之間(BNB Chain相對特殊)。

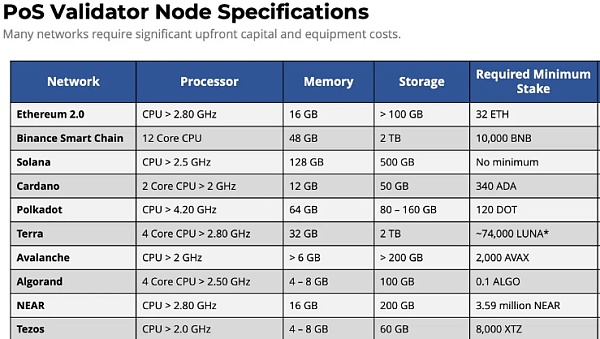

而不論哪條PoS公鏈,獨立成爲一個節點來進行Stake都是一個較爲復雜、不是普通投資者容易做到的事情。成爲節點通常有比較高的設備和網絡要求、對鏈本身運行機制的知識儲備要求、公鏈代幣持有數量的要求(Terra只獎勵排名前130的節點,BNB chain只獎勵排名前21的節點)以及運維能力要求,這都導致普通用戶並不容易直接參與到Staking中,不利於鏈整體的安全性和去中心化程度。

一些PoS鏈的質押設備和最低質押金額要求 來源 https://messari.io/article/what-s-at-stake-in-staking-as-a-service

事實上,由於相對高的資產Stake率有利於鏈本身的安全性,所以絕大多數的PoS鏈都支持鏈原生的委托質押(delegate staking),也就是允許普通用戶直接將其持有代幣的投票權委托給某個地址(驗證人),由驗證人來代替他們維護網絡共識(並獲得獎勵)。

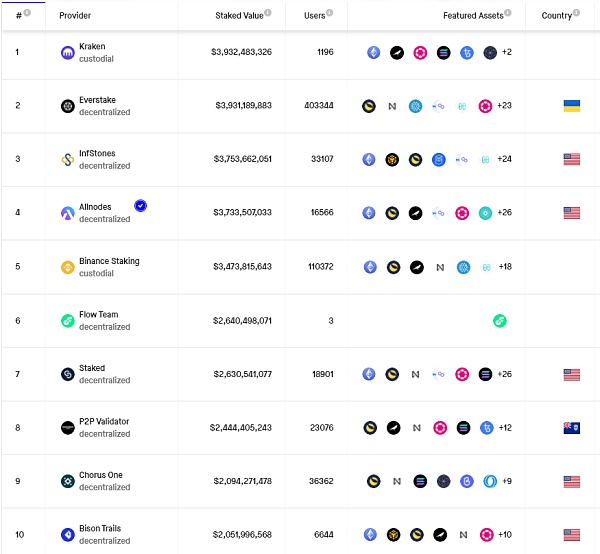

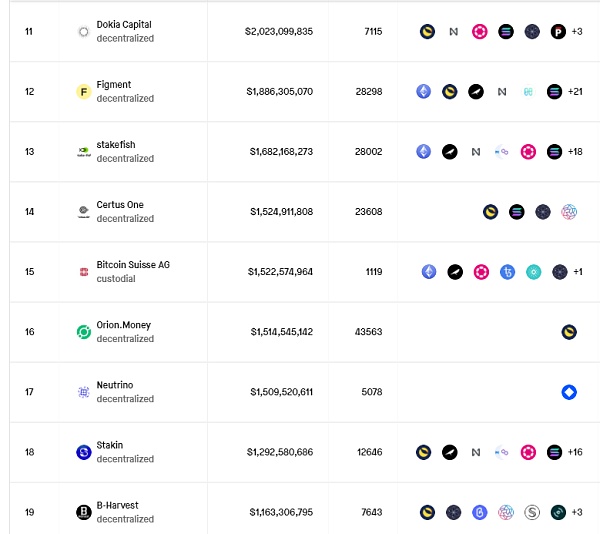

自然而然地,作爲具有專業運維設備、知識、經驗以及足夠資金的一些機構,便开始給普通用戶提供代理質押的服務,或者說STaaS服務。他們通常收取用戶質押獎勵的5%-15%作爲對其所提供服務的報酬。以下是質押物超過10億美元的節點運營商:

來源:https://www.stakingrewards.com/providers/?page=1&sort=balance_DESC

可以比較明顯地看出,除了只服務Waves鏈的Neutrino、Flow Team以及只服務Terra鏈的Orion.money之外,絕大多數節點運營商都給各個PoS網絡提供服務,這是因爲雖然各個PoS網絡對於節點運行的要求都比較高,但是不同鏈之間的區別卻並不大,作爲擁有設備、人力和專業知識的節點運營商來說,其多服務一條網絡的邊際成本不高,但是由於可以滿足其用戶手中多元化代幣生息的需求,使得其邊際收益較高。

另外我們也可以看出,節點運營商大致分爲兩類:一類是Kraken、Binance和Bitcoin Suisse AG爲代表的中心化交易所,因爲在交易所業務的背景下,天然具有各類PoS鏈資產沉澱的他們給用戶提供PoS staking服務非常合理:

從需求端來講有堅實穩定的需求:用戶在交易所中的闲置資產有了安全穩定的生息去處。PoS鏈爲了維持網絡正常運行而提供的通脹獎勵幾乎可以視爲加密領域的無風險利率。相比其他投資類型而言,其資本要求低、風險相對小,同時年化收益率也通常在5%~15%之間(並不特別低)。

從操作上來講也相對容易,因爲交易所本身就具有比較專業的知識儲備和設備資源,並且對各條公鏈也都比較了解。而用戶資產本來就是托管性的存放在交易所的錢包之中,用戶端交互也非常容易;

第二類則是以Everstake、Allinnodes、Infstones爲代表的非托管性的節點運營商。他們大多具有大量的質押設備,通常支持多條PoS鏈,在近年以來蓬勃發展。

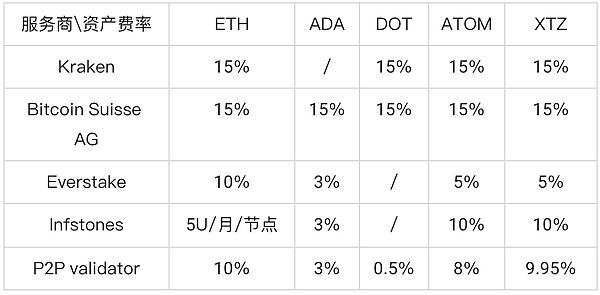

雖然stake賽道是一個藍海賽道,但是由於節點運營商之間提供的幾乎是完全同質化服務,不同非托管的STaaS服務提供商之間的價格競爭激烈。從下圖的費率表我們可以看出,非托管的STaaS服務提供商的收費要遠低於中心化交易所。

數據來源:Stakingrewards

另外,節點運營商也在通過差異化的定價方式來佔領市場,比如目前總質押金額排名第三的Allinnodes,通過將部分資產的收費方式改爲按月收取,從而爭取到了不少的大戶Staker(當市場需要通過差異化的定價策略來佔領市場時,可能就說明市場已經趨於飽和了)。

這背後的原因也不難理解,由於商業模式簡單,不同的STaaS服務提供商所提供的服務是標准化且同質化的,甚至連用戶操作都是完全一樣的(用戶手動填寫節點運營商的地址作爲委托質押的節點),在節點運營商之間,用戶並無忠誠度可言,委托質押的便捷性也使得用戶的切換成本極低。而絕大部分對收費不敏感的用戶,都被中心化交易所或者後來的流動性質押服務商所瓜分。

另外,或許是因爲業務和現金流都過於清晰,又或許是出於法律原因,節點運營商融資時大多以股權的形式進行融資(如Staked早在2019年就獲得了Pantera領投、Coinbase Ventures以及DCG等跟投的450萬美元投資,並於2021年底被Kraken收購),這也導致他們無法通過Token的形式來更好地激勵其業務的進一步發展。

我們認爲,在這種背景下,STaaS最終很有可能會類似web 2的消費信貸服務一樣,演變成爲品牌、用戶體驗和成本控制能力的精細競爭。其結果是用戶所需要付出的費率會逐漸降低,而節點運營商所能賺取的收益比例也將逐漸變少。同時,流動性質押服務提供商在長期來看也會進一步蠶食節點運營商的利潤空間(我們會在Lido一節詳細分析)。

另外,以太坊的PoS機制與其他鏈差距較大,並且我們在staking賽道中可投資的標的大多數都來自ETH staking的細分賽道,所以接下來我們有必要對以太坊的PoS進行簡要介紹。

1.1.以太坊共識層質押簡介

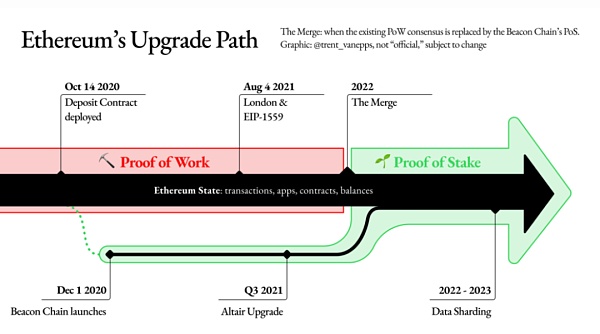

2020 年 12 月 1 日,以太坊通過啓動信標鏈(Beacon Chain),开始正式由PoW向PoS過渡。

在以太坊的路线圖中,我們可以看到,倫敦升級以及altair升級都已經完成,接下來的“Merge”也就是PoS鏈與PoW鏈的合並,預計(大概率)將在3-6個月之內完成。“Merge”完成後,以太坊就將轉換成PoS共識。但是相比其他的PoS公鏈,以太坊的區別在於——

1、不支持鏈原生的代理委托

2、節點的質押規模最大爲32個ETH

3、由於PoS鏈和PoW鏈目前尚未Merge,所以目前的ETH只能單向的從PoW鏈存儲到PoS鏈(信標鏈),而無法取回,也就意味着早期存入的用戶會喪失流動性(事實上如果用戶在2020年12月1日信標鏈开啓當天存入ETH,他們已經有16個月的時間喪失了這部分ETH的流動性)

前兩點區別,主要是出於以太坊對去中心化的堅持,以太坊不希望出現大的單一實體直接通過控制一個龐大的節點來左右以太坊發展的情形。而第三點,則是PoW轉向PoS的歷史進程中不可避免的一部分。

在這種背景下,迅速地出現了以Lido Finance和Rocket Pool爲代表的一系列流動性質押(liquid staking)服務提供商,他們給存入他們合約的ETH發放ETH衍生品(如Lido的stETH、Rocket Pool 的rETH、Ankr的ankrETH等),通過激勵ETH衍生品與ETH之間的流動性來滿足用戶質押後的流動性需求;通過ETH衍生品與其他DeFi協議的集成來滿足用戶對ETH衍生品的生息需求。中心化交易所Kraken和Binance也採取了類似的方案,都設立了“ETH質押憑證”-ETH交易對,來滿足用戶的流動性需求。

這種流動性質押的方案,既不損失流動性,甚至不喪失機會成本(某些ETH衍生品也可以借貸,也可以再生息),相比用戶自行質押或通過節點運營商來質押,優勢非常明顯,所以採用流動性質押方案迅速成爲了普通用戶參與ETH質押的首選。

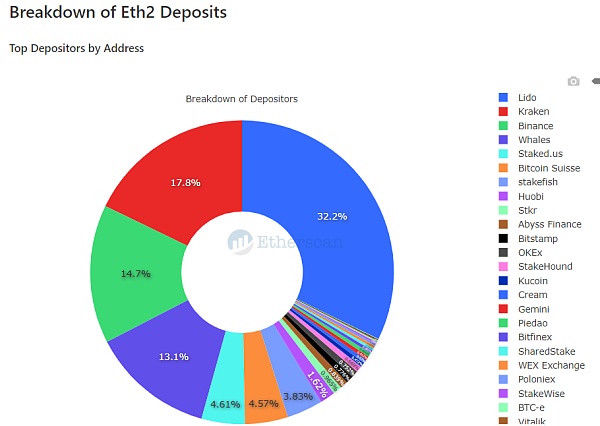

目前ETH質押金額排名前三的Lido、Kraken、Binance都是給用戶提供了流動性質押的服務。

來源 https://bi.etherscan.io/public/dashboards/KH9jbP687szqlAnHiNEfNictrwNhvdOEQl0PwB6m?org_slug=default

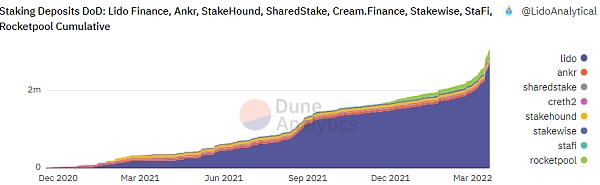

目前,從用戶存款余額來看,ETH的流動性質押服務提供商排前兩名的是Lido Finance和Rocket Pool,其中Lido佔據絕對優勢地位。

來源 https://dune.xyz/LidoAnalytical/Lido-Finance-Extended

關於以太坊的PoS,另外值得一提的是關於MEV(礦工可提取價值,Miner Extractable Value)。

在EIP-1559上线以後,用戶所付出的Gas費分爲兩部分:Base fee和 Priority fee,其中Base fee會直接銷毀,Priority fee則由礦工獲得。轉爲PoS之後,用戶支付的Priority fee將會由質押者獲得,也就是說,ETH質押者將從用戶的交易中獲益。

目前,尚不清楚MEV具體在ETH質押用戶、節點運營商乃至流動性質押服務提供商之間如何分配。但是長遠來看,在开放的競爭之下,MEV將會越來越多流向質押ETH用戶本身。

Flashbots已經成立了“ETH2 Working Group”,根據他們在8個月前公布的研究文章,當有800萬枚ETH質押時,MEV將使質押獎勵在原有的基礎上提高60%(當前ETH質押數量爲1078萬枚 來源https://hackmd.io/@flashbots/mev-in-eth2 )

另外,也有猜測認爲,當有1300萬ETH質押時,MEV將使得以太坊質押收益從4.6%提升至9.6%(來源 https://docs.google.com/spreadsheets/d/1vrK5sY5ooq-F8dcyRhmmAJ5YtgkvWKWP3OfGCZIYxSA/edit#gid=0)

總之,轉爲PoS之後的ETH質押者,除了可以繼續獲得網絡增發的ETH之外,還可以獲得用戶支付費用中的一部分,這部分收益會使得目前的質押收益有不少的增幅。

項目介紹

下面,我們對已經進行過代幣發行的、且目前發展比較健康的Staking賽道項目進行逐一解析。中心化交易所雖然也提供質押服務,但質押服務並未與其代幣掛鉤且不是其主營業務,我們不進行分析;節點運營商通常不發Token,普通投資者無法參與。流動性質押代表了Staking賽道發展的新方向,同時對於普通投資者來講也具備投資價值,我們將在下文重點介紹。

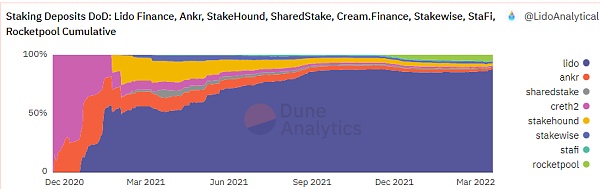

Staking 賽道項目按照TVL排序情況如下所示:

數據來源 Defillama https://defillama.com/protocols/liquid%20staking

本文中,我們將介紹目前業務發展狀況相對較好的4個項目:流動性質押池的王者Lido Finance、堅持去中心化的ETH流動性質押池Rocket Pool、爲以太坊質押網絡提供安全冗余的SSV Network、以及在Staking賽道的新銳Stader。

Lido Finance

關於Lido Finance,Mint Ventures在2021年8月曾有一篇研報詳細介紹 《Lido Finance:ETH 2.0 去中心化的守護者》,感興趣的讀者可以先閱讀。

2.1.產品介紹

Lido finance是流動性質押(Liquid Staking)方案的服務提供商,其最初只對ETH提供質押服務,目前支持用戶質押ETH、LUNA、SOL、KSM、MATIC 5種資產。目前Lido具有超過165美金億的TVL,列所有DeFi協議的第3位。

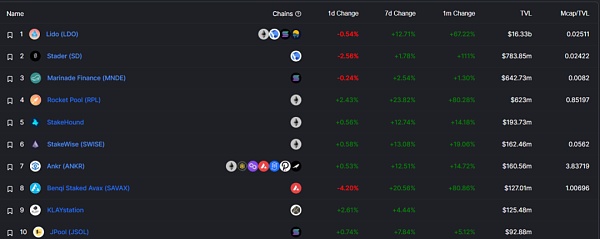

目前Lido是以太坊共識層最大的質押服務提供商,但是事實上Lido並不直接運營任何的質押節點,而是借由ETH質押的特殊性,提供了對用戶更加友好的“流動性質押”服務,從而在用戶和節點運營商之間創造了新的一層,並借此擴展到多鏈生態。

我們以Lido在ETH共識層的質押流程來簡單說明Lido的工作流程:

制圖 Mint Ventures

1.用戶將任意金額的ETH存入Lido合約,Lido給用戶分發對應數量的stETH

2.Lido按照一定的規則,每32個ETH一份,分給經過lido DAO認可的各個節點運營商

3.服務商將ETH存入以太坊信標鏈,運行節點並獲取收益,收益會每天計算,體現在用戶stETH余額的增長上

我們可以看出,Lido其實並不直接參與節點的運營,而只是需要對節點進行審查、管理和資金分配,所以Lido與節點運營商並不是直接競爭關系。當然,對節點的審查和選擇雖然都是經過DAO的治理,但是一定還存在一定的中心化的成分,這也是許多人認爲Lido 不夠去中心化的一點。

Lido的業務流程並不復雜,其他的流動性質押服務提供商的業務流程與Lido大同小異。而Lido能夠取得如此成功的主要原因在於Lido的質押衍生品--stETH具有穩定的錨定和強大的用例。關於這兩方面,我們在《Lido Finance:ETH 2.0 去中心化的守護者》已經有了非常詳細的介紹。當時,主流的DeFi協議裏只有Aave、Compound和Maker這三個借貸巨頭還不支持stETH。

而截止目前,Maker和Aave已經先後开始支持stETH作爲抵押物,在DeFi協議中,頭部借貸協議的風險控制是做的最審慎的,stETH能夠取得他們的信賴,也說明了stETH的成功。

在今年的2月28日,Aave支持stETH作爲協議的抵押物。由於持有stETH本身就會獲得ETH本位大概4%左右的年化收益,因而立刻出現了“存stETH-借ETH-ETH兌換stETH”這樣的槓杆循環,從而使得Aave的stETH存款規模,在不到1個月的時間裏迅速達到13億美元,成爲了在以太坊主網的第4大存款來源,也成功將ETH的借款利率從0.2%左右提升至2.25%左右。

在手續費方面,目前Lido向用戶收取10%的費用,其中5%分配給節點運營商,另外5%歸入了Lido的保險基金。因而從某種意義上,Lido在蠶食節點運營商這個整體的收益(直接向用戶提供質押服務可以獲取10%的費用)。但是,由於Lido提供的流動性質押體驗遠勝過節點運營商所提供的體驗,最終的結果就是,Lido毫無爭議地成爲了用戶參與ETH質押的最佳選擇,或者用web 2的思路來說,“Lido是ETH質押的流量入口”。

對一個具體的節點運營商而言,成爲Lido認可的服務商,就意味着更多的業務量以及更多的收益,因而目前各個節點運營商都積極地爭取成爲Lido的服務商,目前已經有超過20家質押服務提供商在Lido的合格運營商列表中。

目前具體負責lido資產質押的節點運營商 來源:https://lido.fi/

在以太坊的成功之後,Lido也开始將業務向其他的PoS鏈擴展,目前Lido在Terra的TVL已經超過80億美金(約佔LUNA市值的23%),而在Solana也有接近3億美元的TVL。另外Lido也开始在Kusama、Polygon提供服務,而Avalanche、Polkadot的質押服務也在准備中。在這些鏈上,Lido也同樣地开展流動性質押的業務。

總體而言,在ETH質押方面,憑借目前Lido Finance所擁有的品牌、資源、以及其質押衍生品stETH的強大穩定性和用例,其競爭優勢的保持會相對容易。但是這種優勢在某種程度上是由補貼換來的,雖然目前看起來非常穩固,但也並非牢不可破(尤其是以太坊轉爲PoS蛋糕變大之後,會引來更多強大的對手)。除此以外,當以太坊正式轉爲PoS,允許用戶從信標鏈(共識層)將質押的ETH取回之後(具體時間尚未確定,但並不是在轉PoS時就允許取回),目前Lido Finance最大的優勢--stETH的錨定穩定性,其意義也會一定程度上變低。Lido後續能否繼續保持在流動性質押賽道的領先地位,取決於Lido 能否良好地利用其時間和資源上的先發優勢。

2.2.團隊和合作夥伴

Lido Finance 的創始團隊主要來自STaaS服務提供商p2p.org, 包括CEO Konstantin Lomashuk、CTO Vasiliy Shapovalov 以及Kasper Rasmussen。

另外,來自Paradigm的Georgios Konstantopoulos、Hasu 以及 Arjun Balaji 對Lido Finance進行的深刻的研究並促成Paradigm對Lido 的投資,並且他們三位在Lido Finance的關鍵的去中心化問題上也影響甚至引導了Lido Finance的發展路线。

投資方面,Lido Finance總共官宣了三輪融資:

2020年12月,Lido Finance完成了200萬美元的融資,投資人包括:Semantic Ventures、ParaFi Capital、Terra、KR1、Stakefish 和 Staking Facilities等公司,以及 MakerDAO 的 Rune Christensen、Aave 的 Stani Kulechov 和 Synthetix 的 Kain Warwick 等個人。

2021年4月,Lido DAO通過了將財政部預留的LDO代幣進行融資的提案。本輪總計出售了1億個LDO,總計募集了21600個ETH,相當於0.000216ETH/LDO。投資在21年5月5日正式達成,按照當日的ETH價格約合0.75U/LDO,也就是募集了7500萬美元。這部分代幣將在1年的鎖倉期之後分12個月线性釋放,但是其治理權從投資之日起就賦予了這部分投資人。

此輪的投資陣容比較豪華,其中Paradigm獲得了7000萬個LDO,剩余的2600萬個LDO由Three Arrows Capital、DeFiance Capital、Jump Trading、Alameda Research、iFinex、Dragonfly Capital、Delphi Digital、Robot Ventures、Coinbase Ventures、Digital Currency Group、The LAO等機構獲得,另外有400萬個LDO分配給了一系列個人(部分匿名),包括Sushiswap的0xmaki以及Optimism的Jinglan Wang等人。

2022年3月,Andreessen Horowitz(a16z)宣布向Lido Finance投資了7000萬美元。

總體而言,Lido Finance的投資背景很強大。

2.3.代幣模型

LDO代幣總計10億枚,初始分配如下——

a. 種子輪投資人獲得2.218億枚(22.18%),這部分從2021年12月开始,分12個月线性解鎖

b. 團隊成員總共獲得3.5億枚(35%初始Lido开發者獲得2億枚(20%),這部分從2021年12月开始,分12個月线性解鎖

創始人及未來團隊成員獲得1.5億枚(15%),這部分從2021年12月开始,分12個月线性解鎖

c. 驗證節點和多籤成員獲得6500萬枚(6.5%),這部分從2021年12月开始,分12個月线性解鎖

d. DAO Treasury控制3.632億枚(36.32%),其中:

有一億枚(10%)在2021年4-5月間,經DAO的同意,出售給了Paradigm、Three Arrows Capital等投資人。這部分將從2022年5月开始,分12個月线性解鎖。

日常以及Curve的ETH-stETH穩定性激勵,以及其他各項Defi拓展所需要的LDO,大部分從Treasury所控制部分來出

另外,a16z的投資並未公布所獲得的LDO代幣數量以及投資價格,並且與Paradigm那輪不同,本次融資也沒有經過DAO的投票,說明也不是從DAO treasury融資的,可能是通過OTC的形式獲得的。

LDO代幣的主要用例是作爲獎勵代幣來激勵Lido生態更好的發展,以及治理。

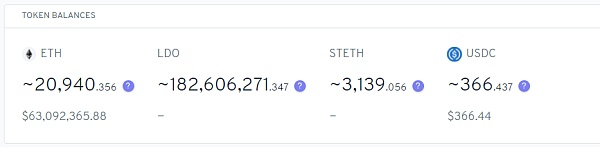

在系統收入方面,Lido收取用戶質押獎勵的10%,並由DAO來決定其在節點運營商、保險基金和DAO treasury之間的具體分配。從Lido上线至今,其分配一直爲:節點運營商5%、保險基金5%。保險基金主要是爲了當ETH質押出現削減或罰款等情形時,對用戶進行賠付。目前Lido 的保險基金中總共累計了3139枚stETH,雖然絕對值已經相當可觀,但是與已經在Lido質押的270余萬枚ETH相比,仍然只有0.11%左右,雖然Lido也通過一些保險協議進行了一定規模的ETH質押削減投保(比如通過UPslashed對20萬枚stETH進行了質押削減投保),但是還無法完全覆蓋掉ETH質押潛在的質押削減風險(即便加上DAO融資來的2萬余枚ETH可能也不夠)。在這一背景下,Lido一直對收益分配採取的審慎態度,是符合項目長期發展的負責任的態度。

Lido DAO資金情況,來源 https://mainnet.lido.fi/#/lido-dao/0xb9e5cbb9ca5b0d659238807e84d0176930753d86/

但是如上文所述,在以太坊轉向PoS之後,原本PoW礦工捕獲的MEV將會由PoS“礦工”所捕獲,而Lido作爲以太坊最大的流動性質押的提供商,是否存在某種捕獲MEV的方式(Lido加入了Flashbot所創建的以太坊共識層MEV研究小組,來源: https://snapshot.org/#/lido-snapshot.eth/proPoSal/0x12d75092ac4eb3037e321b00a4fa165726aad8d03540fa1cd1305a5eb70f79aa ),也引起了LDO持幣者的很多遐想。

Rocket Poo

3.1.產品介紹

Rocket Pool是最早的以太坊質押協議,在2016年底完成了構想,並且已經經歷了5次成功的測試。並於2021年11月成功上线了以太坊主網。目前質押了超過15萬枚以太坊,並已經引入了973個節點運營商。

與Lido類似,Rocket Pool提供的也是流動性質押服務(用戶質押後會獲得ETH衍生品rETH),且也不直接進行節點的運營,而是通過有效的激勵手段激勵節點運營商來給普通質押用戶提供服務。

Rocket Pool將以太坊質押的最高限額的32個ETH一分爲二:由普通質押用戶提供16個,而愿意運行節點的用戶(企業)提供另外16個。普通用戶單純進行stake即可,同時在收益中付出一部分給到節點運營商;節點運營商提供另外的16個ETH,並需要進行節點運營工作。

借由這種設計,Rocket Pool實現了一個微觀上的分級資產管理產品:優先級是普通質押用戶提供的這16個ETH,而劣後級則由管理人--節點運營商自行負責:節點質押的過程中如果出現被處罰收益或者本金的情形,都由劣後級來兜底。而且邏輯上,普通質押者與節點運營商所需要付出的以太坊比例也可以修改(相當於調整優先級劣後級的佔比),從而獲得更高的資金效率或者更高的安全性。同時,相比Lido對節點的審查,Rocket Pool通過要求節點運營商超額抵押的形式要更加去中心化,不過相應的,其對節點運營商的資金規模要求也會相對更高。

在傭金方面,由於存在普通用戶和節點運營商兩端供需不匹配的情況,所以Rocket Pool設計了一套動態的傭金機制來平衡兩端的資金狀況。

在發展路徑方面,Rocket Pool堅持去中心化,除了上述提到的去信任的節點運營商選擇之外,還體現在Rocket Pool 一定要在以太坊共識層允許智能合約作爲取款私鑰之後(實際上线時間在2021年7月,關於取款私鑰我們將在下文詳細介紹)才上线,這是因爲在以太坊共識層允許智能合約作爲取款私鑰之前,取款私鑰只能是由EOA(可以理解爲普通地址)控制,而EOA控制必定就會存在私鑰泄露或持有人惡意攻擊等一系列人爲風險。Rocket Pool的實際主網上线時間爲2021年11月7日,而這時Lido中已經質押了超過140萬枚以太坊。

Lido針對上述問題,也給出了在業務爲先的基礎上的去中心化選擇:在以太坊允許智能合約作爲取款私鑰之前,他們選擇了11位與ETH利益休戚相關、名聲良好(包括Rune Christensen (MakerDAO)、Michael Egorov (Curve)、Banteg (Yearn)、 Alex Svanevik (Nansen)、Anton Bukov (1inch)等)的用戶來控制存儲所有Lido質押用戶的以太坊取款私鑰,並在7月以太坊支持智能合約作爲取款私鑰之後第一時間進行了升級,後續存入Lido的ETH取款私鑰由合約來控制。

3.2.團隊和合作夥伴

Rokcet Pool的團隊成員包括他們的創始人及CTO-David Rugendyke、總經理-Darren Langley以及Kane Wallmann、Nick Doherty等多位开發人員。

另外,Rocket Pool有設計一個預言機DAO,預言機DAO負責定期調用預言機以滿足協議正常運行所需:如報告來自信標鏈的驗證者余額、以及RPL:ETH比率等。

Rocket Pool的預言機DAO成員包括諸多以太坊共識層的客戶端如Prysm、Lighthouse、Nimbus以及Consensys codefi、Etherscan、Beaconchain.in、Bankless等。

投資人方面,目前可查的投資人只有ConsenSys Ventures。

3.3.代幣模型

Rocket Pool的原生代幣是RPL,在2017年就發行了,此後隨着業務形式的演變也多次調整代幣經濟學。在Rocket Pool正式主網上线之後,其代幣經濟學已經基本確定。RPL在Rocket Pool生態內承擔着多重作用:

a. 最後抵押物:節點運營商需要質押一定的RPL作爲其ETH罰沒殆盡之後的最後抵押物

b. 獎勵提升器:節點運營商抵押一定比例的RPL可以獲得更多的RPL獎勵

c. 預言機DAO的債券:預言機DAO成員可以按照一定比例折價購买RPL,並從良好行爲中獲得RPL激勵

RPL代幣總量1800萬枚,目前流通接近1620萬枚,未流通部分爲團隊部分。後續,RPL將保持每年5%的通脹率,其中通脹的部分將按照如下比例分配:

70%分配給節點運營商

15%分配給預言機DAO 成員

15%分配給Dao Treasury

總體而言,Rocket Pool作爲一個非常早期的ETH質押項目,在以太坊的PoS不斷跳票的前提下仍然堅持,並設計了一套行之有效的機制,將質押者、節點運營商以及RPL代幣很好地結合了起來,同時在過程中極大地保持了去中心化,令人敬佩。

第四節

SSV Networ

4.1.產品介紹

SSV的全稱是Secret Shared Validators,中文直譯爲“祕密共享驗證者”,本質上是一種基於分布式驗證器技術的網絡(DVT, Distributed Validator Technology )的網絡,其價值在於爲其所在網絡提供的安全冗余。要了解SSV Network的價值,我們還需要再了解一些關於ETH 質押的背景知識:

用戶想在以太坊共識層的質押,一共需要掌握兩個私鑰,一個是取款私鑰(Withdrawing keys)另一個是驗證器籤名私鑰(Validator signing keys),其中取款私鑰用戶可以進行離线存儲,在提取收益或本金的時候需要使用取款私鑰。而驗證器私鑰則需要不斷地進行籤名,離线或惡意行爲會造成罰款。所以驗證器私鑰需要給到具體運營節點的運維操作人,否則驗證器就無法正常工作,不僅無法賺取收益,反而會受到罰款。(關於這兩個私鑰的更多細節,有興趣的讀者可以前往 https://kb.beaconcha.in/ethereum-2-keys 了解)

用戶自行質押時,取款私鑰自行掌握,而驗證器私鑰則需要導入到ETH共識層的節點中。當用戶選擇將驗證工作外包,則需要將驗證器私鑰給到節點運營商,無論這個外包商是Lido還是Rocket Pool,抑或是Everstake/staked等直接運行節點的服務商,或者是Kraken等中心化交易所。如此一來,質押用戶能否正常地獲得收益,完全取決於其ETH所存放驗證器的工作狀態,存在較爲嚴重的單點風險。

SSV技術的核心,是允許用戶將驗證器密鑰進行加密後分成多份,分配給不同的節點運營商,並且SSV技術能保證,即使某個或某幾個運營商(在一定閾值以內)離线或者有惡意行爲,仍然不會影響整個驗證器的驗證結果(仍然可以有效地執行籤名)。比如驗證器密鑰分爲4份交給不同的節點運營商,那么當有一個節點運營商離线時,其他3個持有驗證器密鑰的運營商同樣可以正常推進驗證工作。

在SSV網絡中,所有信標鏈所產生的ETH完全不經過節點運營商,直接由驗證器的需求方(個人或Lido、Rocket Pool等)獲得,而他們需要支付兩部分費用:給節點運營商的服務費,以及給SSV網絡的“網絡使用費”,目前網絡使用費全部進入SSVDAO(與Lido的保險基金留存同樣,此部分長期來看存在分配給代幣持有人的可能),因而,對於SSV網絡而言,其收入取決於整個網絡的繁榮程度。

具體過程中,每個節點運營商預先設置好服務報價(按年付費模式),驗證器需求方按照自己的需求選擇節點運營商,在账戶內SSV余額足夠時,就可以保持驗證器的持續工作。

另外,由於費用的支付使用SSV(與其他ToB的基礎設施類項目如LINK和GRT一樣)代幣,所以SSV設計了一套規則來減小SSV代幣價格波動對驗證器需求方的影響,有興趣的朋友可以前往https://SSV.network/tokenomics/查看。

目前SSV網絡處於測試狀態,在本文撰寫時,測試網已經有15000多個驗證器和3000多個節點運營商在工作。值得一提的是,SSV Network並不是目前唯一一家在研究DVT的協議,另外有一家Obol network也在研究DVT,其也獲得了ConsenSys、Coinbase Ventures、IOSG Ventures、Blockdaemon、Delphi Digital、Stakefish、Chorus One、Staking Facilities 、The LAO等機構的投資,不過目前尚未發布測試網,進度落後於SSV Network。

對於驗證器的需求方(如需要質押的個人或Lido等流動性質押服務的提供商)而言,SSV技術的好處顯而易見,SSV幫助他們消除了單點風險,沒有任何一個單個運營商掌握他們的驗證器密鑰,他們不會因爲單個節點運營商的失誤而遭受懲罰,從而降低了其參與質押的風險。其唯一需要權衡的是通過其它途徑質押ETH與通過SSV來質押的費用差別。

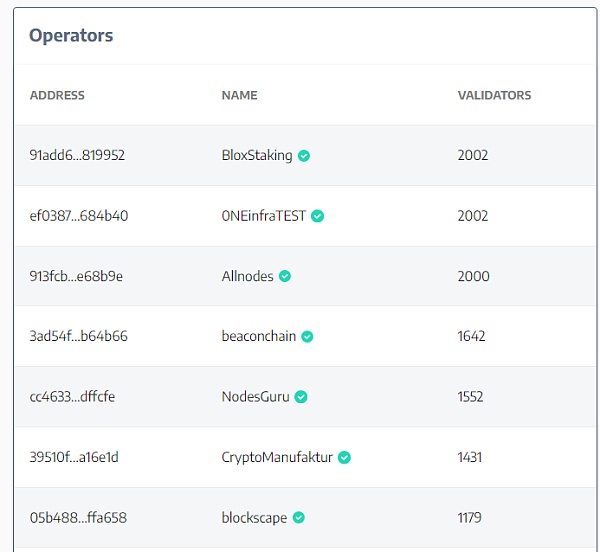

對於節點運營商而言,接入SSV網絡並不會比自己單獨運行信標鏈節點有更高的成本,但進入SSV網絡則可能獲得更多的SSV的代幣激勵,舉個例子,目前測試網中的“ONEinfraTEST”運營商目前爲2002個驗證器工作,意味着他可以同時收取2002個驗證器所支付的SSV費用,因而節點運營商也有充分的動機接入SSV網絡。

來源:https://explorer.ssv.network/

最後,對於以太坊而言,SSV技術同樣具有重大的意義。SSV的技術本質上是對以太坊的驗證器系統的一個補充(最初也是以太坊基金會提出的)。假設所有的節點運營商都通過SSV網絡接入信標鏈,那么整個以太坊的質押網絡就會在不犧牲去中心化的前提下,得到更好的安全性和魯棒性,可以抵御一定閾值下(如25%)全網絡的機器故障/惡意行爲。對於市值超過3400億美元,並且在鏈上承載着超過1400億美元TVL的以太坊而言,任何在PoS這種底層機制上的微小漏洞都可能對整個系統造成重大的打擊,因而任何底層的安全冗余都彌足珍貴。

在這種情況下,SSV網絡希望成爲在節點運營商與信標鏈(以太坊共識層)之間新的一層。通過將更多的節點運營商和質押需求方納入到SSV網絡中,使得節點運營商、質押需求方、以及以太坊3方共同受益的同時,SSV網絡也可以捕獲更多的收入,同時也會成爲以太坊重要的基礎設施。因而,SSV與上述Lido和Rocket Pool並不是競爭關系,而是可以看做是ETH 質押這個賽道的最上遊和最下遊:Lido和Rocket pool面向用戶,SSV則面向信標鏈(以太坊共識層)。而Lido也曾經撥款捐助給SSV來支持其技術工作。

關於SSV技術的可擴展性,雖然從邏輯上,SSV技術可以擴展到所有取款私鑰和操作密鑰分離的PoS公鏈(如Atom),但是因爲目前其他PoS鏈對於去中心化並未如以太坊一樣的堅持,所以短期內,SSV技術(以及SSV Network項目)擴展到其他公鏈的可能性不大。

4.2.團隊和合作夥伴

SSV的前身是資產管理平台CoinDash,其在2017年進行了ICO,後來在2020年轉型研究SSV技術。核心團隊來自以色列。

除了ICO的投資人之外,從2021年10月开始,SSV決定進行最高不超過300萬枚SSV的DAO合作夥伴融資。來自DAO融資的SSV代幣鎖倉1年,然後一半立即釋放,一半在接下來的一年线性釋放。目前已經參與融資的機構包括:

Digital Currency Group、Coinbase、Lukka、Stakewith.us、RockX 5、Stakin.com、Chainlayer.io、DSRV、Infstones、Skillz5、Shardlabs、Stakedus、Amber Group、XT、Lead Capital、Valid Blocks、AU 21、Gate ventures、OKEx Blockdream Ventures、NGC Ventures、Delta Blockchain Fund等等,總募集金額超過了1000萬美元。

目前融資仍在持續進行中。

除此以外,SSV曾獲得以太坊基金會的18.8萬美元Grants。以太坊基金會和Consensys對SSV的开發提供了不少幫助。

4.3.代幣模型

SSV Network的原生代幣爲SSV,其主要用例是治理以及上文介紹過的支付。

由於業務邏輯中需要SSV來進行支付,所以業務包含ETH質押的機構都可能會對SSV產生需求,這可能也是SSV在之前融資中獲得這么多中心化交易所以及大機構投資的原因。

SSV代幣由原本的CDT代幣按照100:1的比例兌換得來。CDT總量10億,所以SSV初始總量爲1000萬枚。而從2021年10月开始的DAO合作夥伴融資中總共給出了超過100萬枚SSV,因而目前SSV代幣總量爲1100余萬枚。

Stade

5.1.產品介紹

Stader成立於2021年5月,產品在2021年12月正式上线,目前支持在Terra的普通質押和流動性質押服務,目前TVL超過8億美元,其中,流動性質押服務的TVL爲1.6億美元,其余爲普通質押服務。普通質押服務用戶只是將Stader當做一個普通的節點,Stader相比其他的節點運營商而言,主要的優勢是可以自動復利以及領取空投。

團隊計劃在4月份將質押服務擴展到Solana、Fantom、Polygon以及Hedera4條鏈上,遠期,團隊還計劃开展Near、Cosmos和ETH鏈的質押服務。

在Terra鏈上,質押LUNA之後想要解除質押需要有21天的解鎖期,在此背景下,流動性質押服務便有了用武之地。與其他的流動性質押服務提供商類似,Stader也並不自己運行節點,而是撮合節點運營商和質押用戶之間的需求。用戶在Stader質押LUNA後可以獲得LUNA衍生品LUNAX,持有LUNAX會不斷獲得LUNA的質押收益,當用戶需要流動性時,也可直接通過DEX將LUNAX兌換爲LUNA,無需等待21天的解鎖期。並且Stader提供的流動性質押服務也保留了自動復利以及空投領取功能,幫助用戶最大化其持有Luna的利潤。

目前Stader業務上线不足3個月,就已經擁有超過8億美元的TVL,列terra生態內TVL第4名,其發展不可謂迅速,當然這也與其收費較低、代幣補貼等策略有關,後續能否繼續保持這種增長態勢,值得觀察。

5.2.團隊和合作夥伴

Stader的核心團隊來自印度。3位聯合創始人Amitej、Sidhartha以及Dheeraj分別具有多年的战略經驗、加密行業經驗以及技術經驗。

Stader目前公开過2輪融資:

2021年10月,Stader完成了Pantera領投的400萬美元種子輪融資,其他投資機構包括:Coinbase Ventures、True Ventures、Jump Capital、Proof Group、Hypersphere、Huobi Ventures、Solidity Ventures、Ledgerprime、Double Peak Group。該輪Stader還獲得了Terraform Labs、Solana Foundation 和 Near Foundation 的支持,以及來自Coinbase、Polygon、Biconomy、Staked的多位天使投資人的支持。

2021年1月,Stader完成了Three Arrows Capital領投的1250萬美元战略私募輪融資,其他投資機構包括:Blockchain.com、Accomplice、 DACM、GoldenTree、 Accel、 Amber、 4RC、 Figment。

Stader的融資比較優秀,不僅包含了知名VC和天使投資人,同時還引入了公鏈基金會這一對Staking項目至關重要的關聯方,對其後續業務开展具有很大幫助。

5.3.代幣模型

Stader的原生代幣是SD,其用例包括如下幾方面——

作爲用戶參與Stader生態的獎勵,如激勵LUNA-LUNAX的LP池等

質押以獲得優先委托權:節點運營商可以獲得的質押資金的比例是依據其在SD質押池中的佔比而決定的

最後抵押物:節點運營商需要抵押一部分的SD代幣,以在因爲操作不當而產生質押損失時補償給質押者

SD代幣可以捕獲用戶從Stader取款的費用

SD代幣可以減免Stader生態中收費的金額

治理

可以看出,作爲比較新的DeFi協議,SD的代幣用例與其業務結合得比較緊密,某種程度上是LDO和RPL用例的集合體。

Stader的代幣SD剛剛在3月15日完成了TGE(Token Generation Event)。SD總量1.5億枚,其中:

36%預留給流動性獎勵

17%分配給團隊成員和顧問,這部分代幣會在鎖倉 6 個月後分36 個月的线性釋放

17%分配給兩輪私募投資人,其中私募輪會在TGE有5%的代幣釋放,種子輪無TGE,剩余部分分36 個月线性釋放

15%分配給DAO 基金,用途由社區治理決定

11%分配給生態基金

4%在CoinList公开募集,其中——2% 定價4.5美元,這部分分爲6個月线性釋放,2% 定價3.33美元,這部分分12個月线性釋放

小結&感謝

總結

在Staking賽道中,傳統的玩家是節點運營商。而伴隨着以太坊共識層對質押流動性的鎖死,流動性質押的服務商橫空出世。相比傳統的僅提供節點運營的服務商而言,流動性質押服務商給質押用戶提供了比普通的節點運營商更具有流動性和可組合性的選擇,同時對於公鏈而言,質押衍生物的存在增強了整個公鏈網絡的安全性(見Paradigm的論證https://research.paradigm.xyz/staking)。在上述因素下,流動性質押服務商已經快速成爲用戶和節點運營商之間新的一層,並且正在不斷侵佔節點運營商層的利潤。從過去15個月Lido Finance快速成爲以質押金額計算的質押賽道第一名,我們也可以佐證上述觀點。

從之前的流動性質押服務商的競爭中,比較得到大家關注的點是:品牌、安全、去中心化程度以及其提供的質押衍生品的流動性/穩定性和在DeFi中的可組合性。Lido Finance正是因爲在這幾個方面的良好結合,而獲得了現在的領先地位。

而後續隨着行業逐漸成熟,老玩家不斷發展和新玩家也不斷入場,品牌、安全以及去中心化將會成爲行業的門檻(但並不意味着這幾點很容易),競爭的焦點會落在質押衍生品的流動性和可組合性上,而這兩者本質上是通過補貼來建立的。對於用戶來講,只要能夠穩定安全的獲得收益,同時質押衍生品能夠具有良好的流動性和可組合性,他們對流動性質押平台本身並不會有太高的忠誠度。在這種背景下,流動性質押賽道將有可能陷入對用戶的質押物的補貼大战--就像DeFi之夏DEX之間的流動性補貼大战一樣(在這場战爭中,同樣有個a16z投資且得到Paradigm大力支持的協議,他們很早就取得了領先地位,但是隨後至少在業務數據層面,陷入了競爭)。

除此以外,當以太坊成功的轉向PoS並开放信標鏈的ETH轉账功能之後,Lido得以脫穎而出最重要的優勢--ETH衍生品流動性的重要性也會相對減弱(盡管仍然重要)。因而,雖然目前Lido在Staking賽道具有非常明顯的先發優勢,但是中遠期仍然面臨着不小的潛在競爭壓力。

在未來,Staking賽道作爲在公鏈網絡生態的最底層,除了目前簡單的從代理質押中獲得收入抽成,以及大家普遍有的針對MEV的預期之外,很可能會伴隨着行業發展而衍生出更豐富的收入方式。

Staking賽道仍然只是一個興起不過5年的新賽道,且其快速發展階段主要集中在過去1年。根據JP Morgan的預測,在2025年,單ETH的質押就會產生400億美金的網絡收入。伴隨着未來6個月內,加密領域市值排名第二的以太坊轉爲PoS,仍然會有更多的玩家在PoS大潮中萌芽和發展,從而迸發出更多的投資機會。Mint Ventures也會與大家一道,繼續關注Staking賽道的進展。

*聲明:以上所有內容均不作爲財務建議!

▌參考資料

https://launchpad.ethereum.org/

Messari:https://messari.io/article/what-s-at-stake-in-staking-as-a-service

IOSG:https://mp.weixin.qq.com/s/YaD9D-pNNCtRKaaok1qIPQ

簡析SSV的內在價值:

https://mirror.xyz/0x813D0dE870331Ac73646AC61E18606C1A3CD322e/mJFltcGlX2hI5nE6wf6K0ccq74MoXWVFie0eHxPZcrYhttps://cointelegraph.com/news/jpmorgan-report-eth2-could-kick-start-40b-staking-industry-by-2025

以及Lido Finance、Rocket Pool、SSV Network、Stader官網

研究機構:Mint Ventures

研究員:李雨軒

本篇研報屬於Mint Ventures的賽道掃描 系列,相對於針對單獨項目進行全方位分析的#深度研報 系列,#賽道掃描 系列文章的重點在於關注賽道的發展趨勢,以及從中找到具有代表性的項目進行橫向對比,以此來把握加密商業中各賽道的動態和有潛力的項目。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:以太坊轉PoS在即:Staking賽道及代表項目深度解析

地址:https://www.torrentbusiness.com/article/563.html

標籤:

你可能感興趣

美國司法部要求谷歌強拆Chrome瀏覽器和Android系統 OpenAI 抓住機會推出新瀏覽器

2024/11/22 10:03

看懂Starknet的新興遊戲生態系統Realms World

2024/11/22 09:41

Bankless:BTC主導地位飆升 山寨幣季節來了嗎?

2024/11/22 09:07

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01