加密項目經常使用空投的方式向社區成員分發免費代幣,但效果如何?

空投有助於項目將代幣分發給社區用戶,並且可能是營銷計劃的一部分,以提高用戶對其核心產品或新產品的認識。

用戶通常在協議即將上线時或者在使用協議後的追溯期獲得空投,無需花錢但須符合某些標准才有資格領取。

但是這些空投對項目的原生代幣有多大的影響呢?

這項研究着眼於從 2020 年 9 月的 Uniswap ($UNI) 到 2022 年 4 月的 Evmos ($EVMOS) 的一年半內 31 種不同代幣空投的價格表現。

這不是該時間範圍內所有空投事件的詳盡列表,而是嘗試涵蓋盡可能多的滿足這些參數的空投事件:

原生代幣與創世空投同時上线(例如TGE後未進行空投)

該項目有基於 Gitbook / 公开文檔的路线圖

該項目已宣布打算通過空投來獎勵現有用戶/進一步推銷其產品/分散代幣供應所有權

空投代幣已經存在了足夠長的時間來提供有意義的數據點

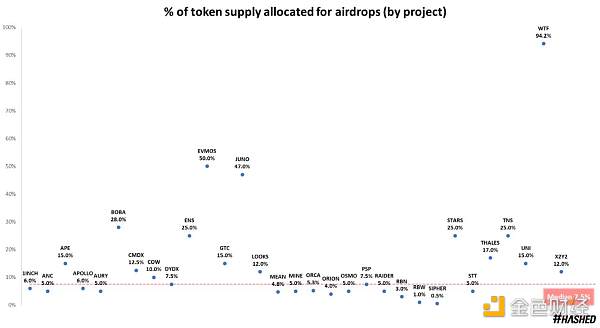

首先,讓我們看看每個項目分配給空投代幣的供應量百分比的分布:

平均而言,項目方將 7.5% 的代幣供應分配給空投——使用中位數計算以防止異常值幹擾。

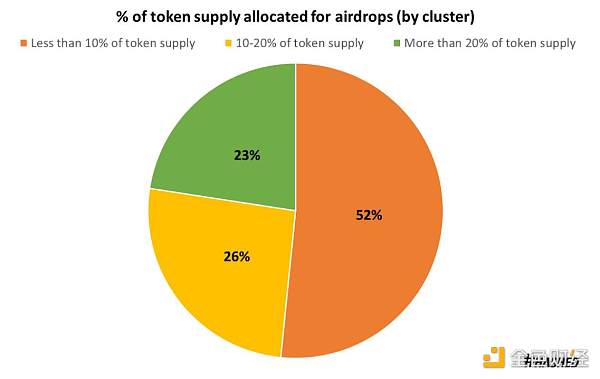

大多數項目方空投的分配量低於 10% ,其次有 26% 的項目方分配量爲 10-20%,23% 的項目方的分配量大於 20%。

相比之下,項目方傾向於爲投資者分配約 10% 的代幣總供應量,爲團隊成員分配約 15%,因此對於決定進行空投的項目來說,留出 7.5% 的代幣供應量是一個很大的比例。

那么爲什么要爲空投分配這么大的百分比呢?

代幣空投對項目有多重好處:

如果項目即將上线,創始人可能希望借助空投活動以擴大營銷和知名度。成功的空投將是在短時間內獲得更多用戶關注的有效方式,同時讓用戶有時間研究項目的合理性。(例如 APE、EVMOS、LOOKS)

如果項目已經運行了一段時間,空投是獎勵早期採用者和社區成員的好方法,同時將代幣機制納入日常治理流程。(例如 COW、DYDX、ORCA)

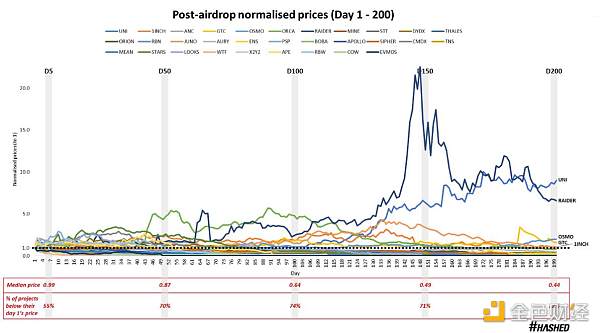

代幣空投後的價格表現(100天)

雖然空投策略可能在短期內實現上述項目方的意圖(例如增加 DAU、增加 TVL、新錢包交互),但對原生代幣的長期激勵效果可能並不一致。

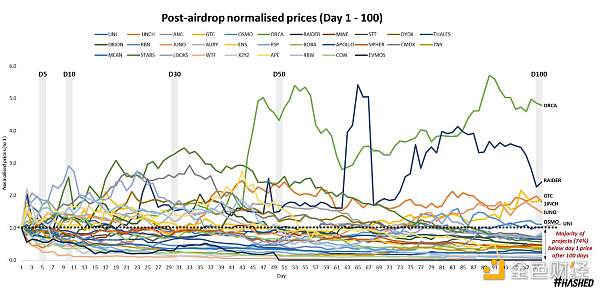

我們來看看每個代幣在創世空投後的價格表現:

這看起來像是一張擁擠的圖表,圖中的代幣價格已標准化爲 1.0(y 軸),並對每個項目創世空投後的天數進行了縮放( x 軸)。

如果空投代幣的價格在第 1 天是1.0。圖表顯示,100 天後,高達 74% 的項目的原生代幣交易價格低於第 1 天的價格。

只有 7 個項目的交易價格高於其發行價格,$ORCA(Solana 上的 DEX)以 4.8 倍的發行價格和 $RAIDER(一種基於實用程序的 NFT RPG 遊戲)以 2.4 倍的發行價格表現出色。

其他項目——$GTC、$1INCH、$JUNO、$OSMO 和 $UNI——的交易價格低於發行價的 2 倍。

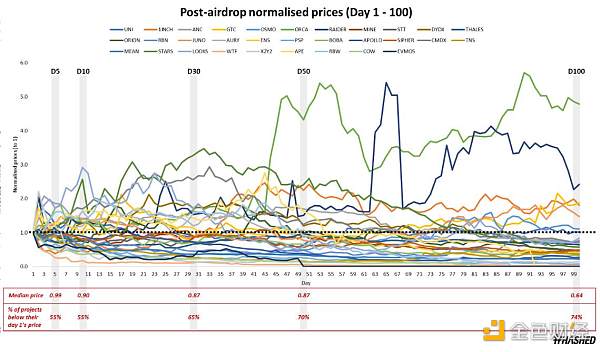

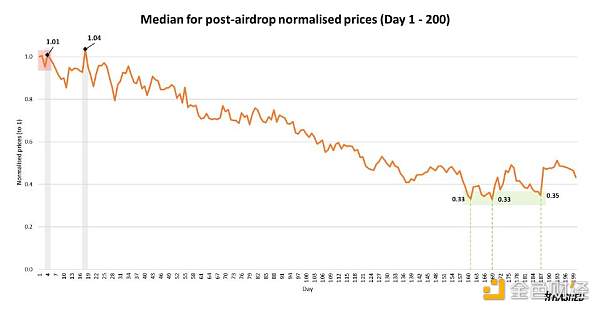

下圖進一步詳細說明隨着時間的推移:(i)空投代幣的平均價格表現惡化,以及(ii)樣本交易中越來越多的空投代幣價格低於其第一天的價格。

第 5 天,空投代幣的平均價格爲 0.99(與第 1 天的偏差爲 -1%),55% 的交易價格低於發行價格。

第 50 天,空投代幣的平均價格爲 0.87(與第 1 天的偏差爲 -13%),70% 的交易價格低於發行價格。

第 100 天,空投代幣的平均價格爲 0.64(與第 1 天的偏差爲 -36%),74% 的交易價格低於發行價格。

代幣空投後價格表現(200天)

在更長的時間範圍內(空投後 200 天),結果並沒有什么不同。

下圖顯示了在更長時期內空投代幣價格的下降趨勢,平均價格從第 5 天的0.99下降到0.44。

大多數項目 (72%) 的平均價格繼續低於其發布價格,盡管有一些值得注意的項目表現良好。

$UNI 發行於 2020 年 9 月,和 2021 年第二季度(第 200 天)相比,按日交易量計算,已成爲所有公鏈中最主流的 DEX。

代幣持有者可以參與治理提案,這對代幣空投後的價格來說是有利因素

雖然未在圖表中顯示,但目前 $UNI 的交易價格仍高於其原始空投價格的 1.5 倍

$RAIDER 在 2021 年 8 月採取了一種非常規的空投方式,該團隊通過成功的 NFT 銷售开始,並在幾周後在 Polygon 上發布了第一個版本的 P2E RPG 遊戲。

到 2022 年第一季度(第 200 天),該項目已經建立了強大的社區和龐大的活躍玩家基礎,因而獲得由 Delphi、DeFiance、3AC 和 Polygon 共同領投的 600 萬美元融資

這是代幣空投後價格上漲 6.5 倍的原因

然而,加密市場下跌的外部環境對加密遊戲行業的打擊最爲嚴重,導致其用戶指標不斷減少,目前代幣價格下跌至其原始空投價格的 0.44 倍

雖然 $UNI 和 $RAIDER 已經表明空投代幣有可能在更長的時間跨度內表現良好,但總體樣本表明空投通常不會對代幣的長期價格產生有利的影響。

創始人希望將項目代幣分配到參與治理、質押或使用它的社區成員手中。

根據初始鏈上數據或通過用戶指標進行空投可以有效地空投代幣,如果有傳言稱項目即將進行空投,會吸引很多投機的空投獵人(例如Paraswap、Hop Protocol、Optimism)。

下圖顯示了每個空投代幣在 200 天內的價格組合平均數。

根據歷史平均數據,在 200 天的時間範圍內,只有兩天平均價格優於發行價格——第 4 天(+1%)和第 18 天(+4%)。

這表明用戶出售空投代幣的最佳時間將盡可能早,最好在第 1 天和第 5 天之間(紅色陰影區域),因爲在此期間價格波動很小。

如果用戶不希望自己參與該項目或不喜歡其代幣經濟學,那么盡快出售空投代幣似乎是最優策略。

但是在某些情況下,團隊在獲得足夠的吸引力之前就空投了代幣,用戶可能不看好該項目並決定在空投當天出售空投代幣。後來當項目方有所起色時,這些用戶意識到他們曾經參與該項目並擁有股份。

重新买入空投代幣的最佳時間是空投後的 5 到 6 個月(陰影綠色區域),其平均價格最低爲 0.33 倍(從發布日價格的-67%)。

例如,如果用戶在空投後第 150 天买入 $UNI 和 $OSMO,並在第 200 天賣出,將分別獲得 +42% 和 +59% 的淨收益。該策略可能適用於在空投數月後發揮出自我價值的項目,考核指標包括其社區的活躍程度、與生態系統基金會(例如以太坊、Cosmos)的溝通關系,以及協議在規劃和交付路线圖方面的速度。

結論

如果你是开發人員/項目創始人,應該考慮以不同於空投的方式分配代幣或提高產品知名度。

從歷史數據上看,空投對項目代幣的長期價格走勢有害。本文並未探討空投對其他項目參數的有效性,例如用戶的增長指標、新的錢包交互、TVL 增量等。但即使空投在這些方面有效,你是否愿意承受早期空投持有者的拋售壓力,以犧牲代幣的價格爲代價來實現這一目標?

替代的空投方案:

根據時間發放空投(在 3 個月內线性發放空投,並讓用戶每周申請)

根據任務發放空投(讓用戶完成某些裏程碑式的任務後發放空投)

根據時間和裏程碑的組合發放空投(根據用戶對協議的參與程度在特定時期內發放空投)

如果你是收到空投的散戶持有者,需要考慮的方面如下:

是否需要該代幣才能與此協議進行交互?如果是,HODL。

現在將其出售會對我產生重大影響嗎?如果沒有,HODL。

如果你可以在沒有代幣的情況下繼續使用該協議(例如 Paraswap DEX 聚合器)並且在出售時能獲得巨大的價值(例如dYdX 空投),那么你可能會在項目方增加流動性後立即出售空投!

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Hashed Research:我們需要重新思考未來的空投模式

地址:https://www.torrentbusiness.com/article/3328.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59