原文標題:THE BITCOIN MONTHLY

作者:ARK Invest

編譯:倩雯,ChainCatcher

BTC短线持有者實現盈利,持續牛市或將到來。但宏觀市場顯現不確定性。

一、摘要

加密貨幣資產韌性較強

在 3 月,比特幣結算了 6500 億美元,促成了約 900 萬筆交易,通脹率約 1.8%,穩定且可預測,已發行約 26000 個新 BTC,吸引了約 1300 萬個新地址,並爲保護網絡的礦工創造約 7 億美元。

盡管 USDC 暫時脫鉤,但 DeFi 生態系統仍然保持韌性,使用 USDC 作爲抵押品的 Maker 協議仍在有效運行。

宏觀市場顯露不確定性

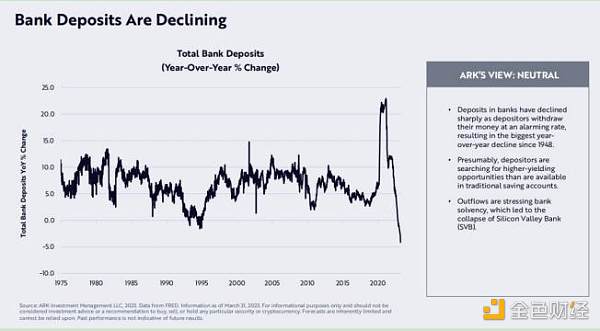

3 月銀行儲蓄下滑 4.1%,這是自 1948 年以來的最大降幅。

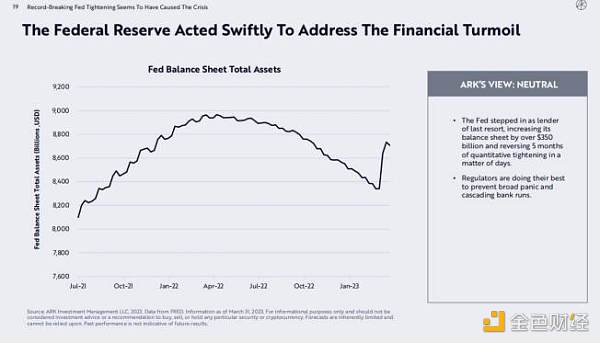

美聯儲決定在不到一年內將聯邦基金利率提高創紀錄的 20 倍,間接導致硅谷銀行破產以及其他地區銀行出現危機。

美聯儲將其資產負債表增加 3000 億美元,啓動了對銀行的貸款紓困計劃,並改變六個月來的量化緊縮政策。

比特幣等加密貨幣仍表現穩定

在硅谷銀行陷入破產期間,比特幣升值 49%,從 3 月 10 日的 19,500 美元的低點到 3 月 30 日的 29,150 美元。

隨着中心化、不透明的傳統金融系統出現危機,對更透明、可審計和去中心化的金融服務的需求攀升。

監管機構不應將銀行危機歸咎於加密貨幣,也不應阻止去中心化、透明、可審計、沒有中心化故障點的金融平台。相反,監管機構應該重點關注傳統銀行系統的中心化帶來的故障。

二、加密資產走勢判斷比特幣仍屬安全投資:看漲

數據截至 2023 年 3 月 29 日

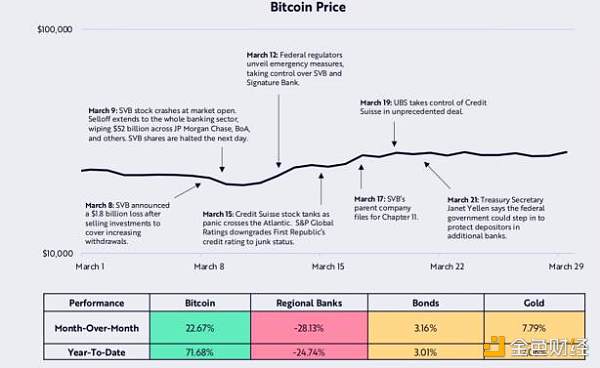

盡管監管收緊,銀行暴雷頻發,但比特幣未受影響,仍保持增長,(月度)漲幅(22.67%)甚至超過債券(3.16%)和黃金(7.79%)。

在 3 月份,比特幣的價格上漲了 22%,與地區銀行指數成反比。

對更透明的需求、 可審計和去中心化金融服務的需求已經飆升。加密貨幣可以作爲一種解決方案,解決中心化帶來的失敗、不透明和監管失誤。

USDC 與 DAI:中立

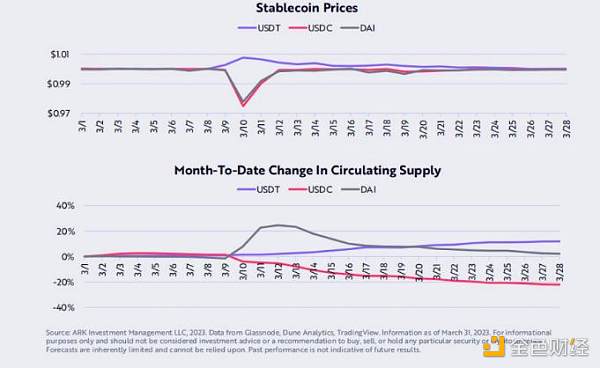

銀行業恐慌導致 USDC 和 DAI 脫鉤,但 Tether 和 DAI 仍實現部分漲幅

Circle 披露,支持 USDC 的資產中約有 8% 儲蓄在硅谷銀行的無擔保账戶中,導致該穩定幣價格日內跌至 88 美元。去中心化穩定幣 DAI 的價格跌至 1 美元以下,因爲其部分供應由 USDC 支持。

Circle 成功以 1 美元贖回 USDC(在銀行營業時間),處理了約 150 億美元的贖回和約 70 億美元的鑄幣請求。

在市場不穩定因素下,DAI 供應量增加,因爲持有者尋求去中心化的替代方案,包括在美國銀行業務時間之外的公开創建與贖回,這與 USDC 不同。

三、比特幣基本面走強比特幣高於 200 周移動平均线收盤

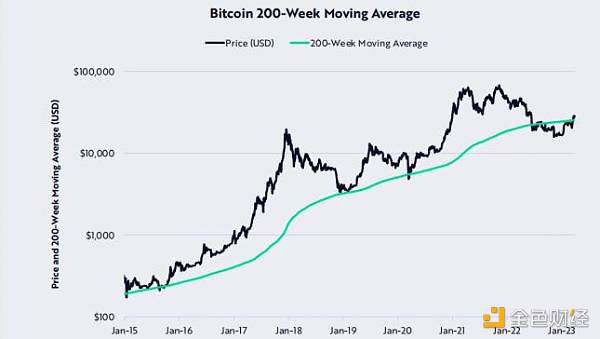

盡管銀行擠兌和監管部門進行打擊,比特幣仍實現漲幅。

比特幣連續兩周高於 200 周移動平均线(25,400 美元)收盤,是自 2022 年 8 月以來的首次。

這標志着史上比特幣跌破關鍵支持线的最長時期。

比特幣交易數量表明網絡活動頻繁

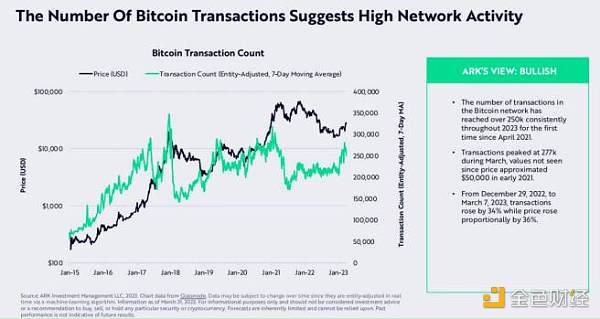

比特幣網絡的交易數量在 2023 年保持在 25 萬以上,是自 2021 年 4 月以來的首次。

比特幣交易量在 3 月達到峰值 27.7 萬,這是自 2021 年初價格接近 50,000 美元以來的首次。

從 2022 年 12 月 29 日到 2023 年 3 月 7 日,交易量上漲 34%,價格上漲 36%。

比特幣一年持有量達新高

自 2022 年熊市伊始,一年持有者量達新高。僅在 1 年或更久之前出現過動作的持有量在 3 月達到歷史新高,接近比特幣總循環供應的 70%。

自 3 月底以來持有的供應量與市場參與者自 2022 年熊市以來持有比特幣的時間段重合。

這表明存在長期投資群體專注於持有比特幣。

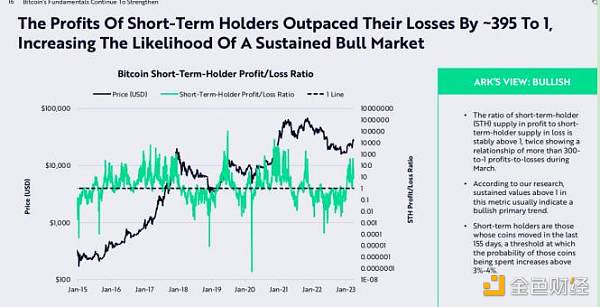

短线持有者實現盈利,持續牛市或將到來

盈利的短线持有者(STH)供應量與虧損的短线持有者相比,持有量比率穩定在 1 以上,3 月期間,該數據兩次呈現出超過 300 比 1 的情況。

根據我們的研究,該比率持續高於 1 通常代表着牛市的到來。

短线持有者指的是過去 155 天對代幣买入或賣出的持有者。以 155 天爲基准,持有時間越久,這些代幣被賣出的概率越大。

四、宏觀市場顯現不確定性銀行儲蓄下降

儲戶大舉提款,導致銀行的存款急劇下降,這是自 1948 年以來最大的同比下降。

儲戶在尋找比傳統儲蓄账戶更高的收益機會。

資金外流導致銀行償付能力承壓,間接導致硅谷銀行倒閉

美聯儲迅速行動應對金融動蕩

美聯儲作爲最後的貸款人介入,將其資產負債表增長超過 3500 億美元,並扭轉了 5 個月的量化緊縮政策

監管機構正在盡其所能防止恐慌擴散和級聯銀行擠兌。

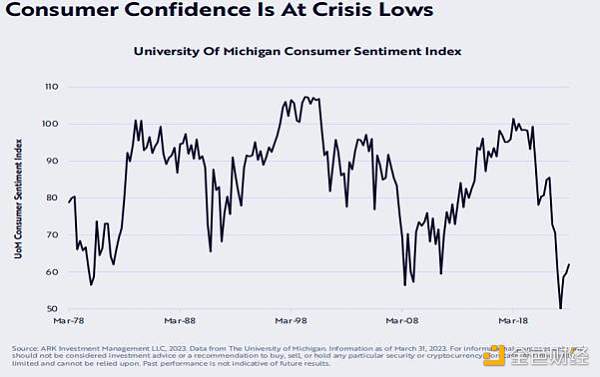

消費者信心達到低點:看跌

消費者信心處於危機低點,上一次出現該程度的低點還是在全球金融危機和 1980 年代初,當時美國正值兩次金融危機。

受不久前銀行危機、低儲蓄率的影響,消費者似乎缺乏意愿與手段來實現顯著消費增長。

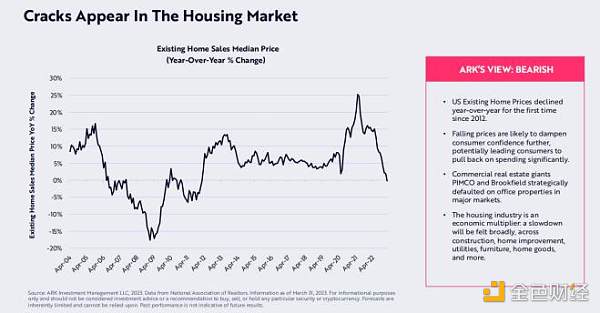

房地產市場問題顯現:看跌

美國存量房屋價格自 2012 年以來首次出現同比下降。

價格下跌可能會進一步打壓消費者的信心,有可能導致消費者大幅縮減开支。

商業地產巨頭 PIMCO 和 Brookfield 战略性地對主要市場的辦公物業違約。

房產行業是經濟倍增器:經濟放緩將傳導至其他行業,包括建築、家庭裝修、公用事業、家具、家居用品等等。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:ARK 比特幣月度報告:宏觀局勢不穩 比特幣逆勢前行

地址:https://www.torrentbusiness.com/article/31198.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59