Arbitrum Nitro 升級完成 如何參與到這個新興生態

Arbiturm 有望繼續實現顯着增長,用戶可以通過使用原生項目、跨鏈基礎設施和埋伏空投的方式參與這個新興生態。

Arbitrum 遷移至 Nitro 之後,備受期待的網絡升級也宣告正式完成。Arbitrum 提高了吞吐量,並降低了交易費用,有望在流動性、用戶和生態活動各個方面實現進一步增長。

在這場增長趨勢中,有幾種重要的催化劑即將出現。第一個是旨在鼓勵在 L2 上使用應用程序的 Arbitrum Odyssey, Odyssey 讓用戶和注意力重新回到網絡;第二個催化劑是 Arbitrum 代幣的發行。

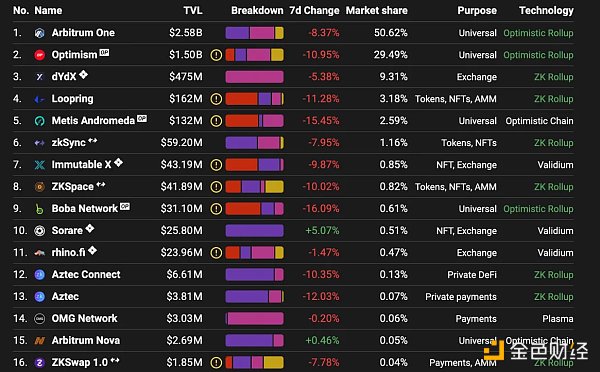

L2 的 TVL - 來源:L2 Beat

到目前爲止,Arbitrum 是 TVL 最大的 L2,總價值超過 25.8 億美元。代幣發行之後,它可能被用來激勵流動性,並鼓勵活躍的 L1 應用遷移到 Arbitrum 上來,TVL 有望進一步增加。

雖然這些催化劑已經成爲市場上的熱點話題,但只有 0.45% 的以太坊地址使用了 Arbitrum。其網絡採用仍處於早期階段。

那么我們如何參與到這個生態系統當中呢?

直接參與 Arbitrum 原生項目

參與 Arbitrum 生態系統的最直接方式是投資於 rollup 的原生項目。早期使用者可能會推動 TVL、收入、用戶和其他核心 KPI 的增長,因此也有望成爲 Arbitrum 資金流入的主要受益者。

投資者可以根據自己的投資組合和風險狀況選擇合適的 Arbitrum 生態項目。

去中心化永續合約交易所 GM

GMX 是一個去中心化永續合約交易所,使用的是流動性池模型。交易者可以通過一攬子資產 GLP 借款來开倉。GLP 充當平台上交易者的交易對手,承擔起盈虧風險;同時在开倉、平倉、掉期和清算中獲得以 ETH 形式分配的收入。

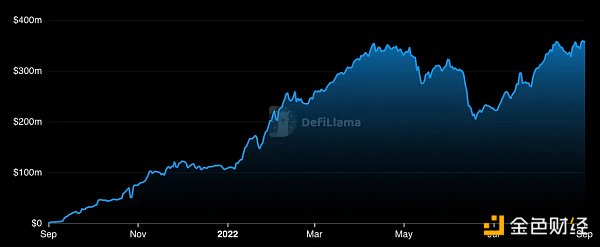

GMX TVL - 來源:DeFi Llama

GMX 的 TVL 約爲 2.83 億美元,佔網絡總鎖定價值的 29.6%,是 Arbitrum 上最大的協議。GMX 在過去六個月裏產生了 1036 萬美元的協議收入,而這筆收入以 ETH 的形式完全支付給 GMX 質押者,目前的質押收益率約爲 6.58%。GMX 正在成爲包括 Umami Finance、Dopex、Vesta 等項目在內的 Arbitrum 生態中的核心項目,目前代幣流通市值爲 3.76 億美元,完全稀釋估值 FDV 爲 6.23 億美元。

期權協議 Dopex(DPX)

Dopex 是一個期權協議,提供了多樣化的期權產品。用戶可以使用單向期權保險庫輕松運行有擔保的看漲期權策略、現金擔保的看跌期權策略、利率保險庫等,允許用戶推測不同曲线池的收益率。Dopex 推出了最新產品跨式期權 Straddles,期權購买者可以購买跨式期權,無論幣價上漲還是下跌,購买者都可以獲利,並且可以通過付費來借用質押在期權合約中的抵押品。

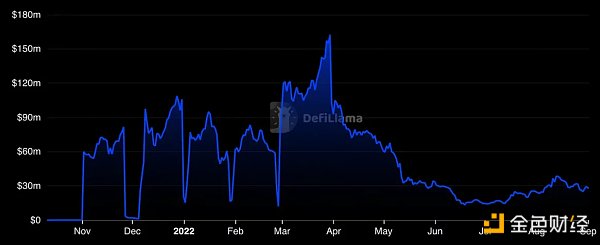

Dopex TVL - 來源:DeFi Llama

Dopex 目前擁有 2915 萬美元的 TVL。DPX 代幣可以被質押以賺取手續費以及以 ETH 支付的協議費用。 Jones DAO 利用 Dopex 基礎設施建立了期權庫和 L2 治理協議 Plutus。DPX 流通市值爲 8500 萬美元,完全稀釋估值 FDV 爲 2.09 億美元

衍生產品 Mycelium(MYC)

Mycelium 正在 Arbitrum 上構建一套衍生產品,它的前身是 Tracer DAO。這是一種與槓杆 ETF 相似的新型衍生品,用戶可以在其中對衝或對給定資產擴充敞口。Mycelium 最近推出了 Perpetual Swaps,是 GMX 的一個分支,用戶可以通過 MLP 池爲交易者提供流動性。

MYC TVL - 來源:DeFi Llama

Mycelium 目前的 TVL 是 1670 萬美元,最近公布的 Bitmex 前首席執行官 Arthur Hayes 擔任顧問的新聞也引起了轟動。MYC 目前流通市值爲 3600 萬美元,完全稀釋估值 FDV 爲 6000 萬美元。

其他值得關注的項目

投資者還可以密切關注 Umami Finance (UMAMI),該項目建立了基於非流通收益的金庫;Vesta Finance (VSTA),一個借貸協議和 VST 穩定幣的發行方;期權協議 Premia (PREMIA) 和 DAO 構建結構化產品 Galleon (DBL)。

盡管這些代幣的流通市值較小且流動性低於上述的那些,但他們仍將受益於生態系統的預期增長。

還有一些尚未上线的項目,包括全鏈永續協議 Rage Trade、社交交易平台 STFX 以及對衝或投機錨定資產的協議 Y2K,這些項目可能會對早期採用者或社區成員進行空投。

參與跨鏈基礎設施建設

投資者另一種參與 Arbitrum 生態的方式是投資「鎬和鏟子」等基礎設施,即促進整個 L2 生態採用,但不受限於任何單一基礎設施項目。

最簡單的基礎設施就是跨鏈橋和跨鏈流動協議。盡管跨鏈橋在過去一年中一直存在安全困擾,但由於它們能夠允許用戶快速輕松地進行跨網絡轉移資產,這些系統仍然是基礎設施的關鍵組成部分。

跨鏈基礎設施可能不像在其上構建的生態項目一樣直接從 Arbitrum 的增長中受益,但他們可以從預期的流動性流入 L2 獲得回報,它們的收入是基於費用佔轉账總額的比例。

以下是一些代幣互操作性解決方案以及可追溯空投的潛在目標。

Synapse (SYN)

Synapse Bridge 使用戶能夠使用 AMM 在規範資產(在 L1 或 L2 上本地發行的資產)之間進行交換,到目前爲止通過 Synapse Bridge 的資產跨鏈價值約爲 113 億美元。Synapse 計劃推出 Synapse Chain,它是一種利用 Snyapse 的跨鏈消息傳遞功能的 optimistic rollup 方案。Synapse 流通市值爲 2.33 億美元,完全稀釋估值 FDV 爲 3.11 億美元。

Hop

Hop 與 Synapse 相似,它使用 AMM 來促進規範資產之間的交換,並且已經促成了 27 億美元的跨鏈交易量。HOP 的流通市值爲 500 萬美元,FDV 爲 1.35 億美元。

Stargate (STG)

Stargate (STG) 可以連接到 Arbitrum,並擁有原生代幣。Stargate 建立在 LayerZore 之上,能夠使用戶無需通過任何跨鏈橋即可轉移資產,該協議目前的 TVL 爲 6.312 億美元。STG 的流通市值爲 8400 萬美元,FDV 爲 6.35 億美元。

空投資格

投資者可以接觸到 L2 基礎設施的另一種方式是空投資格。

雖然 Synapse、Hop 和 Stargate 都有代幣,但還有許多其他項目尚未啓動。當這些項目在未來發幣時,可能會通過分配代幣來獎勵早期用戶和社區成員。

一些值得關注的候選者包括跨鏈流動性協議 Connext 和 Across,跨鏈集合器 Li.Fi。

Arbitrum 代幣空投

投資者可以參與 Arbitrum 生態的最後一種方式是獲得空投。由於不需要購买任何代幣,獲得空投資格是規避風險的投資者潛在獲利的最優選擇之一。

雖然 Arbitrum 尚未正式確定,但可以肯定的是它將會推出代幣。代幣不僅可以爲投資者和團隊成員帶來好處,如果分配得當,它將成爲一種極其高效的激勵工具,從而引導生態發展。

由於 Optimism、Polygon、zkSync 和 Starkware 等 L2 都已經或計劃推出代幣,如果 Arbiturm 不推出自己的代幣,將處於競爭劣勢。

爲了最大可能化獲得空投,用戶可以選擇進行跨鏈轉移和鏈上交易。

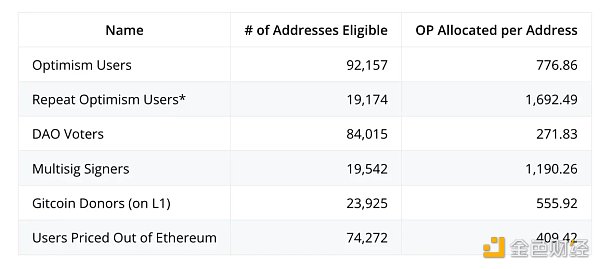

更具體的指導,可以參照 Optimism (OP) 空投制定的標准,以便覆蓋盡可能的空頭比例。

optimism 空投標准

更積極的人可以參加 Arbitrum Odyssey。Odyssey 是一個爲期八周的活動,旨在鼓勵用戶通過自定義 NFT 獎勵,與部署在 Arbitrum 上的協議進行交互。

雖然 Odyssey 活動 6 月开始就开始了,但由於用戶參與活動增加導致網絡擁塞,僅在第二周就被推遲了。Offchain Labs 團隊表示,活動將在 Nitro 完成後恢復,詳情可以留意 Arbitrum 社交账號和 Discord 信息。

盡管尚不清楚 Odyssey 將如何考慮空投標准,但參與該活動可能會增加用戶分配的比例。而且由於交易的低成本,花費時間參與活動是件性價比很高的事情。

小結

Arbiturm 有望在未來幾周和幾個月內實現顯著增長。用戶可以選擇通過原生 DeFi 項目、跨鏈基礎協議和空投資格獲得等方式參與 Arbiturm 生態建設。

撰文:Ben Giove

編譯:aididiaojp.eth,Foresight News

來源:ForesightNews

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Arbitrum Nitro 升級完成 如何參與到這個新興生態

地址:https://www.torrentbusiness.com/article/14267.html

標籤:

你可能感興趣

美國司法部要求谷歌強拆Chrome瀏覽器和Android系統 OpenAI 抓住機會推出新瀏覽器

2024/11/22 10:03

看懂Starknet的新興遊戲生態系統Realms World

2024/11/22 09:41

Bankless:BTC主導地位飆升 山寨幣季節來了嗎?

2024/11/22 09:07

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01