合並在即 衍生品市場成爲推動 ETH 走向的“主战場”

作者:CFA(特許金融分析師)、Kaiko 研究分析師 Conor Ryder

永續期貨(Perpetual Futures)市場是機構、風險對衝者和投機者的战場。在 2021 年的牛市中,隨着新資金以過高的槓杆率湧入市場,永續合約成爲歷史新高的主要催化劑之一。快進到 2022 年 9 月,我們看到這筆新資金比以往任何時候都更加兇猛地重返永續期貨市場,特別是對於 ETH,未平倉合約最近創下歷史新高,在加密市場最大的催化劑之一–以太坊合並–發生之前。

本文將分解衍生品市場在合並之前佔據的頭寸的性質,以及對 ETH 的短期和長期價格意味着什么。文章將採用數據驅動的方式來分析無論是現貨市場還是期貨市場,都是目前 ETH 價格背後的主要力量。

所有人都在關注 ETH

隨着以太坊網絡在其短暫的歷史中接近一個決定性的時刻,ETH 的投資者同樣感到焦慮和興奮是可以理解的。懷疑論者將合並比作“在飛行中更換飛機發動機”,而多頭則稱贊這種過渡是採用以太坊的遊戲規則改變者。這種意見分歧爲 ETH 永續期貨市場的交易量增加鋪平了道路,因爲辯論雙方的投資者都希望在合並之前相應地定位自己。

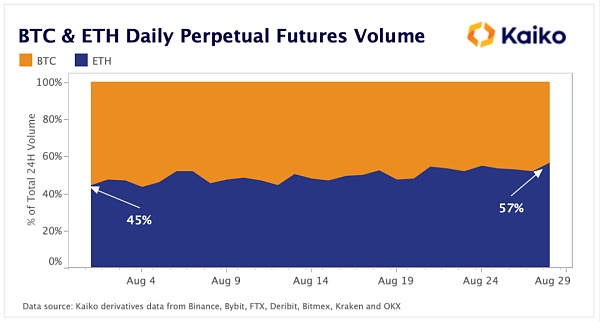

我們已經在 BTC 和 ETH 之間的永續期貨交易量份額中看到了這一點,隨着合並的臨近,ETH 從在本月初佔交易量的 45% 增加到 8 月底的 57%。

新資金湧入

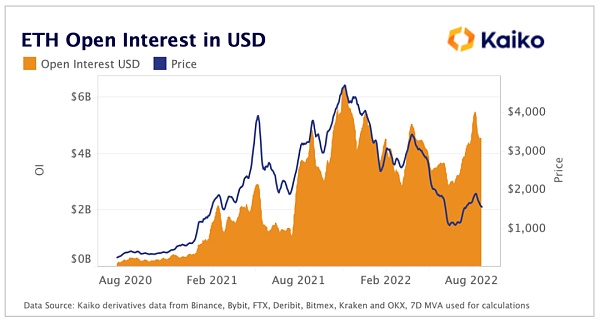

我提到,隨着我們接近合並,資金比以往任何時候都更加兇猛地進入期貨市場。未平倉合約是衡量當時有多少未平倉頭寸的量度,代表當前投資於期貨的資本金額。在我看來,查看資產原生單位(即以 ETH 計價)的未平倉合約很重要,因爲以美元計價的未平倉合約會產生價格效應。如下所示,美元的未平倉頭寸密切跟蹤價格,並且通常難以顯示期貨市場中的資本流動。

我們在這裏沒有看到的是隨着合並的臨近,在過去一兩個月內進入的大量新頭寸。以 ETH 計價的未平倉頭寸向我們表明,此時未平倉的期貨頭寸數量創下了驚人的歷史新高,在接下來的幾周內對 ETH 的價格走勢起到了巨大的槓杆作用。

「Funding Rate」(資金費率)

資金費率使永續合約更接近他們追蹤的指數。如果對多頭期貨合約的需求增加,則資金費率將是正數,並且持有多頭頭寸的人支付空頭以激勵頭寸之間的平衡。然而,通常情況下,情緒是如此不平衡,以至於資金利率可以持續存在,無論是正面的還是負面的。自 2021 年牛市以來,由於負面情緒滲入期貨市場,融資利率一直徘徊在中性以下。

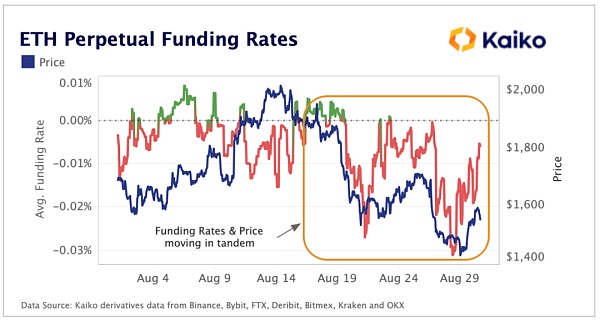

有趣的是,關於 ETH,隨着我們接近合並,融資利率已大幅下跌至 8 月結束。這種下跌的負值與未平倉頭寸的增加相吻合,使我們得出結論,湧入 ETH 期貨市場的大部分新資金都是做空的。

投資者可能在合並之前做空 ETH 期貨有幾個原因:

第一個是針對 ETH 的裸空頭頭寸,押注不成功或延遲過渡到權益證明。基於之前的合並日期被推遲了幾次這一事實,這可能不是一個糟糕的選擇,但隨着合並成功進行的那一天,它看起來越來越有可能,特別是在所有測試網順利過渡之後。我很難相信投資者會在這樣一個潛在的催化事件發生之前赤裸裸地做空 ETH。

第二個原因,在我看來更有可能是,這是投資者在合並之前對衝其多頭現貨 ETH 頭寸的情況。對衝 ETH 多頭頭寸可以讓投資者在理論上可能呈梨形走勢(pear-shaped)的事件發生前規避一些風險。還涉及做空 ETH 期貨的策略是做多現貨 ETH,做空期貨,讓自己有資格獲得任何 ETHPOW(ETH 工作量證明)空投。將此視爲一種股息策略,通過做多現貨、做空期貨來消除任何價格風險,但在 ETHPOW 中收取潛在的股息。

如果合並成功,並且工作量證明鏈分叉未能發布,我們應該會看到很多這些空頭 ETH 頭寸被平倉。

當一項資產的大部分每日交易量都在期貨市場上時(我們稍後會看到),平倉應該對該資產的價格有利。當您將這些已平倉空頭與因轉向權益證明而減少的礦工每日拋售約 4000 萬美元相結合時,對 ETH 的短期和長期前景可能會相當樂觀,因爲兩種巨大的拋售壓力被解除。

正如我們在下面看到的,空頭頭寸導致的負資金費率伴隨着 ETH 從 2,000 美元的水平下跌,並與價格同步移動。如果這些空頭在合並後被平倉,那么 ETH 資金費率可能會朝着積極的領域邁進,這肯定會有助於價格情緒。

現貨與永續合約交易量

我們已經看到負資金利率和未平倉頭寸的增加與 ETH 從本月的高點下跌 30% 以上相吻合。這就引出了一個問題,永續合約市場對加密價格的影響有多大?這是一個價格發現的問題,真正歸結爲當前哪個市場引領價格發現,現貨還是永續期貨?一種方法是查看交易量——交易量通常與價格變動相關,如果期貨市場的交易量增長大於現貨市場,我們可能會確定期貨市場引領價格發現。

從去年的 ETH 永續合約日交易量來看,我們可以看到從 190 億美元大幅增長至超過 330 億美元。與此同時,每日現貨交易量在一年多的時間裏從 37 億美元增加到 48 億美元。

將這些交易量分解爲一個比率以評估相互之間的走勢,我們可以看到 ETH 永續期貨交易量的主導地位正在上升,因爲永續合約與現貨交易量的比率從交易量的 5 倍增加到大約 7 倍。

相對於現貨市場,越來越多的永續期貨交易开始對圍繞 ETH 的情緒產生巨大影響。去年 11 月市場處於歷史高位時,perps 的交易量僅是現貨市場的 4 倍。現在的交易量是 7 倍,未平倉合約處於歷史高位,似乎投資者和機構正在轉向永續期貨押注 ETH,正如我們在上個月看到的那樣,主要偏向空頭。

期權市場

我們在 ETH 空頭頭寸的永久期貨或合並前的風險對衝中看到的相同趨勢,也反映在期權市場中。看跌买家 [看跌 = 以商定價格出售資產的期權,通常被視爲看跌賭注] 尋求鎖定價格水平,低於該價格水平止損。當查看合並前到期的 ETH 期權 1000-2000 美元行使價水平之間的交易量時,這一點很明顯,因爲 3 個最高交易量行使價是 1600美元、1500美元和 1400美元,而後兩個行使價的看跌期權佔主導地位。

1700 美元是我們觀察到的第一個執行價格,看漲期權的成交量超過了看跌期權,這表明期權投資者不再擔心負價格風險,而是轉而尋求看漲期權的任何上漲空間。

當人們想到加密期權時,他們會想到投機性多頭頭寸,但合並前期權的交易量可以說是加密期權市場已經看到的最明顯的風險對衝案例。對於在合並前到期的期權,看跌/看漲交易量比率實際上被分成了中間部分,這對於加密期權來說是罕見的。然而,在合並後,由於投機投資者佔主導地位,並押注於成功的合並,這種拆分恢復到 73%,有利於看漲期權。

ETH 的期權市場可能是對合並前兩周投資者情緒的最佳洞察。簡而言之,對事件的發生感到緊張,對衝風險並限制他們的投機行爲。合並之後,投資者似乎不愿做空,因爲隨着上述拋售壓力的消除,短期內積極的價格走勢的可能性很高。

結論

隨着永續期貨交易量相對於現貨市場的主導地位不斷上升,衍生品市場目前對價格行爲產生了巨大的影響。沒有比 ETH 更重要的了,它在幾周內將在合並中面臨一個巨大的、引發波動的事件——而期貨市場是爲高波動性事件量身定制的。正如期權市場所證明的那樣,投資者似乎看好以太坊的長期未來,但在短期內仍然擔心危機發生的可能性。

無論哪種方式,合並都是最近加密市場中唯一沒有受到宏觀驅動的事件之一,看看它是否會引發與股市相關性較低的突破,無論是好是壞,這將是一件有趣的觀察。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:合並在即 衍生品市場成爲推動 ETH 走向的“主战場”

地址:https://www.torrentbusiness.com/article/13975.html

標籤:

你可能感興趣

AI耶穌誕生 它真能成爲耶穌嗎?

2024/11/22 11:17

Helius:從數據出發衡量 Solana 的真實去中心化程度

2024/11/22 11:07

零時科技 || BTB 攻擊事件分析

2024/11/22 10:44

特朗普當選利好哪些加密板塊?十幾位風投大佬這樣說

2024/11/22 10:39

美國司法部要求谷歌強拆Chrome瀏覽器和Android系統 OpenAI 抓住機會推出新瀏覽器

2024/11/22 10:03