撰文:0xWeilan,來源:EMC Labs

本報告所提及市場、項目、幣種等信息、觀點及判斷,僅供參考,不構成任何投資建議。

2024年3月後的加密資產市場似乎正在被動淪爲一場以“等待”爲主題的二流演出。所有的演員、創作人和制作人似乎都忘記了劇情、橋段和本來主題,只伸長脖子等着某個“觀衆”入場,以及今夜是否有颶風來襲。

3月中旬至8月底,5個多月過去,BTC價格在“新高整理區”反復震蕩。期間,全球市場經歷了通脹反復和下行、美元降息預期曖昧和明朗,經濟軟着陸還是硬着陸的叵測猜度,以及趨勢變化推動不同投資者調整頭寸所引發的劇烈市場震蕩。

在此背景下,加密市場內一部分BTC投資者進行首次大拋售鎖定利潤榨幹了流動性,期間夾雜着投機做空、恐慌拋盤,以及市場情緒引發風險偏好變化所導致Altcoin和BTC之間的倉位調整。

這是我們所觀察到這一期間市場運動的本質。

經歷5個半月的顛簸之後,加密市場進入低潮期。現貨流動性大幅減少、槓杆被清除,反彈乏力以及反彈價格逐步走低,投資者萎靡不振,悲觀消極情緒籠罩在加密市場上空。

這是市場運動的一個結果,也是下一階段的內部阻力。但在我們看來,更大的阻力在於市場外部——宏觀金融的不明朗,美國經濟硬着陸的隱憂,以及美國權益市場趨勢的不清晰。

加密市場內部已進入出清的尾聲,實現市值和長短手分布已經進入蓄勢狀態,爲上行做好了准備。但場內資金相對疲弱,未有信心和能力做出獨立抉擇。

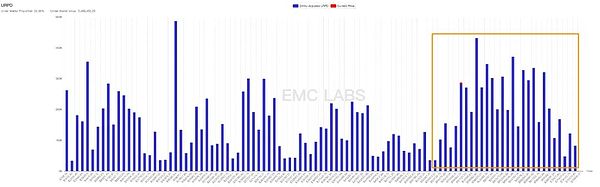

URPD:291萬+BTC重新定價

過去8個多月市場持續震蕩,當我們將目光投射到鏈上,便可直面混亂運動的有序結果。

比特網絡 URPD(3.13)

比特網絡 URPD(3.13)

URPD指標用於描述將所有未花費BTC進行價格上的統計分析,可有效洞察籌碼分配的最終結果。上圖是3月13日比特幣創下歷史新高時的BTC分布結構,這時在“新高整理區”(53000~74000美元)積累了 308.6萬籌碼。至8月31日收盤價,這個區間分布的籌碼達到600.2萬枚,也就是說,過去5個月至少291.6萬+枚BTC在此區間進行了下注。

BTC URPD (8.31)

以時間計,自去年10月中旬BTC啓動突破行情至3月13日到達歷史高點,上升時間耗時5個多月。如今在“新高整理區”“橫盤”整理也達到了5個多月,期間最高價格爲72777美元,最低價格爲49050美元,波段震蕩發生7次有余。這一震蕩形成了291.6萬+籌碼的交換(真實數據要遠高於此,中心化交易所交換數據並未完全體現在鏈上),極大損耗了市場的流動性。

BTC 實現市值

透過以採購成本編制的“實現市值”,我們可以觀察到在市場自3月進入新高整理區之後,雖然價格未能實現進一步上突,但已實現市值仍在增長,這意味着規模性的廉價籌碼在這一期間進行了重新定價。重新向上定價的BTC在特定條件下,既可以轉化爲支撐也可以形成壓力。

所以我們對URPD的分布保持中性態度,確實有足夠規模的籌碼實現了交換,足夠規模的資金在此定價看好後市,但這些資金的性質未知,未來爲市場提供的是支撐還是壓力仍要繼續觀察。

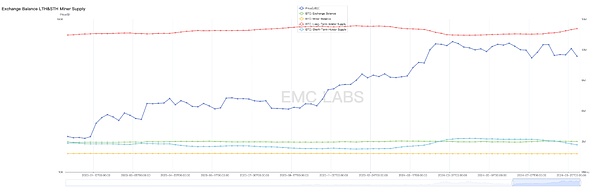

長短手:大拋售與再冷卻

我們將市場周期視作長期投資者和短期投資者在時間維度上的大換手,期間各自在BTC與USD之間進行兌換。

長短手持倉統計(周)

BTC在10月中旬啓動行情,長手的大規模減持自12月开始,在二三月進入高潮推動市場在此期間創下新高後啓動調整,逐步刻畫出“新高整理區”。

5月起,長手的減持大幅減少,這一群體重新啓動了增持,在剛剛過去的七八兩個月增持幅度明顯加快,從最低點算起至8月31日這一群體增持了63萬枚BTC。而減持方主要來自短手和礦工的拋售。

我們在6月報告中提示,每輪牛市市場會進行兩次大拋售,第二次大拋售才會徹底榨幹市場資金,進而摧毀牛市。而在過去幾個月發生的只是第一撥拋售。這撥拋售已歷經5個多月臨近尾聲,鏈上分布結果可以明確看到這一點。

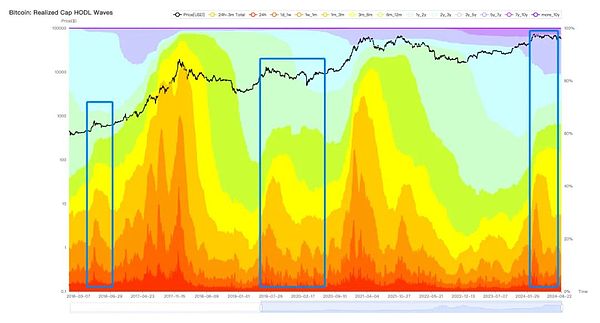

BTC HODL Waves

HODL Waves顯示3月內的新幣已經迅速減少,這意味着投機活動大幅下降,而3~6月的次新幣也在加速下行(也是新高整理區籌碼的重要組成)。這些BTC持有者大部分在ETF批復之後進場,應屬“單周期長手”。這意味着他們所持有的大部分BTC將轉變爲長手持倉,8月份長手持倉暴增47萬即是明證。在可預見的未來數月,長手持倉依然會迅速增長。

BTC持倉結構的冷卻,是BTC在“新高調整期”震蕩中重新從短手回到長手的結果。這種轉變會大幅減少市場的流動性。而流動性的衰減,在資金匱乏時往往會推動BTC價格進一步下行,而在資金充裕時則會推動價格上行。

所以,我們可以判斷:經過5個多月的震蕩,市場內部已經做好充分准備情況下,價格走勢主要由資金流動方向(而非內部籌碼轉換)來決定。

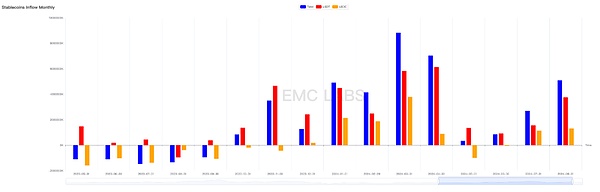

資金流:熄火的ETF通道資金

在2023年11月報告中,我們提出10月中旬穩定幣通道資金流轉正,這是2022年2月以來的首次,代表着一個新階段的到來。此後,BTC啓動了一輪大幅上漲。

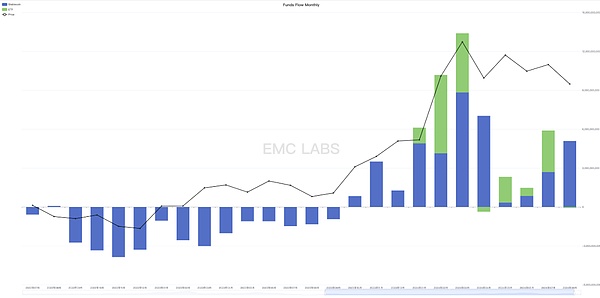

主要Stablecoins流入流出統計(月度)

主要Stablecoins流入流出統計(月度)

在過去超過5個月的調整中,五六月是市場資金最爲匱乏的時刻,兩月僅錄得12.01億美元流入。這種悲觀情況正在得到扭轉,七八兩月流入規模分別達到26.96億和50.9億。這些資金的進入表明其對新高整理區間價格的認可,以及對牛市後半場的中長期看好。

在今年1月,美國11支BTC ETF批復之後,這一通道的資金开始成爲一股重要的獨立力量。此前報告中,我們多次指出,這一通道的資金擁有獨立意志,而且因其規模和行動力將成爲定價BTC的重要力量。7月德國政府拋售應發的恐慌拋盤中,BTC ETF通道資金果斷出擊,撿得豐厚廉價籌碼。

然而,8月美元加息越發確認之際,日元意外加息,套利交易者者兇猛平倉,引發全球股市劇烈震蕩,使得被視作高風險資產的BTC ETF受到影響。月初來自ETF持有者的持續拋售使得BTC直落49000美元,創下數月來的新低,也擊穿了“新高整理區”下沿。隨後,ETF通道資金逐漸回流(穩定幣抄底資金稍後亦湧入),BTC價格被拉回至64000美元,及至月底ETF通道資金重回流出,BTC價格也再次回調跌破60000美元。

8月11支BTC ETF Fund整體資金流入流出統計(日)

8月11支BTC ETF Fund整體資金流入流出統計(日)

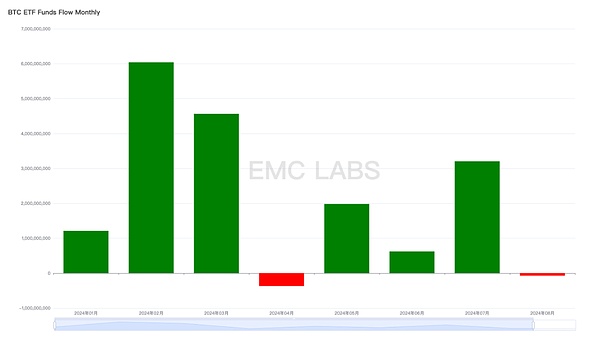

放到月度來看,BTC ETF通道資金本月流入爲-7283萬美元,是歷史第二差月,僅優於4月。

11支BTC ETF Fund整體資金流入流出統計(月)

11支BTC ETF Fund整體資金流入流出統計(月)

我們將兩股資金合並來看——

穩定幣及11支BTC ETF通道資金流入流出合計(月)

穩定幣及11支BTC ETF通道資金流入流出合計(月)

雖然穩定幣已經連續三月錄得增速流入,但本月ETF通道錄得流出,使得8月整體流入資金僅爲50億美元,低於7月的59億。EMC Labs認爲,在籌碼分布愈發穩固背景下,資金流入是8月BTC能夠在大崩壞之後拉回至65000美元的根本原因,然而資金流入的減少使得本月高點65050美元遠低於7月的70000美元。而資金減少即來自ETF通道資金流入由7月的32億降至本月流出7283萬美元。

與美股連接緊密的BTC ETF通道資金的態度成了決定市場走勢的最關鍵因素。

9月降息:軟着陸vs硬着陸

與BTC8月的疲弱表現不同,雖然也經歷劇烈震蕩,但同期美股仍然表現出驚人的韌勁兒。納指錄得0.65%的月度上漲,而道瓊斯工業指數則創出歷史新高。期間,關於9月加息25還是50個基點的討論甚囂塵上,但交易者們真正的關注點其實是“美國經濟將會軟着陸還是硬着陸”這一核心議題。

依照目前美股走勢分析,EMC Labs認爲,市場整體傾向於美國經濟將實現軟着陸,所以並未對美股啓動硬着陸預期下的整體向下定價。基於軟着陸的假設,部分資金選擇撤離此前已經大幅上漲的“七巨頭”(本月大部分跑輸納指),而進入漲幅較小的其他藍籌股,推動道瓊斯指數創下歷史新高。

基於過往經驗,我們傾向於判斷美股市場投資者將BTC視作“七巨頭”類資產——雖有遠大前程但目前存高估風險,所以出現了規模性的拋售現象,這一拋售與“七巨頭”拋售大體同步。只不過,相對主流資金而言,“七巨頭”吸引力要遠大於BTC,所以暴跌之後,“七巨頭”的反彈較BTC更強勁。

目前CME FedWatch呈現9月降息25個基點的概率爲69%,降息50個基點的概率爲31%。

EMC Labs認爲,如果9月25基點降息落定,且沒有主要經濟和就業數據表明經濟不符合“軟着陸”的特徵,美股將穩步運行,如果七巨頭向上修復,那么BTC ETF大概率將恢復正流入,推動BTC上行並再次衝擊70000美元的心理關口乃至挑战新高。如果有主要經濟和就業數據表明經濟不符合“軟着陸”的特徵,美股大概率會向下修正,尤其是七巨頭,與之對應BTC ETF通道資金大概率不會樂觀,如是BTC可能下行再次挑战“新高修復期”下沿的54000美元。

這一推測基於穩定幣通道資金9月不會出現趨勢性變化的假設。此外,我們對穩定幣持謹慎態度,雖然這一通道資金在持續積累,但我們傾向於其難以推動BTC走出獨立行情。最樂觀的預測是七巨頭上修背景下,穩定幣及ETF通道資金同步正流入推動BTC上行。如是,則突破前高則具備較大成功概率。

結語

BTC今年1月突破54000美元,3月創下歷史新高,4月在“新高整理區”展开震蕩盤整,迄今已5月有余,追近去年9月以來的連漲6月,從時間上來說已經臨近趨勢拐點。

BTC月线走勢圖

這也應是穩定幣通道資金逐步聚集重塑买力的原因所在。

然而真正的突破仍然依賴於宏觀金融和美國經濟核心數據向好的落定,以及之後美股主流資金重新湧入BTC ETF通道。

因美元重入降息周期, 9月成爲今年最重要的月份,美股和加密市場將會在這一月給出初步答案。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:EMC Labs 8月報告:9月降息 調整5月+的BTC將重定趨勢

地址:https://www.torrentbusiness.com/article/124090.html

標籤:

你可能感興趣

融資买比特幣股價上漲20倍 微策略背後的財富密碼能否復制?

2024/12/27 15:22

Glassnode:是什么讓SOL在過去兩年中暴漲2143%?

2024/12/27 15:13

AI Agent:MeMe 熱潮中走紅的產物是否真的有價值?

2024/12/27 14:34

爲什么說美聯儲利率調控似乎失控?

2024/12/27 14:04

美國“比特幣战略儲備”最快何時能落地?注意這幾個時間點

2024/12/27 12:13