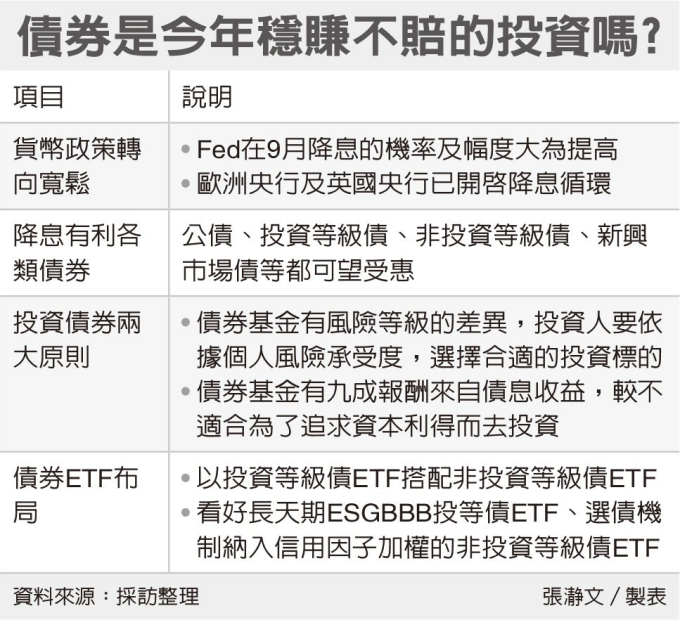

美國聯準會(Fed)主席鮑爾透露9月降息訊息,激勵美債殖利率最近大幅回落,美國10年期公債殖利率跌破4%,與殖利率呈反向關係的債券價格應聲大漲。債券基金投資人今年是否能一掃過去兩年的陰霾,重返多頭榮景?債券是今年穩賺不賠的投資?

基富通總經理王浩宇表示,想入手債券基金的投資人,應該掌握兩大觀念。首先,債券基金也有風險等級的差異,投資人仍要依據個人風險承受度,選擇合適的投資標的。其次,歷史經驗顯示,債券基金有九成報酬來自債息收益,不同於股票是追求資本利得。

就風險等級來說,債券基金按照信用評級分為投資等級債與非投資等級債,前者持有債券的信用評級多數在BBB或Baa以上,信用評級較高,例如成熟國家政府公債或優質企業發行的公司債。這些國家或企業財務體質佳,因此抵禦風險與償債能力較強,不容易出現付不出債息或倒債的違約情形。

至於非投資等級債,持有債券的信用評級多數在BBB-或Baa3以下,信用評級較低,有些甚至是CCC以下的投機等級,俗稱垃圾債,發行的國家或企業財務體質較差,容易因為市場變動或其他因素而付不出債息或倒債。

不過,王浩宇表示,也因為非投資等級債的信用評級較差,債券的發行機構會提供較高的債息作為誘因來吸引投資人,達到籌措資金的目的。所以,這類型債券的配息通常較高,投資等級債的配息則通常較低。投資人應避免只關注配息而忽視風險差異。

另外,王浩宇指出,其他如債券的天期或存續期間的長短,對於市場利率走向的敏感度也都不一樣。如果天期愈長,如10年或30年期的債券,面對通貨膨脹、經濟前景的不確定性就愈高,波動風險自然較大,反之波動風險則較低。投資人如果能先做好功課,了解債券的特性,投資贏面就會大一些。

法人統計,根據歷史經驗,Fed首次降息前的二至三個月,短中長期美債殖利率都會下跌。目前市場預估,9月Fed將啟動首次降息,並有機會降息2碼(即0.5個百分點),今年甚至有4碼的降息空間,加上經濟成長可能放緩、美股波動劇烈,市場避險需求都有利於債市。

瀚亞投信固定收益部主管周曉蘭表示,最近信用債表現反而較穩健,利差僅小幅擴大,並未突破過去一年來的波動區間,可見整體趨勢並未反轉。在景氣穩健且通膨走緩的前提下,未來貨幣政策方向與投資環境較為確定,有利於信用債累積收益。

周曉蘭表示,目前利率水準仍在相對高檔,預期會持續吸引長線投資進場,債市中長期表現空間值得期待。

建議穩健型投資人,可聚焦投資等級債,享有較長的存續期累積收益與利率走跌的潛在資本利得;積極型投資人則可布局非投資等級債,在信用下檔風險不大之下,可獲得更高的收益。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:債券漲聲響 兩策略勝算高

地址:https://www.torrentbusiness.com/article/120367.html

你可能感興趣

朋億、竹陞 深化業務版圖

2024/11/24 03:00

「TNT概念股」錢景閃亮 神達、亞翔等供應鏈喫香喝辣

2024/11/24 02:30

半導體工程廠旺到明年 漢唐、亞翔、帆宣等加碼布局

2024/11/24 02:05

法人圈上修展望 上市櫃獲利今年衝4兆

2024/11/24 01:59

「五金三銀」金融超級法說周 股利聚焦

2024/11/24 00:44