拆解現金流敘述:爲何BTC作爲價值存儲手段完勝房地產?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Leon Wankun,Bitcoin Magazine;編譯:五銖,金色財經

比特幣懷疑論者經常認爲比特幣缺乏內在價值,並聲稱房地產等具有有形現金流等投資優勢。

在本文中,我將揭穿“內在價值”的神話,並說明爲什么現金流對資產作爲可靠的價值儲存的能力沒有直接影響,即使在房地產的背景下也是如此。

內在價值的神話

認爲價值本質上是嵌入在某種事物中的想法是一種誤解。 這種普遍信念受到勞動價值論(LTV)的影響,這是古典經濟學、馬克思主義和現代經濟理論中使用的一個有缺陷的概念,它認爲價值本質上與勞動、投入的能源或產出聯系在一起,錯誤地解釋了經濟價值是如何被感知的。這種信念延伸到房地產,認爲房地產通過租金產生現金流的能力或其作爲生活和生產空間的效用賦予其內在價值。 但是,內在價值的概念從根本上來說是有缺陷的。

價值的主觀性

在以自愿交易爲特徵的自由市場中,價值顯然是主觀的。 交易雙方都認爲自己得到的比付出的更有價值,這表明價值是由個人感知決定的,而不是內在品質決定的。

以勞力士手表爲例:它的價值不僅反映了其工藝所涉及的大量勞動,而且還受到其稀缺性和個人擁有它的渴望的顯著影響。 這種主觀評價的原則是全面的; 包括比特幣和房地產在內的資產價值不是預先確定的,而是根據個人看法而波動。

理解價值的主觀性對於掌握比特幣價值的真正本質至關重要,這表明它的重要性就像豪華手表或房地產一樣,深深植根於集體需求和有限的可用性,而不是固有屬性。 奧地利經濟學院的先驅卡爾·門格爾可以說是密碼朋克創造比特幣的靈感來源,他早在 19 世紀就證明了價格是主觀估值的反映。

認識到主觀估值的重要性是理解比特幣相對於房地產作爲價值儲存手段的優勢的關鍵。 門格爾指出,只有當人類意識到經濟商品的存在並且它們的影響力具有個人(主觀)重要性時,價值才能存在。 主觀價值論與對美的感知相似,也是情人眼裏出西施。 正如美麗標准不同一樣,比特幣或房地產等物品的價值也不同,人們對這些物品的垂涎不是因爲它們的內在價值,而是因爲人們擁有它們的集體愿望或需要。

比特幣的價值主張

比特幣的價值並非來自於其生產的難度,而是來自於比特幣網絡對其所存儲的價值(生產力)以及網絡的最終結算能力所給予的無與倫比的保護。 這創造了對比特幣的需求,除了時間之外,比特幣是我們在這個宇宙中發現的第一種絕對稀缺商品。 這種稀缺性,以有限的供應和通貨緊縮的發行時間表以及網絡堅不可摧的性質爲突出,正在推動對比特幣的需求。

房地產的價值主張

在許多房地產交易中,我發現投資者通常認爲大部分利潤來自價格升值而不是直接現金流。 這一觀察強調了一個重要的見解:房地產的高估值與其說是因爲它能產生的直接收入,不如說是因爲它的稀缺性和對衝通脹的能力。 當我們看看美國房價和貨幣供應量M2的增長數據時,就可以證實這一觀察結果。

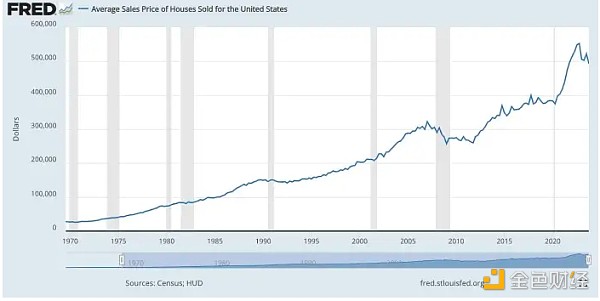

下圖描述了美國房屋的平均銷售價格,顯示了自 1971 年以來房價的急劇上漲。美國房屋的平均銷售價格從 1971 年的約 27,000 美元上升到 2017 年第三季度的約 492,000 美元。 2023 年,表明在此期間房地產價值大幅升值(約 1,700%)。

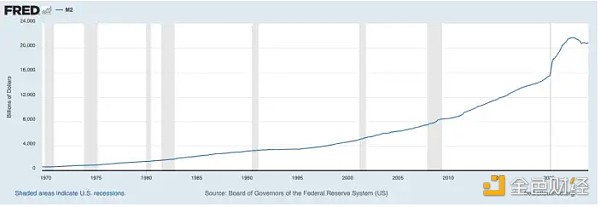

在此期間,美聯儲於 1971 年 8 月 15 日开始向法定貨幣體系過渡,當時美國總統理查德·尼克松宣布美國將結束美元與黃金的兌換。 隨後,全球央行採用了以法定貨幣爲基礎的貨幣體系,其特點是浮動匯率且沒有任何貨幣標准。 如下圖所示,美聯儲定義的貨幣供應量M2包括現金、支票存款以及存單等易於兌換的流動資產,反映了人們容易獲得的資金的綜合範圍。 自美元脫離黃金以來,支出和投資持續增長。 這生動地說明了房價上漲與美國貨幣供應量同步擴張之間的驚人關聯。

分析這兩個指標的復合年增長率(CAGR)表明它們之間存在明顯的聯系。 自1971年以來,貨幣供應量M2的復合年增長率爲6.9%,與房價的復合年增長率密切相關,房價的復合年增長率爲5.7%(具體計算細目見附錄)。 爲什么會發生這種情況?

貨幣供應量的增加迫使市場參與者尋找投資方式以防範貨幣通脹,而最受歡迎的投資之一就是房地產。

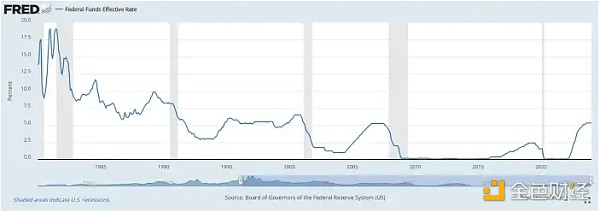

貨幣供應量擴張與房價上漲之間的相關性受到多種因素的影響,包括利率、經濟增長和住房供應動態。 然而,自 1971 年以來,快速貨幣擴張階段通常伴隨着低利率和借貸增加。 如下圖所示,顯示了聯邦基金有效利率。

負擔得起的融資的可用性增加了买家的購买力,從而增加了對房地產的需求,特別是因爲房地產主要是通過貸款獲得的。 需求的激增反過來又推高了房地產價格。 近幾十年來,貨幣單位供應量增加加上低利率的現象已成爲全球趨勢。 受美國作爲世界主要大國歷史地位的影響,开創了美元作爲世界儲備貨幣的先例。

盡管房地產市場的長期反應也有例外,例如日本,人口老齡化加上數十年的低利率政策導致投資不當、住房供應過剩和價格下跌。 只有在東京等一些大都市地區,房地產仍被用來保值。 盡管存在這些地區差異,但全球趨勢已經出現,房地產被用作價值儲存手段,以應對貨幣擴張導致的購买力下降。 由此可見,房地產的主要吸引力,尤其是在高需求地區,在於其隨着時間的推移保持價值的能力,這一特徵現在受到比特幣的出現的挑战。

房產現金流的主要作用是償還貸款,我稍後將詳細探討這個話題。

房地產與比特幣

數據顯示,對房地產的過度需求是由於貨幣通脹,導致人們投資房地產等稀缺資產以保護自己的財富。 房地產價格的發展反映了該資產類別的金融化,這一發展受到全球央行背離金本位制的重大影響,以 1971 年的“尼克松衝擊”爲標志。 房地產面臨着比特幣的直接競爭——近乎完美的數字價值存儲手段。 作爲價值儲存手段,房地產無法與比特幣競爭。 後者更爲稀有(供應量固定)、維護成本更低、流動性更強、更容易移動且更難沒收、徵稅或銷毀。

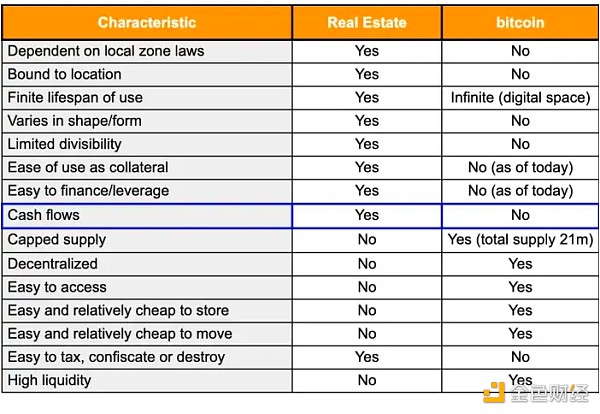

比特幣與房地產作爲價值儲存手段的比較分析揭示了比特幣的獨特優勢。 下表強調了這些區別,展示了爲什么比特幣越來越被認爲是財富保值領域的有力競爭者:

該表進一步強調,房地產作爲投資選擇的受歡迎很大程度上是由於負擔得起的融資選擇及其產生現金流的能力,從而使債務償還變得更容易,而不是其作爲價值儲存的卓越品質。 鑑於房地產收購主要通過信貸融資,這似乎是自 1971 年以來廣泛購买的一個主要因素,此外還存在稀缺性。 從這個角度來看,現金流既不賦予房地產任何內在價值(實際上並不存在),也不充當非凡的價值儲存手段。 這一觀察結果可以通過統計得到證明。

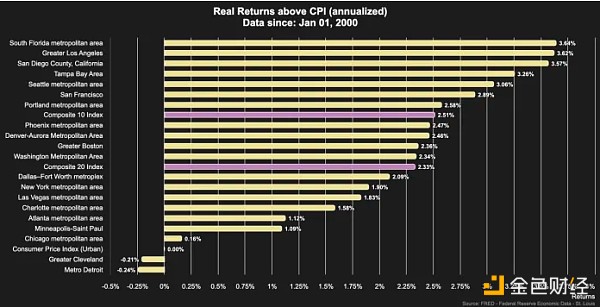

比特幣分析師 Rapha Zagury(又名 Alpha Zeta)發現,跟蹤美國 20 個大都市區房價的綜合 20 Case-Shiller 房價指數在根據通貨膨脹調整價格後,其價值僅上漲了 2.3%。 這還沒有考慮扣除稅收、交易成本和維護費用。Zagury 發現,只有在一些大都市地區,例如南佛羅裏達大都市地區和大洛杉磯地區,房地產價格的增長速度明顯超過了通貨膨脹率,其增長率超過了通貨膨脹率約3.6%。 相比之下,大克利夫蘭和底特律大都市等地區的通脹調整後實際回報率爲負。

Zagury,2023 年。從磚塊到比特幣,揭示比特幣時代的房地產投資。 網址:nakamotoportfolio.com

比特幣與法定貨幣

不可否認,房地產作爲一種資產類別在現有的法定體系中具有一定的優勢,因爲它對於全球金融體系變得越來越重要。

畢竟,它是世界第一大價值儲存手段(約67%的全球財富儲存在房地產中),也是銀行在發放貸款時接受的抵押品。 因此,許多司法管轄區爲購买房地產並將其用作抵押品提供更強大的金融基礎設施和稅收優惠。

然而,隨着比特幣作爲全球金融體系中堅不可摧、絕對稀缺的價值儲存手段的作用將變得越來越重要,預計這也將對其作爲抵押品的使用產生積極影響。 價值儲存和借貸抵押品這兩種功能緊密相連。

爲什么銀行(或其他任何人)會接受長期貶值的抵押品?

與比特幣相關的金融服務及其作爲抵押品的使用的基礎設施仍處於起步階段。 但可能性是非常有希望的。

基於法定標准的現金流投資理論的重新調整

在 MicroStrategy 2023 年第四季度財報電話會議上,董事長 Michael Saylor 強調了產生超過貨幣通脹率的現金流越來越困難。

他認爲,在法幣體系普遍通貨通脹的背景下,依靠現金流作爲投資指標似乎越來越站不住腳。 他進一步強調了比特幣作爲數字稀缺資產的獨特作用,結合了房地產的保值品質,而沒有其固有的缺點,從而將其確立爲數字時代無與倫比的價值儲存手段。

比特幣最大的優勢之一在於其估值不受現金流的束縛,使其免受通貨膨脹和季度財務報告的不利影響。 相反,比特幣在法幣通脹不斷升級的環境中蓬勃發展,因爲它成爲更具吸引力的資本儲存庫。

比特幣的估值反映了資本流動的湧入,受益於保護財富免受傳統法定貨幣購买力下降影響的日益強烈的愿望。

根據比特幣標准對房地產進行重估

房地產雖然有形且可能產生定期現金流,但會受到監管變化和物理退化的影響,而這些因素是比特幣本質上抵制的。 如果房地產沒有得到適當的照顧,它的價值就會隨着時間的推移而貶值。 另一方面,比特幣提供了可轉讓價值的最終形式,因爲它保留了封裝的財富。 如果儲存得當,它的價值會隨着時間的推移而增加,而無需高昂的維護成本。 事實上,比特幣的品質反映了許多房地產的價值提供,除了從根本上更安全、更容易的托管、更便宜的維護、絕對稀缺性、抵御通貨膨脹的能力,以及最重要的是在危機時期保護、清算或轉移財富的能力。

我一直在努力解決比特幣作爲數字價值存儲手段如何挑战房地產作爲價值存儲手段的主導地位的問題。 這種認識最初讓我感到不安。 然而,我逐漸發現比特幣和房地產可以共存,甚至共同繁榮。

在我看來,比特幣通過提供可靠的價值存儲、保護現金流免受貨幣通脹的影響,增強了房地產行業的發展。 這種優勢不僅限於房地產,還涵蓋所有行業。 正如邁克爾·塞勒(Michael Saylor)所說,比特幣代表了資本的數字化轉型,標志着所有行業價值保存方式的關鍵轉變。 因此,比特幣可能會吸引房地產目前持有的貨幣溢價,從而有可能重新調整房地產價值,使其更接近其效用價值。 然而,房地產开發領域和房地產業務將繼續保持吸引力。 人們總是需要居住和工作的空間。從這個角度來看,房地產不僅僅是一種資產,更是一種服務——提供住房和生產空間以換取租金收入。

這項服務產生的現金流代表了投資回報,類似於奧地利著名經濟學家路德維希·馮·米塞斯所說的“原始利息”,即生產成本與成品銷售預期收入之間的差額。 但是,很明顯,房地產的保值能力無法與比特幣競爭。 然而,即使房地產作爲價值儲存手段的價值主張因比特幣的發現而改變,如果比特幣給金融世界帶來數字範式轉變,房地產的开發在經濟上仍然是可行的。

總結

總之,隨着比特幣的出現,投資策略中的現金流和內在價值的敘述正在被重新評估。 這種數字資產不受傳統貨幣體系的限制,可以讓我們一睹金融的未來,其中價值不是以磚塊而是以比特幣的形式保存。

當我們駕馭這種範式轉變時,從房地產和比特幣的比較中汲取的經驗教訓無疑將塑造我們的投資方式、財富保值以及全球金融體系的結構。 雖然房地產在可預見的未來帶來了機會,但它作爲價值儲存手段的重要性應該會隨着時間的推移而下降,而比特幣以其固定供應和去中心化的性質,有望成爲越來越受歡迎的保存財富的方法,提供無與倫比的安全性和全球可訪問性,不受傳統金融體系的限制。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:拆解現金流敘述:爲何BTC作爲價值存儲手段完勝房地產?

地址:https://www.torrentbusiness.com/article/107443.html

標籤:BTC

你可能感興趣

AI耶穌誕生 它真能成爲耶穌嗎?

2024/11/22 11:17

Helius:從數據出發衡量 Solana 的真實去中心化程度

2024/11/22 11:07

零時科技 || BTB 攻擊事件分析

2024/11/22 10:44

特朗普當選利好哪些加密板塊?十幾位風投大佬這樣說

2024/11/22 10:39

美國司法部要求谷歌強拆Chrome瀏覽器和Android系統 OpenAI 抓住機會推出新瀏覽器

2024/11/22 10:03