爲什么一組電子像素能值6900萬美元?每個NFT資產都是獨一無二,借助區塊鏈技術則可以幫助數字資產進行確權。這使得其與遊戲平台、奢侈品、體育與藝術品等行業融合,並產生了巨大商機。

OpenSea等NFT交易平台,Discord等NFT項目受衆聚集的社交媒體,爲遊戲、音樂發行等項目提供NFT技術服務的平台Forte、Palm等迎來巨額融資,並成功躋身獨角獸榜單。

NFT爆火背後,是傳統投資機構如紅杉資本、a16z等推波助瀾的結果,而不爲人知的白名單機制,更導致不同階層用戶在NFT市場的投資收益率迥異。NFT世界並未實現“去中心化”的宗旨,而依然由少數人把控。

2021年3月,數字藝術家Beeple的一組名畫《每一天:最初的5000天》(Everydays:The First 5000 Days)以NFT形式進行拍賣,成交價高達6900萬美元,合約人民幣4.51億元,創下了迄今最昂貴數字藝術品的紀錄。

3月5日,推特CEO傑克·多西(Jack Dorsey)發布的歷史上第一條推文也被NFT化,並拍出290萬美元高價。NBA比賽中的球星精彩瞬間,也被鑄造成NBA Top Shot(NBA精彩瞬間球星卡)NFT,受到球迷追捧,相關NFT產品甚至賣出數百萬美元。

NFT全稱爲Non-fungible Token,即非同質化代幣,是指具有獨特特徵的數字資產。不同於比特幣、以太幣(ETH)或其他可以互相交換的代幣,NFT具有唯一的識別碼和元數據,能夠記錄數字資產,成爲其獨一無二的憑證。

NFT從根本上改變了數字資產市場,其通過把數據和資料儲存在面向公衆的數字分账上,能夠證明誰擁有這項NFT,且跟蹤、記錄先前所有權的歷史,提供了完美的數字“契約”。

2021年,NFT引爆各大社交網絡平台,縱身一躍成爲市場寵兒,從收藏品滲透到體育行業,從遊戲行業彌漫到奢侈品行業,席卷全球。知名奢侈品牌古馳(Gucci)、普拉達(Prada)、博柏利(Burberry)等紛紛加入狂歡,讓NFT進一步出圈。

不過,區塊鏈數據追蹤平台Chainalysis在報告中表示,一些爆紅的NFT收藏品在經歷了短暫高峰值後,並未獲得持續的關注和熱度。例如,哈希面具(Hashmask)NFT在2021年7月4日當周的交易量達3.8億美元,但目前其周平均交易量低於2100萬美元。

同樣的,一度火爆的無聊猿遊艇俱樂部(Mutant Ape Yacht Club)NFT也存在類似問題。

NFT究竟是曇花一現?還是代表未來的潮流?讓我們一探究竟。

NFT產業鏈玩家透視

圍繞NFT產業鏈,國內外已形成了包括基礎設施商、項目創作方、發行平台、中介服務等衍生應用商在內的多個角色。

基礎設施商主要提供底層的區塊鏈技術。大部分NFT產品基於以太坊發行,這也帶動了以太坊原生虛擬幣——以太幣(ETH)的交易量日趨活躍,甚至有超越比特幣的趨勢。

項目創作方/發行方則包括了各類文化內容產品的制作者。摩根士丹利將主要的NFT產品分成了四類:藝術收藏品、體育藏品、數字藝術產品,以及P2E(Play-to-Earn)遊戲平台。其中,P2E遊戲平台目前佔據了NFT產品的主流,如Decentraland、沙盒(The Sandbox)等顛覆性的遊戲新模式,使得玩家在享受遊戲樂趣的過程中獲得了真金白銀的回報。NFT產品的逐漸流行,也改變了奢侈品、體育、音樂等各行業,IP方有了毛利更高、更潮流的變現方式,一些新應用也應運而生,在後文我們將重點介紹各類NFT產品的商業模式,及其如何改變了現有行業。

發行平台則指各類NFT產品發行面世的地方,類似於股權一級市場。其可以是某一門類NFT產品的發行平台,也可以是聚合各類NFT項目的綜合性發行平台,後者在國內有騰訊的幻核、阿裏巴巴的鯨探等。項目發行方如果具備獨立的發行能力,可以在自有平台上獨立發行。

而衍生應用層的玩家也十分活躍,如目前估值已達百億美元的OpenSea,爲NFT的二級交易平台,玩家既可以在上面創造、發行、交易NFT產品,也可以自由买賣其他平台創作、發行的NFT產品。而提供支付、數據、技術等中介服務的,如幫助實現“NFT產品-虛擬貨幣-法幣”的支付平台Moonpay,幫助遊戲平台對接區塊鏈供應商以嵌入NFT技術的Forte,均已成爲獨角獸。

在NFT火爆出圈的背後,社交平台如推特、Reddit、Discord等發揮了社群營銷、募集新受衆的作用。

當然,孵化出並推動NFT產業鏈上各類獨角獸百花齊放的,則是a16z(Andreessen Horowitz,安德森·霍洛維茨基金)和紅杉資本等硅谷風投,它們貢獻的啓動資金,是這個虛擬產業得以興盛的根本。

本文將透視NFT產業鏈上各類主流玩家的商業模式,資本最認可的獨角獸類型,及NFT鏈條背後真正的主宰力量(圖1)。

圖1:NFT產業鏈譜

基礎設施層:

8成NFT產品基於以太坊公鏈技術,

帶動以太幣價格飆漲

NFT產品的發行,依賴底層的區塊鏈技術。

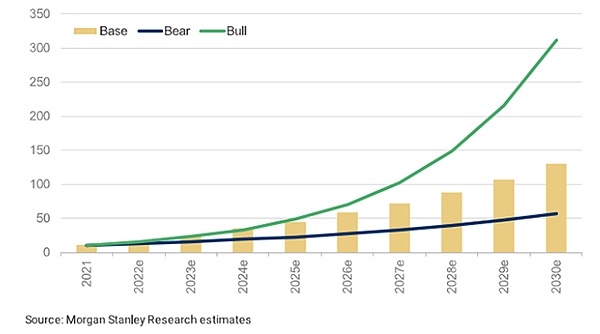

2021年,NFT市場爆發式增長。Dapper Radars數據顯示,2021年三季度,NFT的交易量已達百億美元量級,同比上漲超過300倍。摩根士丹利則預估,到2030年,基礎情形下,NFT市場規模將在1500億美元,繁榮情形下在3000億美元以上(圖2)。

圖2:NFT市場規模預測(單位:10億美元)

資料來源:摩根士丹利研究

NFT的快速增長,帶動了加密貨幣的市場份額和價格變化。

目前,NFT主要在以太坊發行,利用的是該平台的“智能合約”功能。以太坊是一個高度通用的去中心化計算平台,允許开發者構建數字資產市場,並且運行Compound和Uniswap等去中心化金融DeFi(Decentralized Finance)協議。

2021年12月6日至1月5日的一個月間,NFT領域的交易總額爲25.47億美元,其中84.43%基於以太坊,9.65%基於以太坊的側鏈Ronin,2.7%基於Solana,1.58%基於公鏈Flow,其余佔比不足1%。

作爲以太坊的原生加密貨幣以太幣,獲得了更多交易場景,價格也大幅提升。

美國加密貨幣交易所Coinbase(COIN.O)財報顯示,2021年三季度,其大約19%的總交易量集中在比特幣上,而以太幣的交易量超過比特幣,高達22%。在2020年,比特幣與以太幣交易量佔比還分別是41%、15%,這一趨勢轉變與NFT的火爆密不可分。

Coinbase官網顯示,以太幣價格從2021年1月的980美元,飆漲至2021年11月高點的4867.8美元,漲幅達4倍,尤其是2021年三季度,價格漲幅超150%,這一階段恰巧也是NFT行業規模增速最快的時期(圖3)。

圖3:以太幣價格飆漲(ETH/USD)

資料來源:Coinbase官網(2022年2月)

不過,以太坊雖然目前市佔比最高,但並非沒有競爭者。加密貓(Crypto Kitties)、NBA Top Shot等熱門NFT項目的开發商Dapper Labs,目前的新業務正是打造Flow公鏈,Flow以快速和低成本交易等優勢吸引了很多合作方,包括NFL(美國國家橄欖球聯盟)、UFC(終極格鬥冠軍賽)、華納音樂、NBA和育碧遊戲(Ubisoft)等世界頂級品牌。同時,Flow項目也獲得了a16z、Coinbase Ventures等知名投資機構的投資。

項目創作方:四大NFT主流產品

摩根士丹利的報告指出,NFT主要有四種類型,第一種是體育收藏品,比如NBA Top Shot、Sorare球星卡,Topp職業棒球收藏卡。

其中,NBA Top Shot記錄的是NBA比賽中的某一個精彩瞬間,由於NFT資產的獨一無二,追逐球星的粉絲,有狂熱投入的理由。勒布朗·詹姆斯於2020年2月6日對战斯敦火箭隊的比賽中投下的扣籃瞬間NFT,報價25萬美元,這個價格已經遠遠超過了一般的實體球迷卡。

據統計,NBA Top Shot推出6個月後的銷售額接近5億美元,擁有82.6萬個注冊账戶,其中33.8萬個账戶持有NFT(產生一筆交易),用戶和成交量呈爆炸式增長。

2021年12月,NBA Top Shot的發行方Dapper Labs融資2300萬美元,由Coatue基金領投,邁克爾·喬丹、杜蘭特等多位NBA球星參投。

NBA球隊老板們也看到了區塊鏈技術的作用,達拉斯獨行俠隊老板馬克·庫班、蔡崇信等人已經成立了NBA區塊鏈咨詢小組委員會。

第二種是藝術家創作的數字藝術品,比如《每一天:最初的5000天》。

第三種是生成藝術品(Generativeart),通常是通過算法創建的,以總供應爲上限發行,比如爆火的加密朋克(Crypto Punks)、加密貓和無聊猿遊艇俱樂部等。

其中,無聊猿遊艇俱樂部是通過編程方式隨機生成的1萬只猴子圖畫的NFT集合,每只猿猴都擁有獨特的背景風格、服裝、耳環、眼睛、嘴巴和皮毛。2021年10月,無聊猿NFT第8585號轉售價達270萬美元,成爲該俱樂部最貴的作品。截至2022年3月,這1萬件NFT產品的總市值達到17.8億美元,由6347個獨立所有者持有,最低價格爲3.8萬美元。而此前,周傑倫被偷的無聊猿NFT價值超過300萬元人民幣。這意味着,一組30-50個無聊猿的頭像,價值已能與一套深圳灣一號億元豪宅相提並論。

第四種,則是P2E遊戲平台,比如Decentraland、Axie Infinity、Gods Unchained、沙盒等。

在這些遊戲中,最常見的NFT資產是數字地塊,如遊戲發行方通常會在虛擬世界裏按不同的坐標軸X、Y來生成上萬個總量限定的數字地塊,作爲NFT產品,用於發售;而玩家可以購买數字地塊,用於自建虛擬房屋或店鋪,獲得升值;甚至遊戲中的角色、道具、配飾等,都可以是NFT產品。由於玩家能夠購买、擁有、交易其遊戲內的數字資產,將NFT貨幣化,由此催生P2E遊戲平台的火爆。

如目前NFT代幣市值排名第一的平台Decentraland,於2017年推出,彼時其遊戲中的數字地塊售價僅20美元/塊,發行的MANA代幣價值0.02美元/枚,而到了2021年4月,其數字地塊價格飆升至6000美元到10萬美元一塊,漲幅達300倍以上。

而排名第二的沙盒,在中國擁有更高知名度,或許是因爲2021年12月,中國香港的房地產巨頭、新世界發展集團CEO鄭志剛宣布,以500萬美元購入沙盒中最大的數字地塊之一。鄭志剛是新世界發展創始人鄭裕彤的長孫。

而著名說唱歌手史努比·狗狗在沙盒中創建了史努比宇宙,隨後以45萬美元的價格將成爲他虛擬世界鄰居的權利出售。

顛覆傳統模式,NFT遊戲平台金融化趨勢明顯

據加密市場分析平台CoinGecko統計,市值前十的NFT項目,按各自的代幣數量乘以價格來計算市值,合計高達295.6億美元,佔NFT市場總市值的70.55%,集中化趨勢較爲明顯。

其中,P2E遊戲平台總市值佔NFT市場總市值的四成。

這也得到了學術界的研究結論支持。來自倫敦大學等機構的Matthieu Nadini等人組成的研究團隊發表於Nature網站的報告顯示,自2020年7月,藝術品交易量只佔NFT市場的10%,收藏品和遊戲NFT交易量則合計佔到80%以上。

P2E遊戲平台幾乎都發行了自己的代幣,從而創造了更高的市值(指該平台的代幣數量*代幣價格)。截至2022年2月,Decentraland的市值高達49.6億美元,沙盒的市值爲44億美元,Axie Infinity的市值高達43億美元,Gala的市值爲24億美元,Smooth Love Potion的市值爲9.37億美元(表1)。

高市值,源於在NFT支持下,P2E遊戲對傳統遊戲模式的徹底顛覆——玩家可以在遊戲中賺錢了。

以Decentraland爲例,在這個3D虛擬世界中,玩家可以用MANA代幣購买數字地塊“Land”,並在該地塊上开發、設計建築,這些建築也能成爲NFT資產。這些NFT資產由於具有獨特的識別碼,可以在外部的NFT二級交易平台OpenSea或項目自帶的二級市場Marketplace上交易。

然而,如果想在數字地塊上創建商鋪、場景或各種應用,該平台需要用戶用三維建模軟件The Builder或The SDK,創建3D模型場景並嵌入,總體來說創建門檻較高,大部分玩家主要參與其NFT資產的二級交易。

與Decentraland玩法相似的有Crypto Voxels,它是一個以區塊鏈爲基礎的虛擬世界,玩家可以在平台中的“創世之城”买地、建造商店或美術館。目前,以太幣是Crypto Voxels中唯一的支付方式,用以交易遊戲內的NFT資產,如买賣土地、將土地租賃給开發商等。Somnium Space亦是如此。

而在Axie Infinity平台上有兩種代幣——AXS與SLP,玩家先用代幣SLP購买名爲Axie的寵物,每一只寵物都是獨一無二的NFT,利用它們進行繁殖,從而獲得新的Axie。這些虛擬寵物都是NFT資產,可以在遊戲內出售,以換取代幣SLP,再兌換成現實中的法幣,實現“玩即賺”。

P2E模式的共同點是,每個遊戲平台都是一個去中心化的金融Defi系統,擁有自己的代幣,遊戲中由玩家購买或新創造出的數字資產歸玩家所有,並且能夠通過二級市場交易變現。

P2E平台通常在Reddit、推特以及臉書等社交平台上有自己的社區,如Decentraland在Reddit上的社區吸引了8.5萬名成員,在推特上擁有55.4萬位關注者。开發者通過社區引流,不斷發酵話題,吸引更多參與者加入,推高遊戲平台的活躍度、代幣價格及相應NFT資產的市值。

如此,一個以社區爲中心的遊戲經濟新時代出現了。在這裏,平台只是規則的制定者和資源的組織方,用戶則參與搭建並延續整個遊戲的生命。

歐易研究院推出的報告《遊戲行業與GameFi》指出,區塊鏈技術賦予玩家對遊戲內資產的所有權,並允許他們通過積極玩遊戲來獲取收益,這是P2E模式的關鍵。P2E遊戲中的大部分收入不再歸屬於大型的中心化遊戲公司,而是給了優秀的玩家。

這是遊戲世界的一個重要轉變,因爲傳統遊戲內,玩家很難交易或出售其數字資產。但P2E模式中,用戶可以擁有自己的土地、場景等NFT資產,變現能力從平台部分轉移到用戶。通過各類加密資產交易平台,數字資產與代幣、代幣與法幣之間存在着暢通的交換機制,打通了虛擬資產貨幣化的關卡。

隨着變現權利的轉移和遊戲生態的轉變,傳統遊戲行業會否遭遇毀滅性的利潤打擊?它們如何應對?擁抱潮流,成爲最自然的選擇。

傳統遊戲巨頭育碧已率先探索NFT。2021年12月8日,育碧宣布推出新平台Ubisoft Quartz的測試版,該平台允許用戶獲取遊戲道具,例如武器、服裝或車輛的NFT。Ubisoft Quartz將這些NFT稱爲“Digits”,其均基於Tezos區塊鏈。

投資NFT遊戲初創企業,也成爲巨頭們的一個選擇。

2022年2月,韓國最大的遊戲开發商Com2uS投資了5X5 Gaming,後者是一家位於舊金山的新型P2E遊戲开發商。

奢侈品進軍NFT,數字化轉型新時代來臨?

不僅僅是遊戲行業,被NFT改變的,還有奢侈品行業。摩根士丹利表示,到2030年,NFT將成長爲3000億美元市值的行業,而奢侈品電子或衍生收藏品(Luxury digital/hyrid collectibles)市場規模則可能達到330億美元。

2021年4月,高級制表及珠寶品牌傑克寶(Jacob&Co.)在奢侈品NFT拍賣行ArtGrails的拍賣會上,銷售了一塊名爲“Epic SF24”的NFT虛擬手表,售價高達10萬美元。

2021年8月,古馳在元宇宙社區羅布樂思(Roblox,RBLX.N)發布了數字版的酒神包,售價爲35萬Robux(羅布樂思的代幣),約合4115美元,而該酒神包在現實生活中售賣3400美元。

2021年,洛杉磯電子娛樂博覽會上,博柏利與P2E遊戲开發商Mythical Games合作,在多人遊戲《Blankos Block Party》中,推出以品牌元素爲基調的NFT玩偶及虛擬形象等,且包括噴氣背包、臂章和泳池鞋等一系列配件NFT,可供玩家在遊戲內使用。

奢侈品大牌爲何紛紛進入NFT市場?

首先,它們能夠在音樂和遊戲等NFT平台或作品中植入廣告,產生品牌效應,更精准地觸達年輕潮流的目標人群。

2022年2月,古馳宣布在沙盒中購买虛擬地塊,並建設元宇宙體驗店,售賣NFT復古包等。這批元宇宙原始居民,正是奢侈品消費的主力群體。

2021年12月,巴黎世家(Balenciaga)母公司开雲集團(Kering)創建專業部門,探索元宇宙中的商業機會。

其次,即使在虛擬世界,用戶同樣需要身份和階層認可。通過給化身搭配奢侈品的虛擬物件,能實現穿着和個性差別化。

NFT頭像在社交媒體上流行,亦是這個原因。推特推出NFT頭像付費訂閱服務Twitter Blue,啓用NFT所有權驗證,用六邊形的個人資料圖片來裝飾用戶,而不是普通的圓圈,以區別普通頭像。Jay-Z、瑞茜·威瑟斯彭、史努比·狗狗和斯蒂芬·庫裏等明星都熱衷於使用NFT作爲推特頭像,令其成爲一種潮流身份的象徵。

虛擬形象科技平台Genies因而誕生,玩家可以在其中創建自己的3D精靈頭像,然後裝備可穿戴的NFT用於社交平台和社區活動。

第三,摩根士丹利在研究報告指出,元宇宙發展會帶來新的電商生態,進一步提高整個零售行業的效率與收益。多售賣一件虛擬產品,對品牌而言幾乎是零成本,高利潤率將會吸引更多品牌入駐虛擬世界,形成正循環。

自2020年新冠疫情爆發以來,各大奢侈品牌都遭受衝擊。以成熟的歐洲市場爲例,根據Fortune Business Insights的預估,奢侈品銷售需要7年才能恢復至疫情前水平。而Brand Finance則估計,世界前50奢侈品牌在疫情期間一共損失了76億美元。面對如此境況,奢侈品巨頭紛紛尋求數字化轉型和業務拓展。

奢侈品NFT電商平台應運而生,最具代表性的有Exclusible NFT平台。該平台幫助五大垂直領域(超級跑車、腕表、時裝、美容以及珠寶)的奢侈品牌發布限量版NFT,並通過遊戲化和社交元素來激勵用戶,允許用戶分享NFT,並圍繞品牌建立社區。2021年12月,耐克收購了推出虛擬球鞋和收藏品的RTFKT,旨在加快數字化轉型,並擴大影響力。

最後,NFT市場明顯受到Z世代的青睞。據佳士得拍賣行的數據,參與Beeple數字作品《每一天:最初的5000天》拍賣的客戶中,有91%是新客。其中,最多的是出生於1981年至1996年的千禧一代,佔比約58%;而出生於1946年至1964年的客戶最少,只佔3%。而貝恩咨詢的《貝恩奢侈品研究》預測,到2025年,70%的奢侈品將銷售給千禧一代和Z世代(95後)。

中介服務方:OpenSea歷史交易量過百億美元

對於NFT的爆火出圈,NFT交易平台起到了推波助瀾的關鍵作用,而它們尤其爲資本所青睞。

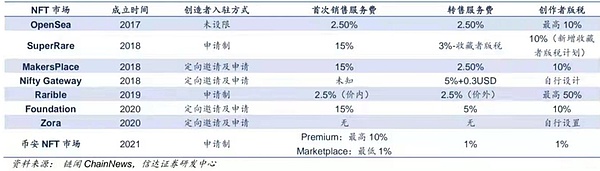

OpenSea爲目前最大的NFT交易平台,允許用戶自由創造、出售和購买各種NFT。自上线以來,OpenSea的歷史銷售額超過了100億美元,而針對每筆交易,OpenSea會收取2.5%的傭金,這意味着其總營收已達到了2.5億美元。

在2020年,OpenSea還只有4000名活躍用戶,每月進行110萬美元的交易;2022年1月則擁有68.9萬名用戶,單月交易量也飆升至56億美元(表2)。

表2:主流NFT市場平台的服務費與版稅設計收入

據Dune Analytics數據,OpenSea的市場佔有率一路飆升,從2021年7月的61%以上,提升至2021年12月底的95%,穩居第一;而第二名的Super Rare總交易額和用戶體量分別只有OpenSea的1/24、1/6。

2021年7月,OpenSea完成1億美元B輪融資,該輪由a16z領投,投後估值達到15億美元。2022年1月,OpenSea完成3億美元C輪融資,對衝基金Paradigm與加密貨幣基金Coatue領投,估值達130億美元,半年時間暴漲近10倍。Crunchbase數據顯示,OpenSea前後共融資9輪,總融資額達4.3億美元。

而據福布斯估計,OpenSea的兩位聯合創始人Devin Finzer和Alex Atallah各自持有該公司18.5%股份,身家約爲22億美元。

資本湧入,2021年NFT領域獨角獸已超30家

與遊戲、奢侈品行業的融合,清晰的商業模式,二級市場交易量的快速攀升,使得NFT賽道吸引了衆多資本的湧入。根據《2021全球獨角獸榜》,2021年NFT領域獨角獸已超30家,分布於世界各地,估值飆升速度十分驚人。其中,紅杉布局了4家,而a16z則布局了8家(表3)。

從獨角獸類型來看,爲NFT項目提供支付、技術解決方案等基礎設施的初創企業,明顯更受資本青睞。看來,即使在去中心化的世界裏,“賣鏟子”的成長依然更具確定性。

2021年5月,總部位於美國舊金山的NFT基礎設施平台Forte,通過A輪融資1.85億美元,估值達到10億美元。而到了2021年底,其B輪融資7.25億美元,一年時間募集了9億美元。Forte創造了一個平台,通過與不同的公鏈和側鏈提供商合作,如以太坊、Cosmos、公鏈Solana、XRP Ledger、Polygon等,使遊戲开發商能夠輕松將區塊鏈技術整合進遊戲中,創建代幣和社區。

由以太坊聯合創始人Joseph Lubin等參與創立的Palm NFT Studio,則主要爲娛樂、藝術、遊戲和創意文化領域的創作者提供服務,比如,幫助美國兩大漫畫巨頭之一的DC Comics進入NFT世界。除此之外,Palm也推出了Palm Network側鏈。2021年12月,Palm在B輪融資2700萬美元,領投人包括微軟旗下基金M12。

Mojito.xyz總部位於美國特拉華州,專門設計和運營與以太坊兼容的NFT平台、遊戲和社群。該平台提供有效的工具和解決方案,幫助用戶使用信用卡、網銀或加密貨幣支持NFT的首次和二次出售,進行產品拍賣,鑄造生成NFT藝術品以及舉辦二次銷售等等。2021年10月15日,該平台幫助擁有277年歷史的英國拍賣行蘇富比推出“蘇富比元宇宙”,這是一個面向數字藝術收藏家的市場。

加密支付公司MoonPay的估值則高達220億元,其主要業務是幫助人們使用信用卡在OpenSea、Bitcoin.com、Abra、ZenGo、Spot和Trust Wallet等市場購买加密貨幣或其他數字資產,以降低購买難度。

除了遊戲平台,NFT音樂、體育收藏平台也獲得了各大機構的支持。如NFT音樂發行平台Royal於2021年5月上线,11月就獲得多家機構融資,其中不乏a16z、Coinbase等知名機構;同月創立的Candy Digital,當年10月獲得1億美元A輪融資,躋身獨角獸榜單。

這些NFT基礎設施提供商,無一例外都在幫助各大遊戲开發商、藝術家、各大機構組織更容易、更深入與NFT產業結合,使得NFT市場的機構參與者越來越多。

與此同時,這些獨角獸自身也是NFT領域生態的積極構建者,例如,MoonPay在佳士得拍賣行的倫敦晚間拍賣會上,以56.7萬英鎊購买了World of Women NFT的一件收藏品。

而投資是更深的連接。2020年9月,以傳統手遊开發爲核心業務的Animoca Brands遭澳大利亞證券交易所退市,如今估值卻超過140億元,搖身一變成爲熾手可熱的科技獨角獸。它不僅是沙盒、賽車遊戲REVV Motorsport的項目开發商,也是Axie Infinity开發商Sky Mavis、Decentraland、Dapper Labs等明星項目的早期投資者。根據Crunchbase的數據,Animoca Brands對外投資高達157次,總額度高達6億美元。可見,Animoca Brands既是鏈遊开發商,同時也兼具投資者的角色。

據統計,僅在2021年11-12月,NFT初創類公司就獲得了11筆融資,老虎資本、軟銀資本、紅杉資本等多家傳統機構踏足其中(表4)。

白名單機制:暴漲背後的推動力

鮮爲人知的是,NFT爆火,其關鍵詞在Google搜索次數不斷攀升,在各大社交媒體平台被頻繁提及,這一切的背後是有着原動力的。

區塊鏈數據平台Chainalysis曾入選福布斯“10億美元初創企業”榜單,其報告中指出,NFT風靡全球,最關鍵的交易元素是白名單發行機制。

NFT依靠社區和口碑發展,而這是由NFT發行機制決定的。在國外,NFT項目方通常在新的NFT產品發行之前,就會在社群聚集一群忠實粉絲,粉絲們需轉發項目方的推特或文章,在項目方的Discord、Reddit、Telegram等社群裏留言評論,增加活躍度,參與线下活動等等。目前,社交媒體平台Discord的估值已高達950億元,而Reddit的估值也高達650億元。

NFT發行平台會將表現出色的忠實追隨者添加到白名單,允許他們在NFT鑄造期間,以類似於一級市場的發行價購买大量新的NFT。

白名單不僅僅是名義上的回報——它意味着明顯更好的投資結果。

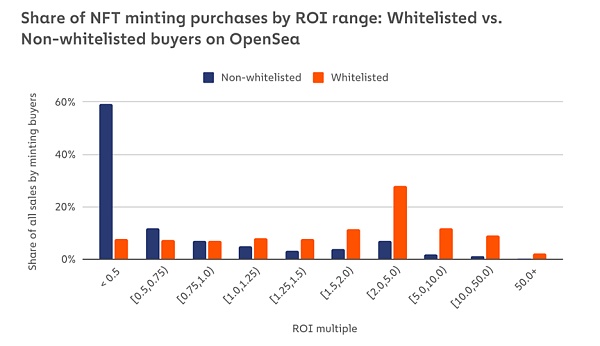

OpenSea數據顯示,在出售新鑄造的NFT時,75.7%的白名單用戶能夠獲利,且51%的白名單玩家會獲得200%或以上的投資回報率(ROI);而相比之下,非白名單用戶能夠獲利的僅有兩成,而59%的非白名單玩家會損失50%或低於50%的本金(圖4)。

圖4:买賣新鑄NFT的投資回報率:OpenSea上的白名單vs非白名單买家

資料來源:Chainalysis

白名單與非白名單玩家的投資回報率天差地別,白名單發行機制讓早期的支持者以更低的價格獲得更大的利潤,爲“踊躍吶喊”的人提供了巨大的經濟回報。

而白名單用戶在現實中也是更具有話語權,或擁有IP效應的個人、資本方或品牌方。而普通人更高概率是通過社群才接觸到NFT項目的非白名單玩家。

問題是,非白名單玩家慘淡的收益率,將使得NFT的模式是否能繼續下去,充滿了疑問。

此外,NFT項目火爆的可持續也存有疑問。

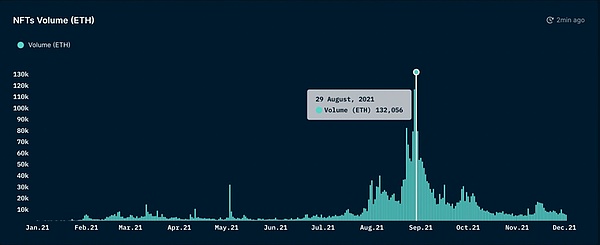

Nansen報告中指出,2021年5月底和8月底,NFT市場成交量飆升(圖5)。5月峰值是由於加密朋克NFT的爆火,而8月峰值是由無聊猿NFT推動的,正是這兩個關鍵項目使得NFT頻繁出圈,大幅推動了OpenSea的交易量。然而,這些明星產品目前的交易熱度正在快速下降。

圖5:2021年NFT交易量(單位:ETH)

資料

來源:Nansen

投資機構:a16zVS紅杉,誰是NFT風投領頭羊?

社群媒體是NFT項目募集新受衆的主要場所,而風投機構,則給整個NFT產業鏈提供啓動資金。

值得一提的是,OpenSea的A、B輪投資人a16z,堪稱加密世界的資本燈塔,迄今爲止,a16z旗下基金超23只,總規模超282億美元。

大名鼎鼎的a16z自成立以來便話題不斷,憑借其大膽前衛的風格和兼收並蓄的投資理念,在過去十年躋身硅谷著名風投,曾投資了臉書、推特、愛彼迎、Coinbase等明星項目。

Crunchbase數據顯示,a16z共投資1165次,有187次退出記錄,最著名的退出案例包括Fanatics、Reddit和Coinbase。以Coinbase爲例,其先後8次投資,直至Coinbase上市。根據富途的數據,a16z目前在Coinbase上市後套現的金額超43億美元。

a16z投資NFT領域時,更是毫不手軟。根據Pitchbook數據,2021年,a16z參與了這一領域約39%的風險投資(按價值計算)。其官網顯示,a16z所投公司包括NFT交易平台OpenSea(最新估值人民幣824億元,後同)、NFT鏈遊开發商龍頭Dapper Labs(480億元)和Sky Mavis(195億元)、公共區塊鏈網絡DFINITY(600億元)、NFT基礎設施公司Forte(65億元)、NFT鏈遊Mythical Games(85億元)、區塊鏈分析平台Nansen、NFT音樂平台Royal、社交媒體Reddit(650億元)、元宇宙遊戲Roblox、虛擬時尚創造者RTFKT、公鏈Solana、去中心化交易平台Uniswap、加密貨幣交易平台Coin Switch Kuber(120億元)等。

根據胡潤研究院《2021全球獨角獸》榜單,在投出全球獨角獸最多的十大機構中,a16z排名第七,比2020年排名第九上升兩名;而作爲世界上最成功的獵手,紅杉資本以擒獲206家獨角獸、佔比兩成遙遙領先,位居第一(表5)。

近來,老牌的紅杉資本也不甘示弱,頻頻發出高調All in Crypto(加密貨幣)和Web3.0的信號。

2021年前後,紅杉資本參與了加密貨幣交易所FTX(估值人民幣1600億元,後同)、P2E遊戲开發商Animoca Brands(140億元)、區塊鏈安全公司Certik、亞洲加密資產金融服務商貝寶金融、新型社交網絡Bit Clout、加密資產管理平台Coinshift、DeFi平台Beta Finance、視頻聊天平台Gather、波卡生態DeFi平行鏈Parallel Finance、NFT社交平台Pulsr、區塊鏈解決方案提供商Stark Ware(130億元)、隱私加密初創公司Iron Fish、數字資產托管平台Fireblocks(500億元)、去中心化資本市場項目Clearpool、基於波卡生態的NFT平台Sub Gift等項目的投資。

在過去一年內,紅杉資本在加密貨幣領域的押注,佔其總投資的20%。2022年2月,紅杉宣布推出一只以加密貨幣爲重點的專項基金,規模5億至6億美元,專注於流動代幣和數字資產。

不僅如此,紅杉還开始將NFT引入自身的企業文化中。2021年12月1日,紅杉資本將2005年的YouTube投資備忘錄作爲NFT拍賣,最終拍賣價超80萬美元;12月8日,紅杉資本修改了在推特上的自我介紹,它宣稱自己的使命是“幫助富有冒險精神的人打造偉大的DAO”。DAO(Decentralized Autonomous Organizationd)指去中心化的自治組織,這類組織通過在區塊鏈上執行的一套共享規則進行協調和合作,擁有公开透明、自主自治等特點。DAO的主要好處之一是,它們比傳統公司更加透明,因爲任何人都可以查看DAO中的所有行動和資金流向。這大大降低了腐敗和審查的風險。

2021年10月,紅杉資本官網顯示,爲了擴大其交易類型,該公司將成爲美國證券交易委員會(SEC)的注冊投資顧問(RIA),以便將更多資本分配在加密貨幣等領域,並更加靈活地使用槓杆。

而早在2019年3月,a16z就已經申請成爲RIA。當時,a16z的運營合夥人、有鐵娘子之稱的瑪格麗特·溫馬徹斯(Margit Wennmachers)同樣表示,此舉是爲了尋求更大的投資靈活性,尤其是涉及到加密貨幣的時候。

風險投資公司在傳統初創企業領域之外的投資能力是有限的,通過成爲RIA,a16z可以將更多資金投入加密等領域(通常涉及購买可交易的貨幣,而不是股份)。可見,a16z對加密領域的嗅覺相較於紅杉略勝一籌。

Web3.0時代:中心化OR去中心化?

一直以來,NFT被標榜爲藝術的民主力量。

NFT平台中運用的DeFi協議,又名“去中心化金融或者分布式金融”,指在开放的去中心化網絡中發展出各類金融應用,目標是以區塊鏈技術和加密貨幣爲基礎,重新創造並完善已有的金融體系。

然而,NFT平台的發展卻似乎偏離其“去中心化”的初衷。

OpenSea數據表明,僅20%的用戶貢獻了80%的NFT二級市場交易量,只有5%的用戶獲得80%的NFT二次銷售利潤。

而來自倫敦大學等機構的Matthieu Nadini等人組成的研究團隊,對2017年至2021年4月470萬個NFT的購买、出售以及轉讓交易記錄進行分析,結果發現,10%的交易者貢獻了85%的NFT交易次數並擁有95%以上的NFT資產。

這表明,絕大部分NFT資產和交易量僅掌握在少數人手中,中心化趨勢明顯。

造成不同投資者收益率迥異的白名單機制,也類似於傳統證券交易市場的一二級市場機制。在白名單機制下,少部分高度成熟、掌握現實世界話語權的投資者,壟斷了大部分利潤,同樣體現了對“去中心化”思想的背離。

而傳統資本對NFT項目的追逐,同樣讓人質疑“去中心化”是否存在。

NFT被視作Web3.0時代的重要應用,Web3.0以用戶爲中心,強調用戶擁有自主權。曾擔任美國貨幣監理署(OCC)代理署長、Coinbase首席法務官以及房利美(Fannie Mae)總法律顧問的萊恩·布魯克斯(Brian Brook)曾在美國加密貨幣聽證會上詳細解釋了Web3.0的基本概念。

他認爲:“Web1.0的特點是,內容不能互動,只是將時代雜志搬到屏幕上看而已;Web2.0的創新之處在於,用戶不僅可以閱讀,還可以互動,Blogsphere(博客圈)就是一個典型代表,但最終,互聯網活動的收益被臉書、谷歌等極少數公司所壟斷;Web3.0的不同之處在於,創造網絡內容的用戶自身,憑借參與的勞動,就能實際擁有底層網絡的所有權。這是去中心化的本質。”

然而,推特創始人傑克·多西近日發推稱,Web3.0實際上並不由用戶擁有,而是由風險投資機構(VC)和他們的有限合夥人(LP)擁有,Web3.0最終是一個帶有不同標籤的中心化實體,甚至還暗指a16z控制了Web3.0概念。

在他看來,風投機構實際上控制了大量Web3.0項目的代幣份額並獲取巨額利潤,距離其愿景相差甚遠,也與比特幣的精神背道而馳,它們應當將巨額利潤用於爲真正的自由和开放源碼軟件提供資金。

中國NFT市場:去金融化

在中國,與虛擬貨幣有關的各類交易行爲都被嚴格禁止。中國央行曾於2021年7月發布相關風險提示,警告轄內相關機構不得爲虛擬貨幣相關業務活動提供經營場所、商業展示、營銷宣傳、付費導流等服務,金融機構、支付機構不得直接或間接爲客戶提供虛擬貨幣相關服務。

在海外,NFT資產與虛擬貨幣、虛擬貨幣與法幣之間的無障礙兌換流通機制,是其得以繁榮的基礎。而在國內,NFT難以具備金融屬性,目前各機構多以發行不可交易的NFT藏品爲主。如2021年10月,麥當勞中國發布了首個NFT作品“巨無霸魔方”,並將188份NFT作品送給員工及消費者。2021年12月,奈雪的茶官宣品牌大使“NAYUKI”,並在线上推出圍繞該IP的300份NFT數字藝術品。

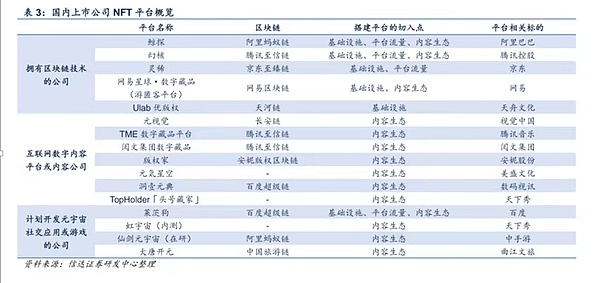

騰訊、阿裏巴巴、網易等互聯網大廠有能力搭建底層的區塊鏈技術,對於它們而言,“數字藏品”平台是基於區塊鏈技術的應用之一(表6)。

表6:國內主要上市公司NFT生態概覽

2021年8月,騰訊的幻核App上线,爲中國首個基於至信鏈NFT技術協議發行數字商品的平台。目前,其NFT產品以私下渠道聯系藝術家的形式發行,並未开放私人創作,發行產品以收藏爲主,不支持二次交易。而基於騰訊至信鏈,騰訊集團中的騰訊音樂、閱文集團也都推出了相應的數字藏品平台。

阿裏巴巴同樣加入其中,推出了鯨探APP。鯨探基於螞蟻集團开發的私有區塊鏈螞蟻鏈,目前主要有兩種產品,一種是付款碼NFT皮膚,購买後NFT皮膚會顯示在付款碼上方;另一種是數字藝術品,主要通過聯系藝術家進行創作和發售,未开放私人創作。2021年12月,該平台發行了“賽博朋克灰太狼”和“賽博朋克喜羊羊”兩款數字藝術作品,每款1萬份,發行價每份9.9元。這一平台同樣不支持以任何方式進行藏品的轉讓或交易,僅提供收藏欣賞、向好友展示、有限制的贈送功能。

2021年10月,中國互聯網企業推出的NFT平台及產品都進行了自我整改,如刪除“NFT”字樣,統一改稱“數字藏品”或“數字商品”。弱化投資屬性的同時,推出方均公开表示,嚴防炒作。

合規之下,目前國內數字藏品主要體現爲收藏功能,而缺乏交易、貨幣化等金融屬性,也就難以出現類似OpenSea這樣的百億美元獨角獸平台。

而作爲NFT應用最熱烈的P2E遊戲平台,在國內也難有展翅機會。目前,傳統模式下的遊戲行業增長已趨放緩。中國音像與數字出版協會發布的報告顯示,2021年中國遊戲市場實際銷售收入2965.13億元,同比增長6.4%,但增幅較上年縮減近15%;且國內遊戲用戶規模6.66億,同比增長0.22%,用戶數量漸趨飽和。那么,NFT模式能否給遊戲產業帶來新商機?

此前,天下秀(600556)、中手遊(00302.HK)、曲江文旅(600706)等上市公司均表示要开發元宇宙社交應用或遊戲,引起市場爆炒,但目前來看,由於國內“NFT資產—平台代幣—法幣”的貨幣化路徑已被斬斷,P2E遊戲經濟模式出現的可能性並不大。

不過,阿裏巴巴、騰訊、字節跳動均在海外,加入了NFT的投資大潮。

如字節跳動收購的中國遊戲公司沐瞳科技,在海外發售的《無盡對決》NFT盲盒,總計2.5萬個,每個25美元,2分鐘之內就被搶購一空。

2022年3月,阿裏巴巴收購的《南華早報》,將其NFT業務拆分爲一家新公司Artifact Labs,並尋求第三方融資。Artifact Labs的NFT系列基於《南華早報》發布的關於各大歷史事件的頭版,如1997年香港回歸、禽流感爆發、亞洲金融危機和戴安娜王妃去世等。买家可以競拍某一特定歷史事件NFT,或從多個選定事件中購买盲盒。

與此同時,騰訊也在3月聯手淡馬錫,參投了澳大利亞NFT鏈遊开發商Immutable,這家公司最新估值25億美元,成爲新晉獨角獸。

圍繞NFT產業的布局和卡位,顯然還在暗流湧動。

作者:王嘉敏

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:一組無聊的猿猴 能买套深圳灣一號 歡迎來到Web 3.0新時代

地址:https://www.torrentbusiness.com/article/1034.html

標籤:

你可能感興趣

Coinbase錢包將推出點擊支付加密解決方案 實現L2互操作性

2024/11/14 09:56

狗狗幣遵循“經典圖表原則” 暗示狗狗幣將上漲1000%以上

2024/11/14 09:27

FBI突擊搜查Polymarket CEO的住所 沒收其電子產品

2024/11/14 08:32

比特幣是長持還是賣出?

2024/11/13 21:43

FTX 及其 23 起訴訟:受騙的投資者會重見正義嗎?

2024/11/13 20:31