Coinbase報告:美國視角下的加密貨幣交易活動

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

來源:Coinbase;編譯:鄧通,金色財經

摘要

在美國現貨比特幣 ETF 獲得批准後,紐約交易時段的價格波動和交易量受到的巨大影響變得更加明顯。

盡管穩定幣的使用在歐洲和美國白天時間之間的分布似乎更加均勻,但鏈上交易數量和費用也偏向於美國時間。

我們認爲這種扭曲的活動凸顯了美國對加密貨幣的巨大需求以及行業進一步增長和資本流入的潛力。

盡管加密貨幣是一個全球性行業,但美國市場交易時段(以及歐洲交易時段後期)的交易流量對市場的流動性和價格波動有着明顯的巨大影響。 在美國現貨比特幣 ETF 獲得批准之前,這種情況就已經存在,並且此後變得更加明顯,尤其是在中心化交易所 (CEX) 平台上。 成交量的增加還意味着美國和歐洲交易時段的價格波動更大,以及全天市場回報的整體範圍更大。

鏈上指標反映了類似的模式。 比特幣和以太坊交易數量均在美國時段達到峰值,在高流量時段和低流量時段之間,交易成本增加了 50%。 去中心化交易所 (DEX) 的交易量也與 CEX 交易量相當,盡管美國在鏈上的主導地位並不那么明顯。 在美國和歐洲時段,穩定幣的使用量在傳輸量和活躍用戶數量上似乎分布均勻。

總而言之,我們認爲這些數據清楚地揭示了美國對交易和鏈上活動的巨大影響力,盡管存在監管挑战。 現貨比特幣 ETF 在美國的成功及其對更廣泛的比特幣市場的顯著影響進一步表明,美國的監管清晰度在釋放新的資本流入加密貨幣市場方面發揮着關鍵作用。

中心化交易所

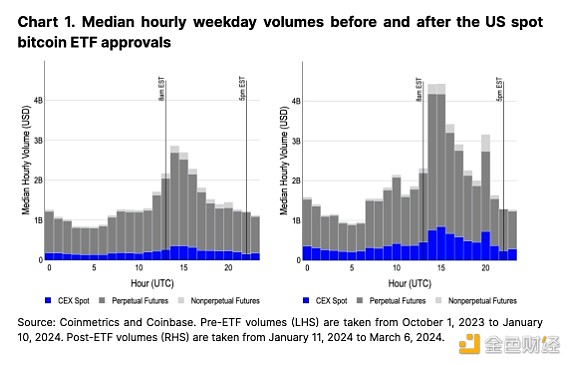

除了能夠獲得新的機構資金池之外,美國現貨比特幣 ETF 的第二個影響是美國交易時段 CEX 交易量的集中度增加。 在 ETF 獲批之前,交易量峰值已出現在美國東部時間上午 9 點至 10 點的美國市場开盤時間,大約是亞洲和歐洲市場开盤時間的兩倍(見圖 1)。 然而,在推出現貨 ETF 後,美國所有現貨、永續期貨和非永續期貨產品的交易量已升至其他市場時段的近三倍。

自 1 月 11 日以來,美國時段 CEX 現貨交易量增長了 130-200%,遠遠超過亞洲和歐洲交易量 80-120% 的增長。 美國高峰時段的永久期貨交易量也增長了近70%(23億至38億),而亞洲和歐洲高峰時段的交易量分別增長了20%和50%(分別爲10億至12億和15億)。永續期貨交易量的增長尤其引人注目,因爲這些工具幾乎只在美國以外交易。在我們看來,這可能表明離岸參與者可能正在利用美國時間更強的現貨流動性,或者美國交易員正在利用離岸實體進入這些市場。

現貨 ETF 的推出還導致紐約時間下午 3 點所有產品類別的交易量出現新一輪激增。 這主要是因爲 ETF 發行人希望保持其基金價格與其基准保持一致,而 10 個現貨 ETF 中有 6 個跟蹤 CME CF 比特幣參考利率 - New York Variant (BRRNY),該利率在紐約時間下午 3 點至 4 點之間進行快照。 因此,此時授權參與者旨在獲取基礎比特幣作爲現金創造(和贖回)模式的一部分,通常通過 CME 比特幣期貨(對於那些無法進入國外永久市場的人)等受監管產品對衝其頭寸。 事實上,紐約時間下午 3 點至 4 點之間的時間是 CME 比特幣期貨交易最活躍的時間,交易量超過 60%。

回報變化

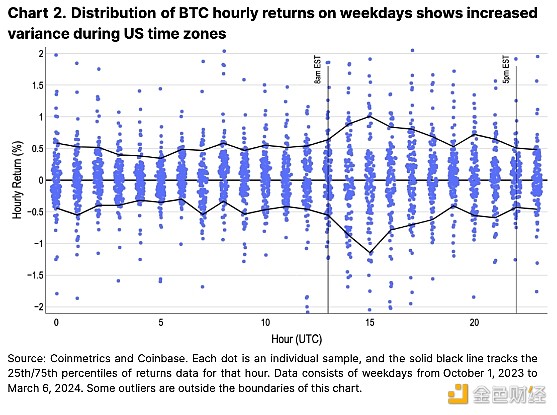

美國比特幣流動的主導地位也反映在其價格表現上。 圖 2 用藍色描繪了每小時回報的帶狀圖(顯示回報的密度分布),並用黑线劃分了第 10 個百分位數和第 90 個百分位數之間的界限。 回報率範圍較大的時段與之前成交量圖表的時段相對應,表明美國市場早盤時段的高交易量通常會在較大的價格波動中實現。 這表明美國市場早盤時段爲日內交易者提供了流動性和波動性方面的最佳機會。

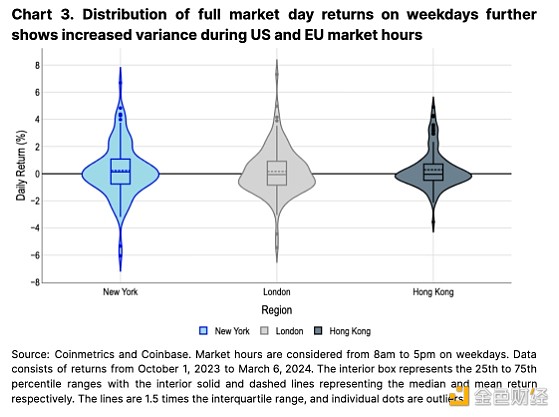

衡量不同金融中心時區的完整市場日回報(從上午 8 點到下午 5 點)也可以更廣泛地揭示區域差異。 圖 3 的小提琴圖顯示,紐約和倫敦的營業時間有廣泛的回報分布。 (該圖顯示了使用核密度估計的回報概率,其中“小提琴”的寬度表示獲得該回報的概率。)相比之下,香港時段的回報要集中得多。 我們認爲這進一步強調了美國(以及一定程度上的歐洲)交易者在推動比特幣價格方面的重要性。

全球分布式網絡

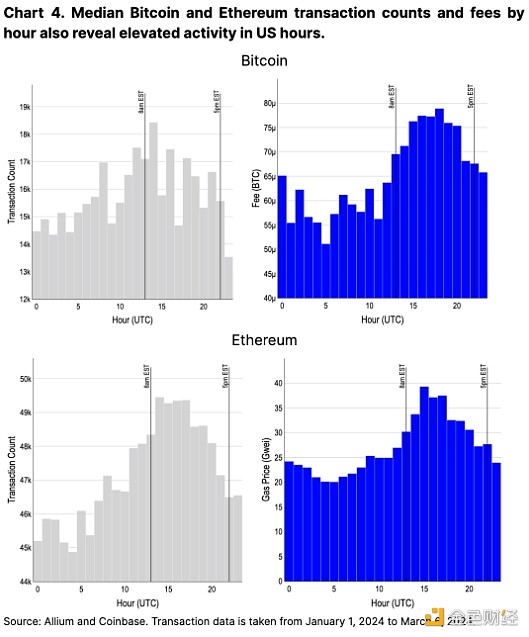

盡管比特幣和以太坊具有全球可訪問性和去中心化的性質,但它們的活動也在美國時段達到高峰。 美國時段的交易成本較最低點增加了 50% 以上,這證明了這一點(見圖 4)。 一方面,我們認爲美國時段使用量的增加是由於相對於世界其他地區而言,大量人口精通技術且資本豐富。 與此同時,我們還認爲這一活動可能部分是由美國交易員管理各個錢包和交易所的頭寸造成的(與這段時間內 CEX 交易量的增加一致)。

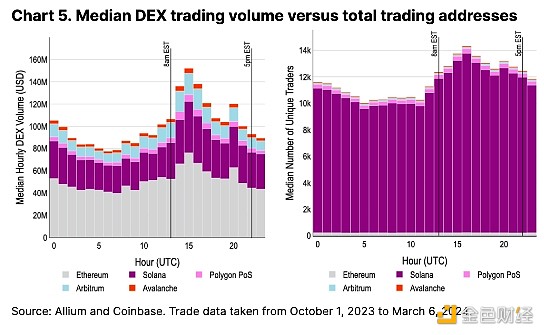

鏈上 DEX 交易量進一步證實了美國市場時段的高峰活動模式,盡管與 CEX 差異相比差異並不那么明顯。 亞洲市場开放時間 (UTC 0) 的 DEX 交易量顯着激增,約爲美國高峰時段的 70%,而 CEX 的交易量不到美國高峰時段的 30%(見圖 5)。 在 ETF 批准之前和之後,這一成交量比率沒有發生有意義的變化。

我們認爲,由於 DEX 相對新生以及支撐其的市場結構截然不同(例如傳統的中央限價訂單簿與自動化做市商),DEX 交易量的差異並不像 CEX 那么明顯。 這創造了一個更新且更加公平的競爭環境,這種競爭環境是在 2019 年 Flash Boys 2.0 發表關於有利可圖的鏈上交易策略(以及更廣泛的最大可提取價值)的开創性論文之後才真正开始的。

另外,我們認爲唯一交易地址的數量並不能明確代表區域使用情況。 由於空投挖礦,數字出現扭曲,尤其是在交易費用低廉的 Solana 上。 Solana 領先的 DEX 聚合器 Jupiter 的空投僅發布了四輪中的第一輪。 它尚未承諾接下來幾輪的具體日期,因此我們認爲該指標可能會在一段時間內繼續出現相當大的偏差。

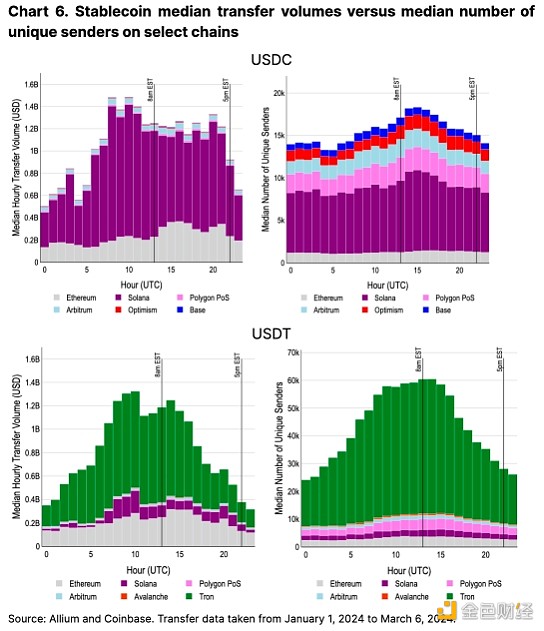

除了 DEX 之外,我們認爲穩定幣轉账是按時區劃分的加密貨幣使用情況的另一個關鍵指標。 重要的是,穩定幣轉账使用統計數據通常不會像 DEX 活動那樣受到短期空投激勵的扭曲。 同樣有趣的是,這是第一個沒有嚴重活動偏向美國市場時間的情況。

盡管基於以太坊的交易量偏向美國時段,但佔交易量大部分的 Solana USDC 轉账在歐洲時段達到峰值(見圖 6)。 也就是說,不同發件人的總數確實在美國時間早些時候出現了軟峰值,盡管幅度不大(每小時活躍發件人達到峰值 1.7 萬,而每小時活躍發件人數量達到最低值 1.3 萬)。 USDT 交易量同樣在歐洲市場時段達到峰值,並且唯一發送者的數量在歐洲白天達到持續高位。 這向我們表明,以美元計價的穩定幣的採用已經達到了更高的全球滲透率,特別是在美元資產無法無縫融入當地金融軌道的地區。

結論

考慮到過去幾年美國監管環境普遍充滿挑战,美國(以及較小程度上的歐洲)在加密貨幣市場的總體主導地位可能有些令人驚訝。 也就是說,我們認爲,由於美國強大的資本基礎、市場投資文化和精通技術的人口,美國在加密貨幣領域的巨大影響力具有更廣泛的意義。

美國現貨比特幣 ETF 的裏程碑式批准釋放了重要的新資本來源,並導致市場進一步以美國活動爲中心。 我們認爲,這凸顯了美國法規和政策在塑造加密貨幣市場方面的巨大重要性。 我們還認爲,這些發現強調了美國投資者情緒相對於其他地區作爲市場走勢主要驅動力的相關性。 正如美國現貨比特幣 ETF 的批准所示,我們認爲,美國監管的進一步明確和美國加密貨幣的更順暢的准入可能會繼續增強美國在加密貨幣市場的主導地位。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Coinbase報告:美國視角下的加密貨幣交易活動

地址:https://www.torrentbusiness.com/article/97817.html

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59