IOSG:爲什么我們投資ether.fi?LRT 未來發展究竟走勢如何?

IOST

個人專欄

剛剛

IOST

個人專欄

剛剛

作者:Jiawei Zhu, IOSG Ventures

近期圍繞 EigenLayer 的再質押和 LRT (Liquid Restaking Token) 有很多討論,用戶圍繞各個協議潛在的空投預期進行下注,再質押成爲以太坊生態最火熱的敘事。本文將簡單討論筆者對 LRT 的一些想法和觀點。

LRT 的底層邏輯

LRT 是圍繞 EigenLayer 的多方市場衍生出來的新資產類別。LRT 與 LST 近似的目的是“解放流動性”,但由於 LRT 底層資產構成的不同,LRT 比 LST 更加復雜,並且存在多樣性,以及動態變化的性質。

在考慮 ETH 本位的情況下,如果將 LST 之下的以太坊質押視爲貨幣基金,則 LRT 作爲資產管理方可以看作是對於 AVS 的 Fund of Fund。對比 LST 和 LRT 是快速理解 LRT 底層邏輯的一種方式。

Source: IOSG Ventures

1. 投資組合

LST 的投資組合只有以太坊質押一種,但 LRT 的投資組合多種多樣,可以把資金投入到不同的 AVS 爲他們提供經濟安全,也自然有不同的風險等級。不同 LRT 協議的資金管理方式和風險偏好也不盡相同。在資金管理層面 LST 是被動管理,LRT 是主動管理。LRT 可能會提供不同的管理策略,對應於不同級別的 AVS (如 EigenDA 對比新上线的 AVS)以適配用戶的收益/風險偏好。

2. 收益率、來源和組成

LST 和 LRT 的收益率、以及收益率的來源和構成不同:

LST 的收益率目前大約穩定在 4.9% 左右,來源於以太坊共識層和執行層的共同收益,由 ETH 構成。

LRT 的收益率暫不確定,但基本上來源於各個 AVS 所支付的費用,且可能由 AVS 代幣、ETH、USDC 或者三者混合構成。根據我們和一些 AVS 的交流所得到的信息,大部分 AVS 會預留代幣總供應量的數個百分點作爲激勵和安全預算。如果 AVS 在發幣之前就已經上线,那么也可能支付 ETH 或者 USDC,取決於具體的情況。(這樣 Restaking 其實可以理解爲再質押 ETH 挖第三方項目代幣的過程)

既然是 AVS 代幣本位,那么其代幣波動的風險會比 ETH 更大,APR 也會隨之波動。AVS 還可能會有進入和退出的輪動情況。諸如此類都會給 LRT 的收益率帶來不確定性因素。

3. 懲罰風險

以太坊質押存在兩種懲罰:Inactivity Leaking 和 Slashing 兩種,例如錯過區塊提案和雙重投票,規則確定性很高。如果由專業的節點服務提供商運營,Correctness 可以達到 98.5% 左右。

而 LRT 協議需要相信 AVS 軟件編碼無誤,對罰沒規則無異議,以免觸發預期之外的懲罰。由於 AVS 的種類多樣,且大多數是早期項目,這本身存在不確定性。並且,AVS 隨着業務的發展可能會有規則上的變動,例如迭代更多的功能等等。此外,在風險管理層面還需要考慮 AVS Slasher 合約的可升級性、罰沒條件是否客觀且可被驗證等等。由於 LRT 作爲管理用戶資產的代理人,LRT 需要對這些方面進行綜合考慮,慎重選擇合作夥伴。

當然,EigenLayer 鼓勵 AVS 進行完全審計,包括 AVS 的代碼、罰沒條件和與 EigenLayer 交互的邏輯。EigenLayer 也有一個基於多籤的否決委員會,來對罰沒事件進行最終審核與把關。

LRT 短期內的快速增長

Source: EigenLayer

EigenLayer 對 LST 的再質押採取分階段开放的模式,而對 Native Restaking 沒有限制。對 LST 進行限制可能是一種飢餓營銷的手段,實則更重要的是促進 Native Restaking 的增長。因爲限制 LST 之後用戶如果想要進行再質押,只能轉向第三方 LRT 協議的提供 Native Restaking,這也極大促進了 LRT 協議的發展。目前通過 LRT 流入 EigenLayer 的 ETH 佔 EigenLayer 總 TVL 的 55% 左右。

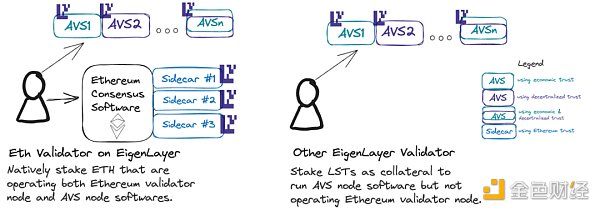

此外,隱含的一點是,Native Restaking 可以提供 Ethereum Inclusion Trust,這也是 EigenLayer 所提供和倡導的,除 Economic Trust 和 Decentralization Trust 之外的第三種信任模型。即以太坊驗證者除了通過質押對以太坊做出承諾之外,還可以運行 AVS 並對 AVS 作出承諾。這些承諾大多與 MEV 相關。其中一個用例是“未來區塊空間拍賣”。例如預言機可能需要在特定時間段內提供喂價服務;或者 L2 需要每隔幾分鐘向以太坊發布數據等等,它們可以向提議者支付費用預留未來的區塊空間。

LRT 的競爭格局

首先,爲了讓解放出來的流動性有用武之地,DeFi 的整合是 LRT 協議之間主要比拼的一點。

如上所述,盡管理論上 AVS 需要計算它們所需的經濟安全來達到一定的安全閾值,但目前大多數 AVS 的做法是拿出 Token 總供應量的一部分來進行激勵。由於不同的 AVS 存在輪換和進出,激勵取決於 AVS Token 的價格,因此 LRT 資產的不確定性要遠大於 LST(LST 有穩定的“Risk-free rate”和 ETH 價格的良好預期),在主流 DeFi 的協議的整合和兼容上很難成爲像 stETH 這樣的“硬通貨”。

畢竟作爲質押協議,LRT 的流動性 和 TVL 會是 DeFi 協議首先關注的評判標准,其次是品牌、社區等等。流動性着重體現在退出的時間周期。通常來講,從 EigenPod 退出需要七天時間,隨後從以太坊質押中退出也需要一定的時間。TVL 較大的協議可以建立更好的流動性,例如 Etherfi 運營的 Liquidity Pool Reserve 能夠提供快速的取款(即 eETH -> ETH)。

但在 EigenLayer 主網上线之前討論主流 DeFi 的整合還爲時尚早,因爲很多東西還是未知數。

在其他方面,近日 Ether.fi 在官推發出 $ETHFIWIFHAT 的 meme 代幣推文,爲代幣上线造勢,讓人浮想聯翩。Swell 採用 Polygon CDK、EigenDA 和 AltLayer 構建 zkEVM L2,將其 LRT rswETH 作爲 Gas 代幣。Renzo 則在 Arbitrum、Linea 和 Blast 上主打多鏈的整合。相信各個 LRT 協議後續都會推出自己的差異化打法。

然而,不管是 LST 還是 LRT,同質化程度都相對較高,雖然 LRT 相比 LST 而言可施展的空間更大,但即便一個 LRT 向市場推出一個新的 idea,競爭對手也有能力效仿。筆者認爲護城河還是在於鞏固和提升 TVL 和流動性上。Etherfi 目前具有最高的 TVL 和最好的流動性,假設所有 LRT 協議的空投預期都被兌現,Etherfi 對吸引新資金來說會有更大的優勢。(在這其中機構用戶的採用也不可忽視,Etherfi 有 30% 的 TVL 來自於機構用戶)

在空投事件結束後,LRT 的格局完全有可能重新洗牌,LRT 協議之間對用戶和資金的爭奪會更加激烈(例如 Etherfi 的空投發放完畢之後,部分資金可能立即湧向其他平台)。在 EigenLayer 完全上线主網、且 AVS 开始提供收益之前,LRT 對用戶的粘性都不那么強。

LRT 的可持續性

LRT 的可持續性其實可以看作 EigenLayer 這個系統的可持續性,因爲以太坊質押的收益會一直存在,而 AVS 則未必。經常被問到的一個問題是:以當前 11b 的 TVL 計算,EigenLayer 如何提供與之匹配的收益率(例如每年 5%)?筆者認爲有如下幾點:

雖然 EigenLayer 在主網完全上线前 TVL 達到 11b,甚至超過 AAVE,但在一系列相關協議的空投結束後,EigenLayer 的 TVL 一定會有一段均值回歸的校正時期。總的來說,短期內要考慮的收益率並不需要那么多。

其次,每個 AVS 的代幣提供的收益、持久性、波動率不同,每個質押者的風險偏好和對收益的追求也不同,在這個過程中還會有市場自發的動態調控(更多的 ETH 質押到某個 AVS 會使收益率下降,促使質押者轉向其他 AVS 或者其他協議),因此無法簡單地用整個 TVL 的百分比來直接計算需要提供的收益。

在中長期的視角下,EigenLayer 生態能夠持續發展的動力還是在於需求端,即需要有足夠的 AVS 爲經濟安全买單,並且要有可持續性,這也和 AVS 自身業務好壞的情況相關。目前來看,除了 AltLayer 等 12 個 AVS 早期合作夥伴之外,還有一系列 AVS 已經宣布了合作。筆者了解到還有幾十個 AVS 在排隊等待整合。當然,這也與 AVS 的項目質量、Token 的表現和激勵機制的設計有關,目前沒有辦法給出確定的 comments。

小結

最後,關於 LRT 的未來格局,筆者有以下觀點:

1. 盡管競爭非常激烈,但 LRT 仍是一級市場 EigenLayer 生態中投資布局的首選方向。在 EigenLayer 中投資 AVS,投資邏輯應該考慮這個中間件的投資邏輯,這並不因爲採用了它 EigenLayer 來啓動網絡而有所不同,只是實現產品的方式不同。未來可能有幾十上百個 AVS 在 EigenLayer 上構建,因此 AVS 的概念並不稀奇。節點服務提供商這個方向則已經由一些成熟的公司所牢牢佔據。而 LRT 顯然離用戶更近,作爲用戶和 EigenLayer 之間的抽象層,兼有 Staking 和 DeFi 的屬性,作爲資產的分配者在生態中有更大的話語權。在整個 EigenLayer 的生態布局中,我們還關注开發者工具、Anti-slashing 密鑰管理、風險管理、公共物品等領域。

2. 目前,通過 LRT 和 LST 參與 EigenLayer 再質押的比例約爲 55% 和45%。我們預計隨着 EigenLayer 的逐漸發展,LRT 解鎖流動性的優勢會隨之顯現,這一比例可能達到七三开左右(假設一些保守持有 stETH 的巨鯨和機構仍然選擇被動持有 stETH)。當然,LRT 的風險不可忽視,由於資產結構的嵌套,我們也需要注意極端行情下的 depeg 等系統性風險。長遠來看,我們希望看到 EigenLayer 生態中的 AVS 能夠茁壯發展,爲 LRT 提供相對穩定的底層結構和收益。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:IOSG:爲什么我們投資ether.fi?LRT 未來發展究竟走勢如何?

地址:https://www.torrentbusiness.com/article/97384.html

標籤:LRT

你可能感興趣

馬斯克和維韋克發布:政府效率辦公室(DOGE)的改革計劃(全文)

2024/11/22 12:07

AI耶穌誕生 它真能成爲耶穌嗎?

2024/11/22 11:17

Helius:從數據出發衡量 Solana 的真實去中心化程度

2024/11/22 11:07

零時科技 || BTB 攻擊事件分析

2024/11/22 10:44

特朗普當選利好哪些加密板塊?十幾位風投大佬這樣說

2024/11/22 10:39