限動po出00940,兩天申購破1700億的新聞後,陸續有很多人問我有沒有跳進這水坑,因此決定來逆風飛翔一下,說說為何我不申購00940?

首先我還是要肯定00940的選股邏輯,包括:

1.非ky股2.最近4季EPS相加>0

3.最近3年度均有發放現金股利

4.負債比率最低的前90%

5.ROE最高的前90%

6.益本比屬前80%高

此外,這檔還納入了巴菲特很重視的「自由現金流量穩定」,這些種種因素疊加,更加讓人期待後續的表現

然而,當我一看選出來最大的成分股,竟然是長榮,我不禁眉頭一皺。要知道長榮在2019年以前,甚至是發不出股利的。要不是受惠於疫情期間,船運公司賺得盆滿缽滿,才有這兩年發放的高股息。

甚至只要我把選股邏輯第三點的最近3年度均有發放現金股利,更改成最近4個年度,這時候長榮就會被踢除了,這樣的股票,真的值得佔最大的權重嘛?

所以

劉文聰說,哇不甲意輸A感覺貸夫自己,則是不喜歡暈船的感覺

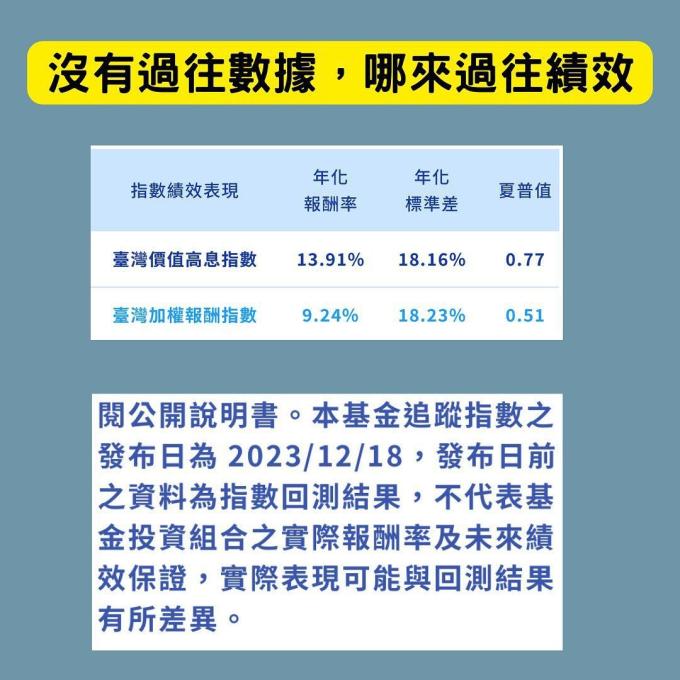

再來第二點,也是我覺得發行商很有問題的點,竟然聲稱經過回測,這檔指數16年來的報酬率是台灣加權指數的兩倍有餘

要知道00940所追蹤的指數是2023.12月才編列出來,成立不到五個月的指數,竟然可以回測16年?

我承認過往績效不代表未來,但重點是,00940都沒有過往資料,更遑論過往績效...

元大的兩支老牌ETF,0050和0056,為何可以一直拿來被眾人比較,就是因為有過去十幾年,每個收盤日完整的點數,準確的每年配息數字,因此可以拿來精確的算出兩者的報酬率高低,這樣的比較方式,就是所謂的head to head comparison。

00940是用怎樣的回測方式,其實我不知道,我猜發行商可能是用「現在」選出來的成分股,按照權重不同,然後從2007年開始做回測;但這就會陷入一個超大盲點:按照這支ETF的選股標準,在2007年的時空背景下,選出來的成份股會跟今天一樣嘛?

甚至我們還可以更深入的思考一點,你可曾聽過有哪個ETF的指數報酬率,長期下來可以贏大盤超過一倍!

如果有,那不應該現在才被發現如果有,那就真的恭喜,找到交易聖杯

因此在還沒有經過市場證明其能耐以前,就聲稱經由回測,可以得到比大盤多一倍的報酬,我覺得這是大大誤導一般投資人!

以上兩點就是我個人不申購00940的理由,不過我不會擋人財路,我也不會阻擋身邊的人申購,我都說有閒錢餘力,其實也可以小額參與一下。

因為,或許我的看法是錯的,這之後就留待市場證明囉!

◎本文內容已獲 白袍貸夫 授權,原文出處於此;未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:00940「好暈船」為何長榮是第一成分股?他不會申購:指數成立五個月卻能回測16年?

地址:https://www.torrentbusiness.com/article/96547.html

標籤:00940元大臺灣價值高息 ETF 月配息 長榮

你可能感興趣

今年股息50幾萬…自動申請降薪! 存股哥:我很喜歡這種「工作不上班」的日子

2024/11/23 13:40

一周熱門零股/鴻海、鴻準躋身前十強

2024/11/23 06:00

遠東銀前三季 獲利創高

2024/11/23 03:00

上海銀股息配發率估60% 前十月EPS 2.23元

2024/11/23 03:00

台股雙作帳行情啟動

2024/11/23 03:00