近年來,加密貨幣的市場規模不斷擴大,疊加俄烏地緣政治“黑天鵝”以及史無前例的通脹風險,悄然改變了華爾街傳統玩家對待加密貨幣的態度,越來越多的對衝基金开始涉足這一領域。

需要說明的是,加密貨幣對衝基金(crypto hedge fund)指的是一種主動型基金,其目的是獲得不受加密貨幣市場整體波動影響的超額回報(即所謂的“阿爾法回報”),與被動型加密貨幣指數基金形成鮮明對比。

隨着市場變得越來越高效,與傳統資產相比,加密貨幣作爲一種高波動性資產所具有的回報潛力更大,也因而受到了對衝基金的青睞。一些業內人士認爲,加密貨幣對衝基金規模將繼續擴大,且加密貨幣和混合型基金將主導2022年對衝基金的發行市場,以散戶爲主的加密貨幣市場正在迎來變局。

通脹風險攀升

傳奇對衝基金大佬布局加密貨幣

根據另類投資管理協會(AIMA)與普華永道合作發布的2021對衝基金行業報告顯示,目前已有21%的對衝基金投資於數字資產,投資金額在其管理資產規模的佔比平均爲3%。此外,86%已經投資加密貨幣的對衝基金計劃增加投資,而尚未投資的對衝基金中,26%表示已處於計劃投資或執行投資決定的最後階段。

根據普華永道的報告顯示,幾乎所有傳統對衝基金策略都涉足了加密貨幣領域。目前,全球有超過400只活躍加密貨幣對衝基金,並且數量每天都在增加。

摩根大通認爲,通脹風險令投資者重燃將比特幣作爲對衝資產的興趣,機構投資者重回比特幣市場,或許是認爲比特幣是比黃金更好的對衝資產。

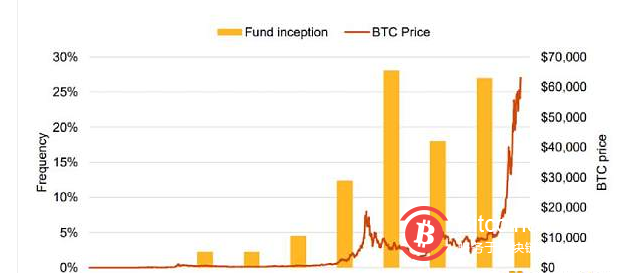

(新發行的加密貨幣對衝基金數量與比特幣價格走勢 來源:普華永道)

資產規模220億美元的對衝基金Point72創始人兼首席執行官Steven Cohen曾直言自己已完全切換到了加密貨幣領域;全球頂級對衝基金Brevan Howard也於1月宣布新推出一只接受外部投資者資金的加密貨幣對衝基金,押注比特幣、以太幣等加密貨幣價格的走勢,同時尋找套利機會。

Brevan Howard以其宏觀交易見長,其聯合創始人Alan Howard有對衝基金大鱷之稱,在2007年和2008年市場劇烈波動時期,分別實現25%和20%的回報率,遠超同行,2020年回報率則高達100%。

此外,除了面向外部投資者的新基金,Brevan Howard還組建了一個新的加密貨幣部門,包括12名投資組合經理,管理資產規模超過2.5億美元。而Howard本人也投資於加密貨幣、區塊鏈等資產。

去年,Brevan Howard曾表示旗下資產管理規模達56億美元的對衝基金將开始投資數字資產,投資比例不超過1.5%。2020年,該基金還收購了擁有加密貨幣基金的資產管理公司One River 25%的股份。

Tudor Investment的創始人兼首席執行官Paul Tudor Jones也在增加對加密貨幣的投資。他曾對其客戶表示,在渴望新的安全資產的世界裏,比特幣的作用可能會越來越大。Jones因成功預測1987年黑色星期一的暴跌而一战成名,他管理的對衝基金曾連續25年無虧損,被稱爲僅次於索羅斯的全球第二交易員。

最近,資產管理規模超300億美元的重量級對衝基金Citadel對加密貨幣的態度也發生了轉變。其首席執行官Ken Griffin最近承認自己此前將比特幣比作“鬱金香泡沫”是錯誤的,轉而將加密貨幣稱爲過去15年來金融領域最好的“故事”之一,同時他還表示計劃投資比特幣。

今年1月,Griffin旗下Citadel證券首次接受外部投資時,投資者就包括紅杉資本和加密貨幣投資機構Paradigm。彼時,Paradigm聯合創始人及合夥人黃共宇(Matt Huang)就曾表示,期待 Citadel證券涉足包括加密貨幣在內的新資產類別。

但在大佬們投資熱情高漲之際,也有人繼續對加密貨幣持觀望態度。資產管理公司Rebeco認爲,雖然比特幣與黃金具有類似的稀缺性,同時便於交易、易攜帶,但與黃金相比,比特幣缺乏類似作爲保值資產的交易歷史。全球最大上市對衝基金英仕曼集團分析師Henry Neville則認爲,比特幣尚未經歷通脹周期的考驗。

表現優於股票回報趨穩

加密貨幣基金獲青睞

數據顯示,在危機期間,加密資產的表現優於股票等傳統風險資產。例如,自2月24日俄烏衝突爆發以來,這兩種數字貨幣分別上漲了14.5%和13.5%,而在此期間標普500指數僅上漲了3.2%。

另一方面,長期來看,加密貨幣類資產的回報在逐步趨穩。根據3月14日數據,旨在追蹤加密貨幣資產管理公司交易的Barclay Hedge加密貨幣交易商指數2月跌幅僅爲1.5%,遠低於其1月的13%,以及去年12月的10%。

全球第一只加密貨幣對衝基金BitBull Capital的首席執行官Joe DiPasquale表示,俄烏衝突沒有引起恐慌,且得益於比特幣和以太幣在2月的回升,該公司旗下的兩只採用市場中性策略的對衝基金今年仍然有所上漲。

優於傳統風險資產的表現與逐步趨穩的回報率使更多的投資者積極投資於加密貨幣類基金和相關企業。

根據資產管理公司CoinShares的數據,在截至3月4日的前兩周內,加密貨幣投資產品和基金有1.63億美元的機構資金流入,而流入區塊鏈股票的資金總額約爲1,560萬美元。與此同時,基金分析公司理柏(Lipper)的數據顯示,在截至3月9日的一周,債券基金淨流出78億美元,房地產基金同期流出了7.7億美元。

信息交換平台With Intelligence的一份報告指出,去年進入开發階段的加密貨幣產品數量顯著增加,尤其是在第四季度,預計今年這一趨勢還將延續,在機構投資者興趣的推動下,將有更多高質量的產品推出,而加密貨幣和混合型基金將主導今年對衝基金的發行市場。

加密貨幣風投領域也受到資本青睞。根據數據公司Fundstrat的報告,在2月的最後三周,風險投資公司在加密貨幣領域投資了約40億美元。而今年迄今,加密貨幣領域每周吸引的投資額平均在8億美元至約20億美元之間。此外,在截至3月11日過去兩周,新的加密貨幣基金也籌集了近30億美元。

“加密貨幣原生公司仍在以非常高的估值進行融資,許多融資輪仍獲得超額認購,”加密貨幣經紀公司SFOX的首席執行官George Melka說。他還表示,加密貨幣初創公司的估值是他所見過最高的。

私募股權巨頭貝恩資本(Bain Capital)旗下的貝恩資本風險投資公司(Bain Capital Ventures)也於上周初宣布將推出一支5.6億美元、專注於加密貨幣相關的投資的基金。

“狂野的西部”被拿下

行政令下監管指引漸明晰

一直以來,市場和業內人士都認爲加密貨幣市場就像是“狂野的西部”一樣缺乏足夠監管,而美國總統拜登於3月9日籤署的行政令彌補了這一空缺。加密貨幣被用於洗錢等犯罪一直困擾着金融監管機構,而這一總統行政令就賦予他們對該行業更大的監管權力。

這份行政令要求聯邦監管部門評估規模約1.75萬億美元的加密市場可能給消費者、投資者及宏觀經濟帶來的風險。美國財政部長耶倫對此表示,此舉將支持負責任的創新,對國家、消費者和商業界形成實質性利好。與此同時,政府部門也會關注與非法金融有關的風險,預防對消費者、投資者、金融系統和經濟形成風險。

一些參與者歡迎政府提高參與加密貨幣的想法。印加數字(Inca Digital)公司首席執行官扎拉津斯基(Adam Zarazinski)說,行政命令提供了“融資新途徑”的機會。對衝基金One River的研究主管Marcel Kasumovich則認爲,對金融穩定的關注反映政府有意將數字貨幣納入主流體系。

加密指數基金管理公司(Bitwise Asset Management)總顧問道林(Katherine Dowling)也表示,提供更爲法律清晰的政府監管的行政命令會是“加密貨幣的長期正面因素。”

但美利堅大學金融管理教授艾倫(Hilary Allen)則提醒不要過於匆忙地擁抱加密貨幣。她說,“加密貨幣在融入我們金融系統的同時,不光對那些投資加密貨幣的人,也對我們經濟的每一個參加者都制造了薄弱環節。”

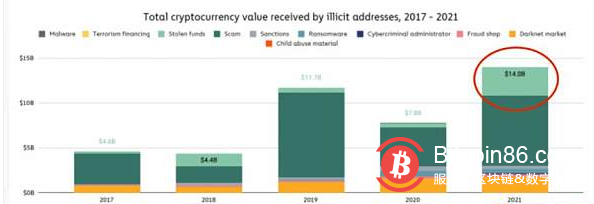

事實上,基於加密貨幣的犯罪在2021年創下了歷史新高。根據區塊鏈研究機構Chainalysis報告,非法地址在一年中收到140億美元,高於2020年的78億美元。

“加密貨幣遭犯罪濫用,成爲繼續採行加密貨幣的巨大障礙,增加了政府實施限制的可能性,最糟糕的是,殃及了世界各地的無辜民衆,”Chainalysis指出。

(非法地址收到的加密貨幣價值和類別統計 來源:Chainalysis)

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:對衝基金跑步入場:加密貨幣變局來了

地址:https://www.torrentbusiness.com/article/95.html

標籤:

你可能感興趣

受惠經濟成長股票被追捧 道瓊漲逾450點

2024/11/22 05:54

比特幣飆新高 挑戰10萬美元大關

2024/11/22 02:46

終結壟斷 美要谷歌出售Chrome

2024/11/22 02:37

川普擬新設專責加密幣職位 比特幣飆高挺進10萬美元

2024/11/22 01:20

路透訪調經濟學家 美可能對陸課徵38%關稅

2024/11/22 01:19