Grayscale:誰是加密市場2月暴漲的推手?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

來源:Grayscale;編譯:鄧通,金色財經

2 月份,比特幣價格上漲 45%,自 2021 年第四季度以來首次突破 6 萬美元,月底僅比歷史高點低 9%。 我們認爲,價格上漲可能反映了新的美國上市 ETF 的大量資金流入以及對 4 月份比特幣發行量減半的預期。

從加密行業的角度來看,公用事業和服務加密行業主導了其他細分市場。 該領域包括許多可能與人工智能技術產生協同效應的項目,包括 Filecoin。 去中心化文件存儲服務已擴展到計算功能,並宣布與 Solana 集成。

宏觀因素可能是短期內提高加密貨幣估值的主要障礙。 2月份通脹加速,使人們對美聯儲降息的可能性產生一些懷疑。

在傳統資產喜憂參半的月份中,加密貨幣市場在 2024 年 2 月產生了穩健的回報,這得益於新現貨比特幣 ETF 的穩定資金流入以及各種積極的基本面發展。 目前,數字資產估值面臨的主要風險可能是美聯儲的貨幣政策:通脹在 2 月份再次擡頭,任何進一步加速都可能將降息推遲到今年晚些時候或更長時間。

無論從絕對值還是風險調整後(相對於波動性的回報率)來看,比特幣和以太坊都是 2 月份加密貨幣和傳統金融中表現最佳的資產之一(圖表 1)。 由於通脹回升削弱了美國和歐洲央行降息的希望,全球債券市場本月下跌。 股市大部分上漲,其中中國和其他新興市場股市領漲。 盡管近年來加密貨幣與傳統市場的相關性越來越強,但主要代幣在 2 月份的表現再次凸顯了加密資產類別的多元化優勢。

圖表 1:比特幣和以太坊的表現優於許多其他主要資產

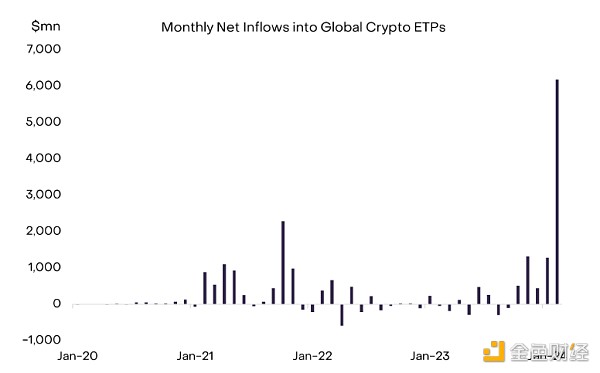

對於比特幣而言,穩健的回報可能至少部分反映了新的美國上市現貨比特幣 ETF 的穩定資金流入。 從 1 月 11 日推出到當月月底,十只現貨比特幣 ETF 淨流入總額達 14.6 億美元。[1] 在2月,淨流入大幅加速,整個月總計60億美元。 對於整個加密貨幣交易所交易產品 (ETP),我們估計 2 月份淨流入總額爲 62 億美元,是 2021 年 10 月以來月度記錄的兩倍多(圖表 2)。 值得注意的是,自從發布比特幣ETF以來,美國上市的黃金ETF經歷了淨流出,投資者從一種“價值存儲”資產轉換爲另一種資產。[2]

圖表 2:加密貨幣 ETP 的淨流入記錄

從現貨比特幣 ETF 流入的角度來看,按照當前的區塊獎勵率,比特幣網絡每天會生產約 900 個新比特幣,即價值約 5400 萬美元的比特幣(假設每枚幣的平均價格爲 6 萬美元)。 到 2024 年 4 月,比特幣發行量將減少一半(每四年發生一次,稱爲“減半”),屆時每日發行量將降至 450 個比特幣。 2 月份,美國上市現貨比特幣 ETF 的淨流入量平均每天爲 2.08 億美元,甚至在減半之前也遠遠超過新增供應的速度。 我們認爲,新需求與有限的新發行之間的不平衡可能導致了估值的上升。

盡管比特幣在 2 月份帶來了穩健的回報,但它還是被市值第二大加密資產以太坊 (ETH) 擊敗,後者在當月上漲了 47%。 [3] 市場似乎正在期待以太坊網絡定於 3 月 13 日進行的重大升級。 以太坊正在追求模塊化設計理念,隨着時間的推移,連接到Layer 1主網的Layer 2區塊鏈上將發生更多活動。 即將到來的升級將通過爲 Layer 2 提供以太坊上的指定存儲空間來適應這種增長,旨在降低其數據成本,從而期望提高其運營利潤。 以太坊還可能受益於其他有利因素,包括對“再質押”技術的關注[4]——該領域的領導者 Eigenlayer 在本月從風險投資公司 a16z 籌集了 1 億美元[5]——以及對ETH 丹佛會議(2 月 29 日至 3 月 3 日),以及 ETH ETF 監管部門批准的前景。

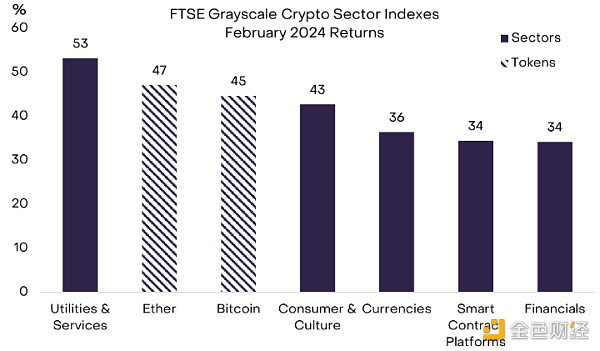

2 月份表現最好的細分市場是公用事業和服務類的加密貨幣——上漲了 53%(圖表 3)。 該產品類別包括與人工智能 (AI) 技術相關的代幣,其中一些技術獲得了巨大的收益。 [6] 雖然最初設計時並未考慮到人工智能應用程序,但我們預計 Filecoin (FIL) 已受益於市場對此主題的興趣。 該項目最初側重於去中心化存儲,但現在包括智能合約和計算基礎設施,這可能會與基於區塊鏈的人工智能應用程序帶來協同效應。 2 月 16 日,Filecoin 宣布與 Solana 集成,爲網絡提供去中心化的區塊歷史記錄。 [7] Filecoin 目前在去中心化數據存儲領域佔據主導市場份額(約 99%)。 [8]

圖表 3:公用事業和服務加密行業在人工智能領域表現優於大市

加密金融類的增長率爲34%。[9] 增長的部分原因是去中心化交易所(DEX)Uniswap 的治理代幣激增。 該平台通過交易費用產生收入,當用戶訪問前端網站時,其中一部分將轉入 Uniswap 基金會。 然而,目前沒有任何收入直接流向 UNI 治理代幣的持有者。 2 月 23 日,Uniswap 基金會的治理負責人提議將費用收入直接分配給 UNI 持有者,這些持有者在平台上質押代幣並委托投票權。 [10] 如果實施,UNI 代幣將從交易量最大的去中心化金融應用程序之一中獲得部分交易費用。

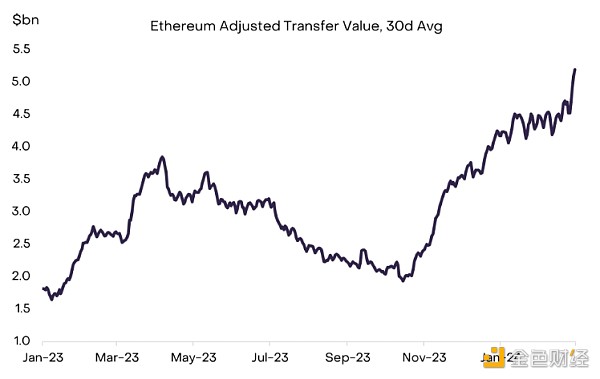

二月份估值的上漲伴隨着交易量的增加和各種鏈上指標的上升,尤其是以太坊。 例如,根據 Coin Metrics 數據,2 月份 ETH 日均現貨交易量達到 58 億美元,爲 2021 年 9 月以來的最高水平。以太坊網絡上所有轉账的價值也增至 2022 年 6 月以來的最高水平(圖表 4)。 最後,本月穩定幣總市值又增加了 55 億美元。[11] 相關新聞中,穩定幣發行商 Circle 宣布將停止在 Tron 區塊鏈上支持 USDC。 [12] 約 80% 的 USDC 流通在以太坊網絡上,只有約 1% 在 Tron 上(其中 Tether 是主要的穩定幣)。 [13]

圖表 4:以太坊的鏈上轉账不斷增加

在比特幣 ETF 流入和各種基本面積極因素的支持下,加密貨幣市場今年表現強勁。 然而,上一個加密周期的一個重要教訓是,美聯儲貨幣政策和經濟狀況等宏觀因素可能會嚴重影響加密資產估值。 如果宏觀市場的前景保持積極狀態,那么該行業的許多方面(包括比特幣減半和以太坊的升級)可能會指向一年中代幣價格的進一步上漲。 現在,比特幣的價格僅比歷史最高的高9%,因此今年晚些時候的新紀錄可能會達到。

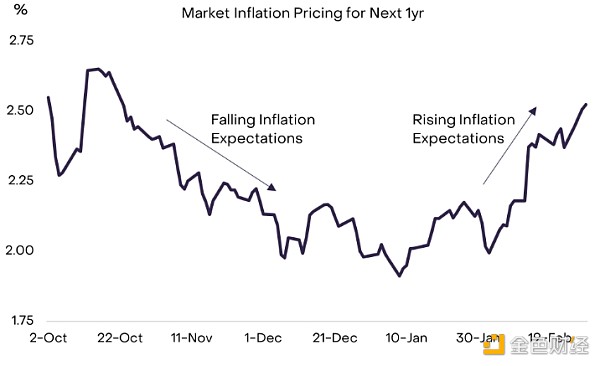

相比之下,不太有利的宏觀前景可能會抑制估值。 在2023年第4季度,比特幣可能受益於美聯儲從稅率降低到削減稅率的事件。 如果央行確實在未來幾個月降息,可能會削弱美元並支撐與美元競爭的資產(包括比特幣)的估值。 但是在一月份(報告了2月的數據)期間,美國通貨膨脹率的穩定下降似乎在某些措施[14]中逐漸減慢或停頓,市場开始折現更高的通貨膨脹前景(圖5)。 如果通貨膨脹率保持頑固,美聯儲官員可能會考慮將降級延遲降低到今年下半年或直到2025年。一般而言,美國利率較高[15]可能對美元的價值呈正向,並且對比特幣可能不利。

我們認爲,最有可能的結果是美國消費者價格通脹將繼續下降,從而促進美聯儲最終降息。 但加密貨幣投資者應關注即將發布的通脹報告(特別是 3 月 12 日的 CPI 報告和 3 月 14 日的 PPI 報告)以及美聯儲在 3 月 20 日下次會議上更新的政策利率指引。

圖表 5:市場定價較高的美國通脹

參考文獻:

[1] 資料來源:Grayscale Research 基於彭博社數據的估計。

[2] 資料來源:彭博社,“Gold’s Pain is Bitcoin ETF’s Gain in Store of Value Smackdown”,Eric Balchunas 和 James Seyffart,2024 年 2 月 26 日。

[3] 資料來源:彭博社,截至 2024 年 2 月 29 日。

[4] 再質押允許重新調整質押代幣的用途,爲其他應用程序提供安全性。

[5] 來源:CoinDesk。

[6] 例如,Worldcoin、Bittensor、Akash 和 Render 的代幣價格上漲可能部分與對人工智能主題的關注有關。

[7] 來源:Crypto.news。

[8] 來源:Filecoin。

[9] 資料來源:彭博社,截至 2024 年 2 月 29 日。

[10] 資料來源:Blockworks。

[11] 資料來源:DeFi Llama,截至 2024 年 2 月 29 日。

[12] 來源:Circle。

[13] 資料來源:DeFi Llama,截至 2024 年 2 月 29 日。

[14] 例如,1月份扣除食品和能源的300萬CPI年化率爲+4.0%,而12月份爲+3.3%。 資料來源:彭博社。

[15] 尤其是“實際”利率或通貨膨脹調整後的利率。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Grayscale:誰是加密市場2月暴漲的推手?

地址:https://www.torrentbusiness.com/article/94727.html

標籤:加密市場

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33