作者:Uikyou的加密進化論,Medium

Key Takeaways:

NFT真正的商業模式並非买賣稀缺和收藏價值,而是利用誤導性信息吸引極少量的最終买家 — — 即以高價NFT贏得信任,按照虛假評定的價格出售其他NFT。

過去總將個別人的“認同價格”混淆爲市場的“共識價格”,但個別的成交價格絕非“市場共識價格”。實際上,NFT的真實买家有限,NFT的市場深度決定其定價機制不可能是一般認爲的“共識定價”。

發行NFT幾乎沒有門檻和成本,這注定NFT的所謂“稀缺性”是一個幻覺,雷同“稀缺”的 NFT被批量生產出來,使其不僅不稀缺,甚至過於泛濫。

市場實際上早已爲NFT虛假的稀缺、實質的泛濫定價了,市場的隱藏共識是不認可NFT的定價,以致於NFT只有價格卻無买家。

大多數投資人和發行團隊,並不能從NFT上賺到錢。投資人不太可能买中價格暴漲的彩票NFT,倒是有大概率成爲某個錯誤定價的NFT的“最後一個买家”(甚至有可能是唯一一個真實买家);多數發行團隊僅僅機械地繼承了NFT的產品形態,未識破只有依靠雄厚的財力和魄力才有概率打造出BAYC一樣的藍籌。

看似公允的NFT交易市場和數據平台是障眼法的一環,他們使用荒謬的統計數據誤導投資者、發行方錯誤評估和定價。

不再把思路焊死在收藏和稀缺敘事上,糾正對NFT市場的錯誤認知,停止錯誤的資源配置,是NFT賽道重煥生機的前提。

這篇文章所寫的既是NFT,又不止是NFT,市場中待拆穿的幻象仍有很多,本文但求拋磚引玉。

風投界有一條祕而不宣的箴言:當所有人都蜂擁而至一個投資板塊,那它就不再是一個高回報賽道。

逐利行爲會產生一種均衡 — — 任何顯而易見的利潤空間都會迅速被一搶而空,以至於超額利潤真正藏身的地方或無人問津、或千載難逢。(所以我最愛交易人們看不懂的機會)

這雖然不是顛撲不破的教條,但它在投資和商業領域常常奏效,以至於我始終對兩年前欣欣向榮的NFT市場感到困惑:

既然發售NFT是一個簡單到幾乎人人都可以無本萬利的商業模式,那暴利從何而來?

既然NFT的盈利路徑已經被衆人一夕之間洞悉,NFT幾乎激發了所有人描摹未來商業圖景的想象力,那它如何還能再被稱爲一個潛力賽道?

擁擠和增長、低門檻和高收益幾乎不可能共存,如果它們同時出現,那必有其一爲假。

無法勘破這層關系,必然導致逐利的非理性和各種災難性決策。

這篇文章將努力闡明,爲何關於NFT/類NFT資產的現實多數都不似人們所見。

兩年過去了,市場對NFT的認知並沒有進步太多,依舊有大量團隊將巨額成本投入到一個基於錯誤假設的賽道中。哪怕此前市場慘淡如斯,仍然有團隊在孜孜不倦發售新的NFT,他們仍然期盼自己發行的NFT能擠進藍籌板塊。截至我开始動筆寫這篇文章,CryptoSlam上尚有30個項目等待鑄造,遑論乘着比特幣生態敘事的東風,BTC鏈上層出不窮的新NFT。

逐利之心能夠激發人們無窮的創造力,但更多的是讓人們在操縱和誤導中跟風、迷失。自由市場允許人們進行自由選擇,同時也允許人們自由地創造假象、自由地被假象蒙騙。

解讀假象的重要意義在於,我們會开始學會保護自己,而市場會停止將資源投入到錯誤的方向。

NFT的市場規模

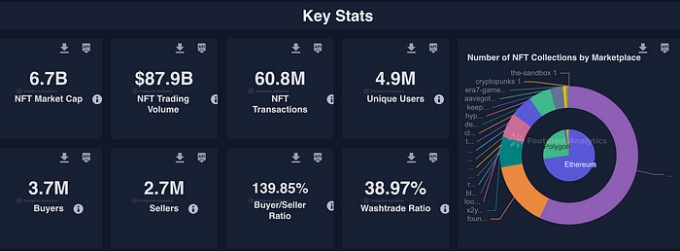

一直以來,NFT賽道研報酷愛提及NFT的總市值,並將其描述爲一個巨大的市場,尤其當它兩年前(2021年11月份)還是一個高達3萬億美金的天文數字;同時,研報中也津津樂道它爲WEB3.0創造的增量用戶,截至撰稿時,NFT市場仍有近500萬獨立用戶,累計买家超過1260萬人。

或許是由於人類的信念固着傾向,人們樂於爲NFT市場潛力十足、遍布黃金尋找支持性信息,而非嘗試去證明繁榮不成立。

所以,無論是兩年前,還是市值縮水99%後僅存67億的今天,幾乎都沒有人質疑NFT市值的計算方式。

NFT市值=地板價(有時是平均價)*總供應量;而NFT市場的總市值是所有NFT市值的簡單加總。

這個公式用於一般證券市場估值尚不合理,用於NFT市場則更加荒謬,無效程度不亞於用全國GDP衡量每個家庭的生活水平。

一般情況下,流通市值越低的股票,越容易出現價值泡沫和估值偏差。大部分NFT系列的真實流通量僅有總供應量的1%-2%,非藍籌的流通量則更低。最重要的是,後文將會說明,由於NFT的價格並非來自於充分的資金博弈,對價值的反映效用會更差。

無效的高價和無人在意的低流通率組成了紙面富貴,正是這種平平無奇的“會計手段”使得市場參與者們過分高估NFT的產品價值和市場潛力,最終結果就是被虛假繁榮所愚弄。

忽視指標與結論的無關性是一方面,一些顯而易見能夠證僞NFT市場繁榮的數據也鮮少被提及,比如,截止11月28日,NFT歷史累計交易額爲860億美金 — — 尚不及比特幣在幣安兩個月的交易總和。

股市裏充斥着各式各樣的騙子,只有成交量是唯一例外。

NFT市場遠不如人們設想的那么大,當我們重新組織能獲得的所有數據,會發現,這個市場中唯一能稱得上“巨大”的只有它的泡沫。

度量流動性:NFT市場的真實买家

我一直在思考,除了累計交易額外,還有什么指標能有效度量NFT市場的規模和流動性。

一個科學家(@darmonren)朋友啓發了我。他告訴我,自己信手爬取過Cryptopunks的交易數據,簡單排序後發現,絕大多數punk從來不曾被交易。

這個發現揭开了NFT市場流動性困境的面紗,它引出一個猜想:或許NFT市場缺乏流動性的原因在於大部分NFT並不存在真實买家。

爲了驗證猜想,我爬取了Cryptopunks以外的藍籌數據,一些有趣的統計結果开始呈現。接下來,我將以BAYC爲例,逐一說明。

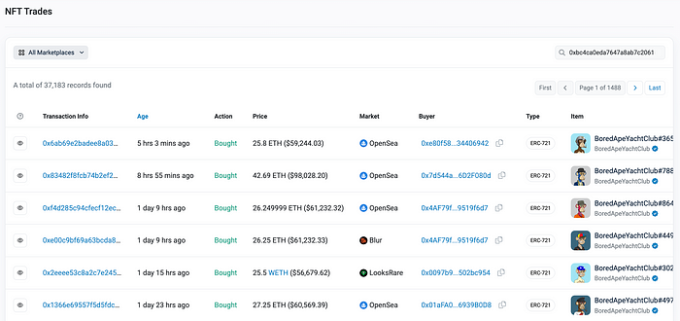

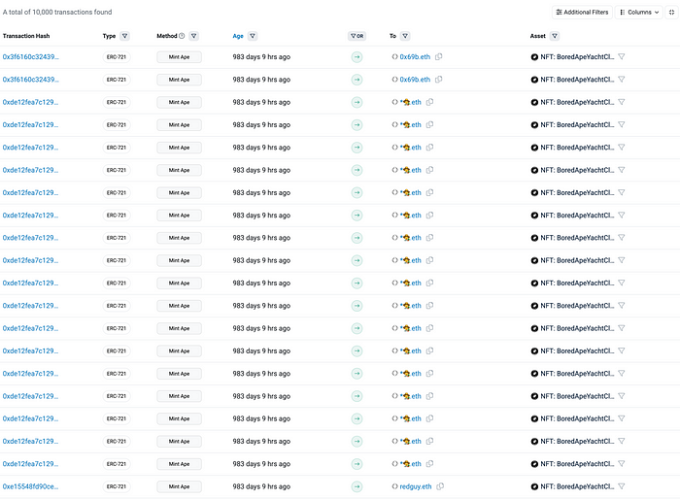

截至2023年11月28日,Etherscan上收錄共36990條BAYC在8個主要NFT Marketplace的交易歷史,需要說明的是,它們並非BAYC的所有轉账歷史,前者是後者的一個子集。

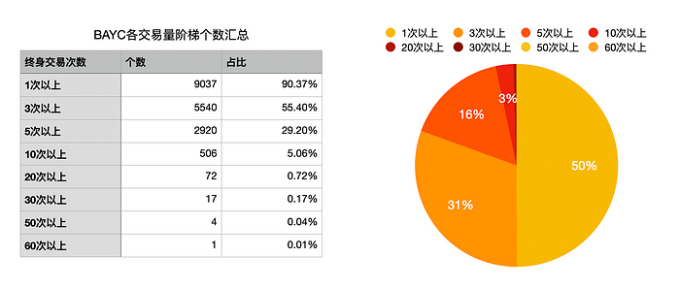

如圖所示,10000個BAYC在36990次交易中,有10%至今沒有被交易過一次,71%的BAYC終身交易次數不足5次,在市場上換手過30次以上的BAYC不足20個,50次以上的僅4個,沒有一個BAYC的交易次數超過100次。

這些數據經過了初步的交叉檢驗。

我分別取出了100個交易次數10次以上和僅1次的極端值,將它們對應的token id與Cryptoslam上收錄的sales數據做了對比。

Cryptoslam還抓取了除上述8個交易市場以外其他不具名marketplace的數據,當某個ID的BAYC的所有交易歷史都局限在這8個marketplace時,兩邊的數據是一致的;100個交易次數僅1次的樣本token在兩邊的歷史數據也一致。

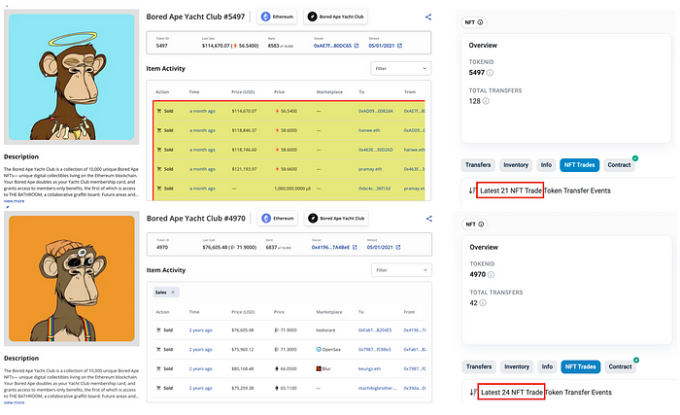

但仍有一些偏誤出現了,比如BAYC#5497。我在etherscan的NFT Trade記錄中爬取到的交易次數是21次,而Cryptoslam收錄的交易次數爲54次,其中21次是blur和opensea的交易數據,另外多出來的33次發生在其他etherscan並未收錄的交易市場。

而像BAYC#4970,Cryptoslam上收錄的歷史交易次數是17次,etherscan上抓取到的是24次。

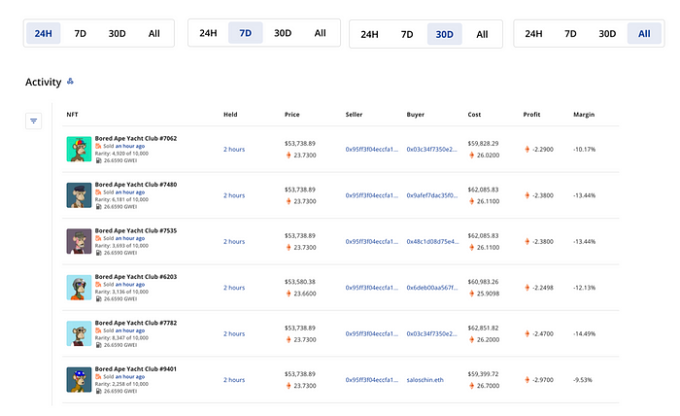

實際上,偏誤集中出現在Cryptoslam活躍度榜單上的那些BAYC,覆蓋率幾乎是100%。稍微留心就會注意到, 24小時、7天和30天的活躍度榜單都是同一批BAYC,連排名都未有一點變動,它們皆在不具名交易所頻繁交易,因而在Cryptoslam上顯示的歷史交易次數普遍高於etherscan所收錄的。

無論是什么導致這部分BAYC換手量激增,由於我們度量的是長期以來BYAC的換手分布,這種突然出現的極端異常值應當被排除在外。

所以,這對結論並無影響 — — 99%的BAYC沒有市場(沒有換手可能性),因爲它們沒有具備一定規模的买家。

剩下的1%中,如果我們把一次換手視作一個新的獨立买家出現,那也只有不足三成 — — 17個BAYC存在30個以上的买家。

也就是說,過去950天中,這17個BAYC,每個都只有小於30個人愿意購买;而10000個BAYC中只有1個獲得了60個歷史买家。

這樣的數據分布,對於其他的藍籌NFT同樣成立。

也許有人會問,既然90%的BAYC都至少被交易過一次,如何能得出NFT沒有买家的結論?

事實上,僅僅是查看Opensea上各個NFT系列的掛售率就能發現端倪,發行量10000個的藍籌NFT幾乎都只有1%-2% — — 也就是100–200個在市場上掛售。

如果有交易記錄的NFT都是真實售出,掛售率何至於如此之低?

根據爬取的數據,共有1729個BAYC有且僅有一次終身交易記錄,試問,如果這1729個BAYC都被獨立的真實买家所購买,那BAYC又如何能做到僅僅200個在市場上掛售流通 — — 莊家有動機控制掛售率,但以盈利爲目的的市場人士沒有理由买入之後不出售,任由資金主觀停滯。

這下,我想大家應該能夠徹底明白,爲什么NFT市場會缺乏流動性了。

比想象更低的流動性

我們總談論流動性,現在是時候給它一個明確的定義了。我觀察到,當人們談及NFT的流動性時,多數時候既指NFT作爲資產本身的流動性,同時也涉及這個細分市場的存量資金。

資產流動性是資產以公平的市場價值賣出的速度和難易程度。流動性好的資產,可以以當前的市場價格快速售出而不用大打折扣,同時也不用支付高昂的交易費用。

而市場內存量資金指的是這個市場中的資金充裕度,其取決於資金量與資產數量的對比,它是負債端的流動性。

NFT市場流動性的匱乏既是資產端的,又是負債端的。

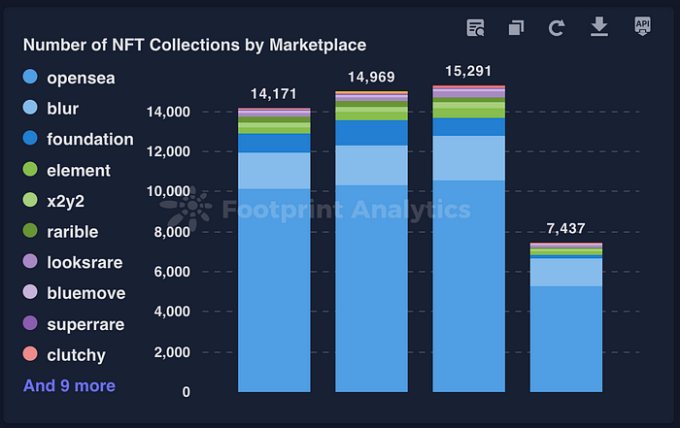

首先,由於NFT Marketplace使得NFT的鑄造和發行變得極其簡單,以至於NFT資產的供給量像病毒增長一般,可流通NFT的劇增形成了對整個市場流動性的擠壓。

其次,非同質化代幣的特性,使得每個NFT本身便是一個細分市場,哪怕作爲系列發售的PFP,系列中的每個NFT都處在各自的單一交易環境,這最終造成了對流動性的分割。

NFT本身的性質導致流動性的碎片化,而NFT市場中始終缺乏機制觀測流動性的邊際變化,則導致流動性問題的雪上加霜。在FT市場中,一旦場內資金的邊際量改變,FT的價格也會隨之改變,FT市場的流動性退出和流動性增加都必然會在價格上表現。

但在NFT市場中,流動性的邊際量與價格彼此孤立,場內存量資金撤出無法直接反映在價格上;而哪怕場內無增量資金,也可以僅憑存量資金輪動推高NFT的售價,從而推動整個NFT市場的账面市值膨脹。

當NFT市場中不存在任何機制衡量、鎖定存量資金時,會導致一種虛假的繁榮 — — 盡管場內流動性已經所剩無幾,但NFT账面價格和總市值卻能夠依然維持高位。

對於NFT投資人來說,买盤/交易對手的缺乏和幸存者偏差營造的暴富神話,最終造成的結果,便是讓他們被高價引誘入場,然後不僅沒有买中彩票NFT,反而淪爲“最後一個买家”。

共識定價謬論

所以,NFT的價格可以相信嗎?

過往的說法下,NFT的價格是可以相信的,因爲從廣泛的討論中看來,無論市場的參與者還是觀望者都認可NFT的定價機制爲“共識定價”。

共識和稀缺性是人們爲NFT的昂貴找到的解釋。

在我看來,“共識定價”是加密市場的一貫鐘愛的那類優雅但模糊的表述,對這類表述的廣泛認同本身就是一種加密市場典型的非理性。

一旦復盤“共識定價”觀點的邏輯起點,就能輕而易舉發現,“共識”在此的真實含義其實是知名度指標和群體情緒特徵,它們分別對應着一種假設:

假設一:NFT的發行者知名度高、粉絲多,共識基礎就天然廣泛而堅固,因爲名人的粉絲會狂熱地湧入,提供流動性和換手量,從而使得NFT具備增值潛力。

假設二:不同的人群都在尋找歸屬感和自我表達,群體愿意爲滿足了他們情感需求的NFT高價付費。

這並不是共識定價,這是知名度定價和情緒定價。

知名度假設很容易被暴跌的價格和真實的鏈上數據 — — 也就是真正的市場共識證僞。

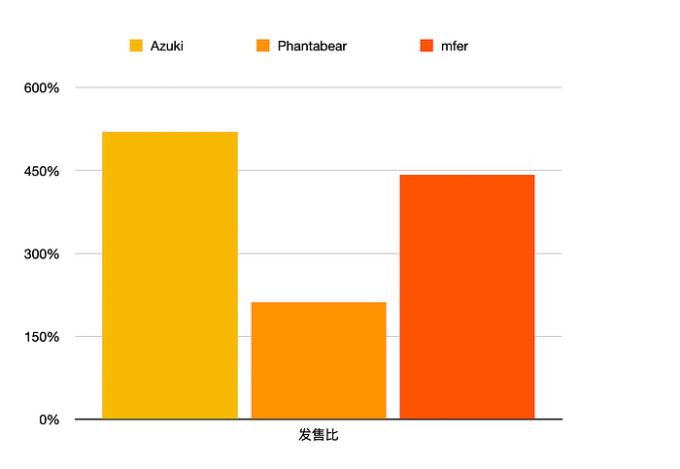

以傑倫熊爲例,它曾經似乎真的在市場“火熱”過,但實際上,傑倫熊的發售比還不如價高難企的BAYC和Punk(發售比=發行數量/總交易次數,我用它粗略地衡量一個系列NFT的平均換手率)。

以“情緒價值”見長的mfer和azuki發售比反而更高一些(甚至高於BAYC和Cryptopunks),它們的“共識”更加牢靠。我猜想,這與用戶定位有關,名人的粉絲不是NFT受衆,NFT受衆裏的某個名人粉絲數量(還是愿意花錢的那種)不會比喜歡日漫,或者高喊混蛋萬歲的人更多。

換句話說,把名人粉絲變成NFT受衆、從NFT受衆裏找名人粉絲,明顯比挖掘NFT受衆的情感需求更難。

不過,哪怕情緒比知名度更能激發人們的交易意愿,但從結果看,依舊不足以形成所謂“共識”。

正如前文所述,每個NFT實際上對應着一個單一的細分市場,如果99%的NFT終身只有一到兩個客戶,甚至無法找到成交客戶,那由誰來組成它們的共識呢?如果一個NFT的歷史客戶不足30個,那30個人的共識是共識嗎?

我們又如何能分別給數以萬計的個性化市場找到各自的公允價格呢?

NFT在價格理論上將個別人的“認同價格”混淆爲市場的“共識價格”,實際上NFT的真實买家有限,己成交的NFT中,81%的NFT持有人僅有不足5個對手方,這其中還包括莊家的自买自賣,NFT的價格深度和換手頻率,決定了它不可能具備“共識價格”,定價機制也絕非一般認爲的“共識定價”,而是有限投資人的投機定價——亦即,購买出於對NFT增長的預期而非對價值的認可。

但這不完全是NFT的價格不值得信任的原因。

皇帝的新衣:NFT的稀缺性幻覺

另一個用以定價NFT的因素是稀缺性,但當我們理解了NFT在資產端的泛濫,NFT的稀缺性敘事也就不攻自破了。

NFT商業模式圍繞着稀缺性敘事誕生,它的本質是高價販賣稀缺 — — 一種對奢侈品商業模式的生搬硬套。

我大抵能理解這個邏輯的來源,古典經濟學中一些零散的市場理論支配了NFT市場參與者的思維方式。

人們雖然不完全認同看不見的手是組織經濟活動的理想方式,但又確實把它片面應用在了NFT市場中。

我們簡單地知道供給和需求如何決定價格,在不考慮彈性的前提下,供給過剩引起價格下降,供給短缺引起價格上升。

NFT發行方想要“價格上升”這個結果,於是人爲制造“短缺”。

偷換概念是第一步,聲稱非同質化代幣的唯一性等於稀缺;不僅如此,發行者會在一堆NFT中劃分屬性等級,讓“稀缺”變得更“稀缺”。

但市場對於NFT的真實需求顯然未被考慮進去。

價格受供給影響但由需求決定。人們對NFT的需求不外乎消費需求和投資需求,消費需求講究性價比,NFT顯然無法支撐高昂價格的性價比,因而僅剩投資需求。但作爲可不斷生產出來的NFT,它們能夠具備很低的消費價值,卻絕沒有真正稀缺(但永遠不缺市場)的古董藏品那樣的投資價值。

在真正的藝術品市場中,畫作價格也呈二八分布,少數成名藝術家的作品價值連城,多數畫家的作品無法賣出價格。

市場的奇特之處在此,稀缺的假象雖然被制造出來了,市場並沒有輕易地大規模买账。

數據結果顯示,各個藍籌系列的10000個NFT都無法做到被充分买賣(實際上,市場對“最被看好的”200個交易意愿也相當有限)。當下沒有標尺衡量市場對NFT的真實需求量,但NFT的超額供給是個明顯的事實,一個系列的NFT供應量雖然有限,但整個市場上NFT資產總供給卻是過剩的。

而這恰恰說明了,NFT的天價神話和萬億市值吸引到的更多不是“买家”,而是供給NFT的發行方。

但從大多數NFT都籍籍無名的最終結果看來,絕大部分發行方顯然沒有理解究竟是什么讓NFT成功的。

誰吹起的泡沫

由於真實需求和流動性有限,發行、售賣或投資NFT,並不是一件有利可圖的事,尤其是投入成本較大的時候。

但它最初是如何被包裝成一個充滿超額利潤的萬億產業的?

2021年,我曾梳理過NFT市場發展史,大談了一些關於數字稀缺、文化變革和加密文化表達的屁話,現在看來,撰寫那篇文章最重要的收獲,是發現NFT之所以成爲商業機會,始於各個加密藝術市場在2020年積極促成轟動的高價拍賣事件(尤其是Nifty Gateway和Async Art),並由Beeple、Pak和Cryptopunks被佳士得、蘇富比升堂推向高潮。

換言之,是加密藝術市場和傳統拍賣行,遞進推高了NFT市場的熱度和定價。

2020年,AsyncArt上线第二個月就以$344,915的價格促成《First Supper》的拍賣,此後幾十萬美金的單筆交易开始高頻出現。

Nifty Gateway在2020年10月-12月爲Beeple進行了三次策展拍賣,總成交價258個ETH(彼時價值約$180600)。

2020年12月,Pak成爲第一位收入超過100萬美元的加密藝術家。

2021年3月Beeple的《Everydays:The First 5,000 Days (2008–21)》拍出6934萬美元天價,同月蘇富比宣布將於4月爲Pak舉辦拍賣,作爲正式涉足NFT領域的第一步。

但最重要的事件,是2021年2月,CryptoPunks 6965以800ETH(相當於150萬美元)成交,緊接着3月11日,CryptoPunks#7804,以相當於750萬美元的高價成交,於是,次月(4月8日)佳士得便官宣將在Christie’s 21st Century Evening Sale中拍賣Cryptopunks。

PFP的湧現、NFT資產規模的急劇擴張,正是在這個時間點後拉开的帷幕。

2021年4月23日,BAYC以0.08ETH的價格啓動鑄造

2021年5月3日,Meebits啓動鑄造

2021年7月1日,Cool Cat

2021年7月28日,World of Women

2021年9月9日,CrypToadz

2021年10月17日,Doodles开放鑄造

2021年12月12日,CloneX

2022年1月12,Azuki

2022年3月31,Beanz

2022年4月16,Moonbirds

以上是全網前十的藍籌pfp發行時間。

加密藝術市場和傳統拍賣行給Cryptopunks撰寫的神話,啓發了這個市場中嗅覺最敏銳、又最具資本博弈經驗的一群淘金者 — — 所以BAYC橫空出世了。

“人們從過去承繼下來的條件中創造歷史”

— — 馬克思

牛市總是這樣到來的——隨機事件中的某些要素被有意放大,從而變成了口耳相傳的敘事和可復制的產品。

作爲PFP的开山始祖和奠基人,Cryptopunks和BAYC基本定型了後續所有NFT的發行框架 — — BAYC效仿Cryptopunks的產品結構,而其他的NFT則效仿BAYC(表面上的)的商業模式和推廣場景。

魔術師的障眼法 — — NFT的價格操縱

BAYC的創始團隊對於當時的NFT市場而言,是降維打擊的大師級天才。

在大部分人對NFT仍然懵懵懂懂的時候,BAYC的團隊已經計劃好如何利用障眼法和人們的認知缺陷,將BAYC打造成下一個神話了。

回到我們之前提過的,有且只有莊家具備動機控制NFT掛售率——控盤從鑄造時便开始了。

我爬取了BAYC的5000筆mint數據,在這接近總量一半的樣本中,我發現:有668個獨立地址參與了鑄造,其中的1個地址鑄造了16%的BAYC(800個),46%的BAYC(2311個)集中在20個地址下。

並且,87%以上的BAYC都經由單一地址批量鑄造(一次性鑄造量大於4個)。

BAYC在第一次發售時,鑄造者數量遠遠小於1400,我們合理懷疑其相當低調地在團隊內部完成了鑄造,加之收取鑄幣稅爲BAYC價格設置第一道心理线,兩相配合开啓它高度控盤的第一步。

第二步是創造價格神話。

從交易層面而言,NFT和FT最大的區別,在於NFT的價格操縱更加簡單。NFT不需要經歷價格打壓和回收籌碼的過程;而做市商能夠准確地避开那些不在自己手中的token,僅讓自己手中的機部分成爲高價標的。

NFT的性質和交易方式,注定了做市商能夠決定买誰和不买誰。

如果我們參與的是FT或股票證券市場,只要選擇到對的標的,就必然能夠在增長中受惠(無論是資金博弈還是基本面改善導致的增長),哪怕最後沒有大衆投資者湧入,也能在做市商的無差別拉升中得到退出機會。

但NFT不是如此,對於一般投資者而言,唯一的流動性退出方式,便是其他的大衆投資者。

BAYC團隊的高明之處,在於制造“價格”。

正如我們此前所說,FT是無差別價格,同一時間內,一個FT的價值等於另一個FT的價值,並且,FT的價格是真正的“共識價格”,它由买賣雙方的實時博弈定價,是有成交量支撐的價格,換句話說,“成交”才能改變價格。

但NFT卻不是這樣,其他9999NFT的價格,由1個作爲價格錨點的天價NFT決定。

這就是他們一定要創造價格神話的原因,也正因此,才會出現大量的BAYC價格跳空 — — 首次在市場上出售,便達到上百ETH的成交價,或是首次成交價不過3ETH,第二次成交價便突然增長139倍。

爲什么價格跳空絕不可能是自然的價格上漲?

因爲那些巨額交易的BAYC未在市場上掛售,也幾乎從未有過掛售拍賣的記錄,成交記錄皆爲直接成交。

換個角度思考,一個從未經歷過市場定價的BAYC,如何能在一夜之間價值上百萬美金呢?

莊家和賣家有可能爲其巨額定價,但买家無論出於消費動機和投資動機,都沒有理由买跳空的高價。實際情況也是如此,天價BAYC的交易次數極其有限 — — 不是沒人买,而是在一兩次天價交易後便不再在市場上掛牌。

天價“接盤”的买家,不是真實买家。

但其中存在真實买家嗎?

存在,只是極爲稀少,如上所述,真實买家數量不會超過市場掛售量。

少數的真實买家是相信了“稀缺敘事”和NFT的增值可能性的人,是那部分沒看見風險,只看見上漲,並且相信自己能夠抽中彩票的人 — — 也就是NFT發行方真正的目標人群。

入局者以开彩票的心理做投資,但誰是“獲獎彩票”,全由控盤方指定。而他們的全部目的,是高價拉升後按不同價位掛售,確保每個階梯價位都有人接盤,亦即 — — “賣出去就行”。

盈利的NFT的真實商業模式,是擡高NFT價格後,找到相信敘事的少數买家。

個別BAYC價格的巨幅拉升,地板價的擡高,和掛售率的控制是其中最重要的環節。

NFT的價格與稀缺無關、與共識無關、更與內在價值無關,“稀缺敘事”把一堆不良資產被打包在一起僞造成黃金,就像過去的次貸危機一樣 — —

這件事能夠做到,還是因爲NFT交易市場中,“地板價擡高”,本身只需要掛售價格變高,而非實際價值升高或上一筆最低交易價格變升高。

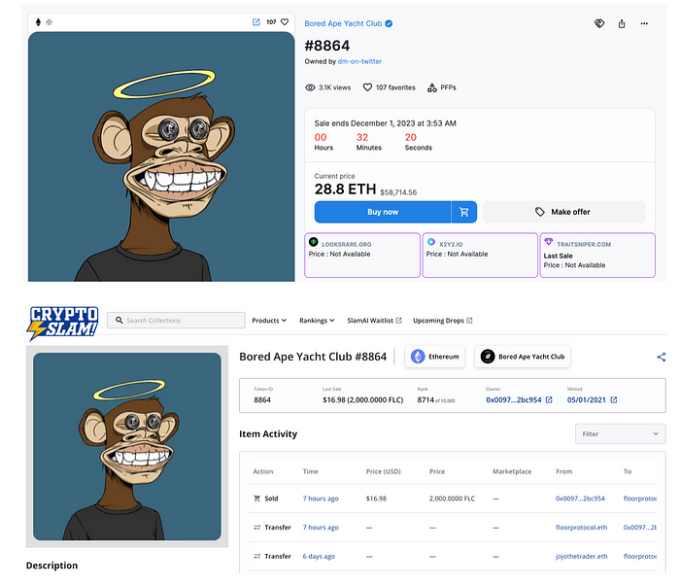

沒錯,NFT的地板價不是成交才會被擡高 — — NFT交易市場(至少Opensea)列出的地板價是掛售價格,而非最後一筆最低成交價。

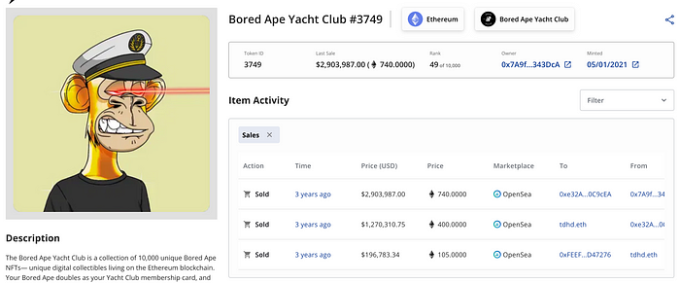

仍以BAYC爲例,2023年12月1日BAYC在Opensea的地板價爲28.8ETH,該價格爲BAYC#8864當前的掛售價,Opensea顯示它上一筆交易發生在6天前,價格爲29.4ETH,但Cryptoslam顯示它8小時前在不具名的交易所,以16.98美金價格成交。

而BAYC#9196在2小時前以19.9ETH的價格在不具名交易所成交,BAYC#7410以28.1WETH的價格在1小時前成交,這些價格都發生在24小時之內,它們都比28.8ETH的價格更低,但Opensea顯示BAYC的地板價卻是28.8ETH。

看似公允、开放的NFT發行平台、交易市場,是促成價格魔術的一環。

而他們亦是這場障眼法的最大贏家。

市值維護露出的馬腳

此外,我們還可以通過一個現象證明NFT真實买家的稀缺:BAYC價格至今沒有回到鑄造成本线。

市場在長期蕭條的情況下,價格的合理發展是逐漸回到成本线。

BAYC第一條可見的成本线是鑄幣價,第二條成本线是90%的BAYC的初次交易(2ETH-1000ETH不等)。假設鑄造和初次銷售全都經由真實买家,那經歷長期的市場停滯後,市場上掛售價格可以始終存在大幅分歧,但地板價會回到成本线。

但就目前的情況而言,2023年12月1日BAYC在Opensea的地板價爲28.8ETH,距離鑄造價和初次銷售的最低價仍相去甚遠。

事出反常必有妖。

可能存在的原因,要么是沒有一個現存的市場真實买家的成本线在0.08ETH,甚至低於20ETH,也就是沒有一個市場真實买家在鑄造和初次低價銷售時买到了BAYC,而這側面說明了地板價仍是莊家在控制。

要么,便是極個別低價买家,仍然希冀以小博大,但惜售不等於沒有意愿掛售,BAYC在Opensea的掛售率爲2%,全市場掛售率爲3.43%,這意味着僅有300余個BAYC在市場流通出售。價格分布仍有莊家操縱,那BAYC的真實买家數量必然低於掛售數量(343個),並且,幾乎沒有买家的成本线處於鑄幣價。

至此,我們終於明白,NFT买家面對的究竟是一張怎樣精心織就的天羅地網。

但並非所有人都像拍賣行和BAYC團隊一樣精於此道。

NFT是一個只有收取過路費的平台方才擁有絕對優勢的市場。對於大部分參與者來說,參與這個市場幾乎無利可圖,對买方如此,對賣方也如此。發售NFT不是一本萬利的生意 — — NFT的發行很簡單,但想爲NFT找到买家,是一件需要財力和魄力的事,它仰賴將巨量的資源投入正確的地方。BAYC和其他藍籌的成功在於團隊財力雄厚,同時更深諳市場運作原理,他們從一开始就懂得如何使用障眼法誘人入局,可許多人卻至今未看懂市場,所以仍在期待NFT市場以某種方式重現輝煌。

結語

我一直想寫一篇真正的NFT市場洞察,因而有了這篇文章。

文中提及的並非什么全新的認知,它們應該在大部分曾深度參與NFT市場的人腦海中都模糊存在過。

不過,我覺得仍有必要系統澄清從前市場對NFT的錯誤假設,我們目前無法證明NFT是什么,但能夠證明它不是什么 — — 它本質上不稀缺甚至過於泛濫;它的定價基於操縱而非基於共識;NFT是一個流動性和买家都極其有限的市場,大部分NFT幾乎沒有真實买家,其龐大的市場規模來源於荒謬的公式;NFT商業的高回報絕非眼見的低門檻能實現。

而那些看似專業的NFT Marketplace、數據平台,包括頂級拍賣行,也是障眼法的一環,他們樂於加深人們對市場的錯誤理解,並將一些錯誤的估值因子矯飾成專業指標,他們最沒有動力去拆穿這場魔術。

認識到NFT市場的失靈同樣重要 — — 它並沒有如預想一般增進加密行業總體的經濟福利,更惡劣的是,它導致了錯誤的資源配置,對於投資者如是,對於創業團隊更如是。

目前的NFT既不是好投資,也不是好生意。我們不應該在錯誤的方向上越走越遠,如若NFT市場本身就不具備流動性,又如何通過NFTfi去釋放流動性?如果NFT甚至不存在真實买家,又怎么可能被用於典當和清算?如果NFT的價格是空中樓閣,市場如何會認可基於市場價的借貸質押?

認清形勢,丟掉幻想,准備鬥爭,NFT板塊因而才有重塑的希望。如果NFT不可能以稀缺性和共識定價,那我們就應該开始大膽嘗試全新的定價機制;如果認識到單個NFT沒有交易深度,我們在發展NFTfi的時候,就會开始考慮聚合稀少而分散的流動性,會开發新的指標篩選具備真實买家和流動性的NFT用於借貸或典當,而非僅僅用“藍籌”定生死。

作爲一個反焦慮鬥士,我也希望以此爲契機,傳達一個事實 — — 現實不似我們所見,天價和暴利常常是包裝出來誘人上鉤的謊言,如果想要抓住某個機會,最好先認識到魔術師如何從我們口袋中取走硬幣的。

當你徹底理解,利潤是如何在一個狂熱敘事中出現又是如何消失的,你或許會开始釋懷,爲什么“賺錢的永遠都是別人”。

神話不存在,而魔術師並非簡單的職業,完美的騙局照樣依托於雄厚的資本。

同時,NFT的價格騙局並不是特殊案例,欺騙既普遍又必然。如果我們具備某種弱點,從而存在某種方法使得我們被欺騙,那一定會有欺騙者暗中等待時機實施欺騙。這意味着我們需要學習防範,防範那些具有誤導性的故事和博取我們眼球的焦點,也意味着我們將开始採取措施抵御市場中消極的一面。

我們不用要求一個絕對完美的行業,但我們需要相對健康的生態,希望這是一個良好的开始。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:稀缺性幻覺:NFT不是好投資 也不是好生意

地址:https://www.torrentbusiness.com/article/93030.html

標籤:NFT

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33