DeFi借貸協議經濟風險有哪些?如何這些監控風險?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Pedro M. Negron,Medium;編譯:鄧通,金色財經

去中心化金融(DeFi)引入了允許在其平台上直接借貸的金融協議,使用戶能夠在不依賴傳統中介機構的情況下借貸資產。

這些協議主要使用智能合約,它們是自動執行的協議,合同條款直接編碼到其中,從而提高了透明度和安全性。 貸款人將其資產提供給流動性池並獲得利息作爲補償,而借款人可以通過提供抵押品獲得貸款。 利率通常由算法決定,算法顯示池中資產的供需動態。

本文研究了與 DeFi 借貸協議相關的經濟風險,確定了其最脆弱的點,並討論了監控 DeFi 風險的有效方法。 在本文中,我們將研究突出 Aave 協議(DeFi 中最大的借貸協議)內活動的指標。

貸款人和借款人

存入貸款協議的主要財務風險是無法收回資產的可能性,通常發生在借款人未能償還貸款的情況下。

DeFi 協議目前在超額抵押的基礎上運行,這意味着借款人必須爲其借款金額預先提供一定比例的抵押品。 如果借入資金的價值低於此閾值,則會啓動機制,扣押借款人的抵押品,以保護貸方的資產。

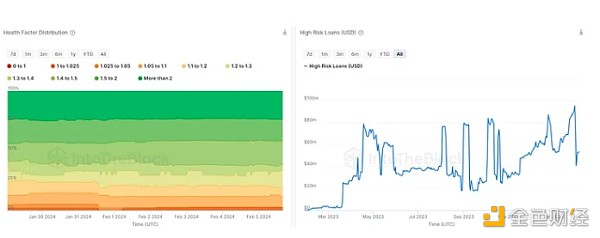

Source: IntoTheBlock’s Risk Radar

這兩個指標旨在監測面臨清算風險的貸款類別。 左側的指標“健康因子分布”將貸款頭寸的健康因子顯示爲一個指標,通過計算持有抵押品與借入金額的比率來反映借款人頭寸的安全水平。 用戶的抵押品根據各自的健康因素進行分類。 健康系數高於 1.50 的指標表明該協議的風險水平較低。 監控每個健康因素類別內的抵押品數量對於跟蹤目的很有用。 如果價格突然下跌,了解方案在每個健康因素範圍內的暴露水平有助於降低風險。

右側的指標顯示以波動性資產擔保的貸款價值,其清算閾值在 5% 以內。 這些信息可以幫助用戶了解協議和特定池的高風險貸款,並使清算人能夠預測未來的清算。 如果抵押品價值下降或借出資產價格上漲,清算的機會就會增加,因此清算門檻僅 5% 以內的貸款被視爲高風險。 通過查明清算率低於 5% 的貸款,投資者和用戶可以更清楚地了解相關風險水平,幫助他們就存款或使用協議做出明智的決定。

清算人

在 Aave 協議以及 DeFi 中的大多數借貸協議中,負責監控和確保借款人償還貸款的個人被稱爲清算人。 如果借款人爲貸款提供的抵押品價值低於預定閾值,清算人負責清算。 在協議內維持一支強大而活躍的清算人群體對於確保協議的活力至關重要。

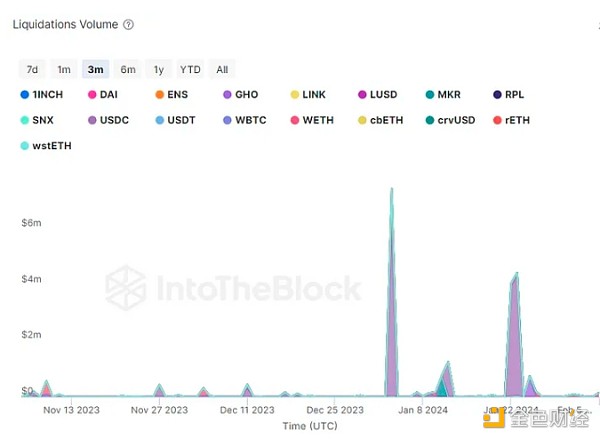

來源: IntoTheBlock’s Risk Radar

清算量是指借款人未能償還貸款時被沒收和變賣的資金總額。 該指標可以洞察系統內的風險水平,較高的清算量表明越來越多的借款人拖欠貸款,從而使協議面臨更大的風險。 此外,它還表明清算人爲保護協議免受壞账影響而獲取的價值。

鯨魚活動

大持有者(鯨魚)的行動和動向對於協議的經濟安全也至關重要。 他們在市場上的活動可以迅速影響各種市場並顯著改變利率。

如果清算人的激勵不足以激勵他們處理訂單,那么鯨魚的大規模清算可能會導致協議出現壞账。 因此,建議在參與協議時持續監控他們的活動及其所涉及的市場。

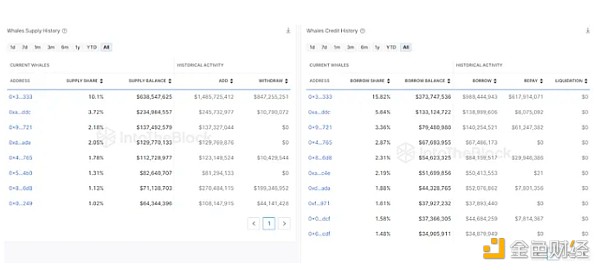

來源: IntoTheBlock’s Risk Radar

這兩個指標提供了協議內鯨魚當前行爲的全面概述。 從借款人的角度來看,分析清算歷史可以讓您評估與向協議借貸相關的風險。 此外,通過檢查還款和總債務,用戶可以評估鯨魚過去與協議的互動,並嘗試預測它們的典型行爲。 此外,當前的貸款份額使清算人和貸款人能夠預測鯨魚可能被清算的情況。

從供給側來看,借款人可以監控貸款人的供給份額,並估計流動性撤回的情況及其對貸款利率的潛在影響。 用戶還可以觀察最大的儲戶,分析他們相對於存款的借貸能力,這可以在調查貸方對協議存款的槓杆作用時提供有用的信息。

洞察監控指標的力量

總之,DeFi 生態系統,特別是像 Aave 這樣的借貸協議,運行在復雜的機制上,涉及借款人、貸方以及清算人在維護系統健康和安全方面的關鍵作用。

健康因素分布和清算量等監控指標可以爲協議的風險水平和清算流程的效率提供有價值的見解。 大儲戶或“鯨魚”的行爲會對市場動態和協議經濟福祉產生重大影響。 需要持續監控以減輕與大規模清算和利率波動相關的風險。 了解借款人和貸款人之間的互動,並分析最大儲戶的活動,有助於用戶評估借款風險以及流動性變動對生態系統的潛在影響。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:DeFi借貸協議經濟風險有哪些?如何這些監控風險?

地址:https://www.torrentbusiness.com/article/93012.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33