來源:TaxDAO

新的一年,預計加密貨幣領域的監管力度將會激增。這些規則將擴大到涵蓋反洗錢和反恐融資風險、加密貨幣領域運營公司的行爲以及有關代幣銷售的監管行動。

在美國,監管行動的節奏沒有放緩的跡象。同樣,英國推出了一套將加密代幣的銷售與傳統金融產品的銷售等同的規則。同樣,歐盟將於2024年成爲第一個正式頒布一系列廣泛的加密貨幣行業法律法規的重要司法管轄區。加密資產市場監管法案(MiCA)旨在建立統一的歐盟加密監管,並爲當前歐盟金融服務立法範圍之外的數字資產提供法律確定性。

總體而言,分析師預計 2024 年的重點領域將超出監管力度加大的總體趨勢。他們預測,金融機構將制定更加強有力的風險管理框架,並提高資本和流動性要求,以反映當前的經濟環境。此外,數據和人工智能在傳統金融和加密貨幣領域的重要性不斷上升,預計將增加全球加密貨幣監管中對數據治理和模型風險管理的需求。分析師還預計,可持續性以及環境、社會和治理(ESG)因素將在國際加密貨幣監管中佔據更大的比重,而網絡安全仍然是重中之重,因爲數字資產平台仍然是黑客和詐騙者的目標。

讓我們從地理角度簡要探討一下當前加密貨幣法規以及2024年的預期立法前景。

美國加密貨幣監管

美國的加密貨幣監管由州和聯邦監管相結合,允許多個機構參與該行業的控制。這些機構,包括美國證券交易委員會(SEC)和商品期貨交易委員會(CFTC),在很大程度上利用現有的法律結構來監管數字資產活動。

2023年,SEC和CFTC對加密貨幣公司發起了200多起執法程序。美國監管機構加強活動的背景是該行業充斥着破產、詐騙、欺詐性操作和非法資金流動。

隨着2023年的結束,加密貨幣領域的一些參與者對監管機構,尤其是美國證券交易委員會 (SEC) 監管該行業的做法提出了批評。他們還再次呼籲政策制定者和監管機構澄清加密貨幣法律並採取更全面的規則制定方法。

然而,這些請求基本上被忽視了。截至年底,美國證券交易委員會 (SEC) 在法律上遭遇了多次挫折,尤其是針對 Ripple (XRP) 和 Grayscale 的案件。但它確實笑到了最後。12 月 15 日,監管機構拒絕了 Coinbase 要求爲加密貨幣行業制定新規則的請愿書。

法幣到加密貨幣支付處理商 Archway Finance 的首席執行官 Anton Titov 告訴crypto.news ,他認爲 SEC 的決定是合理的。正如他解釋的那樣,該機構的職責是保護投資者、維護市場誠信並促進資本形成。因此,他認爲拒絕 Coinbase 的請愿完全符合投資者的利益。“因爲在今年和明年,大多數人接觸加密貨幣只是出於投機目的。即使是實用代幣,投機就等於賺錢的野心,也就等於投資。那么這意味着美國證券交易委員會的行爲完全符合投資者的利益,並試圖努力維持市場誠信。”

然而,Titov指出,這一決定也凸顯了美國證券交易委員會不愿完全接受加密貨幣的態度。他認爲該機構認爲比特幣和穩定幣威脅着既定且可控的貨幣流動。此外,在他看來,美國監管機構並不是旨在成爲區塊鏈和數字代幣等新技術的“創新中心”,這表明其使命與加密行業的目標之間存在根本脫節。

然而,某些加密貨幣的市場規模不斷擴大,特別是美元支持的穩定幣,已經超過500億美元的系統重要性門檻,這引起了美國立法者的注意,導致他們起草更多立法提案來監管加密貨幣活動。

其中一項提案是兩黨共同提出的《負責任金融創新法案》(Responsible Financial Innovation Act,RFIA),該法案旨在將大多數數字資產歸類爲商品。它將把主要監督責任交給 CFTC,並制定穩定幣的監管要求。

拜登政府還發布了一項行政命令,概述了美國政府的加密貨幣監管方法。此外,國會於 2021 年通過的一項法案,要求對參與大規模加密貨幣交易的人員提出新的報告要求,該法案於2024年1月生效。

根據加密貨幣倡導組織CoinCenter的說法,《基礎設施投資和就業法案》強制任何在日常業務運營中收到 10000 美元或以上加密貨幣的實體向 IRS 報告該交易。如果在交易後15天內未能報告可能會導致重罪指控。該立法是自動執行的,這意味着執行時不需要任何政府機構採取額外的監管措施或實施辦法。一旦被籤署成爲法律,它立即生效並可執行。因此,所有處理加密貨幣的美國公民現在都受到該法律的約束。

展望 2024 年,許多人預測美國通過加密貨幣法律的努力將主要集中在兩項法案上:一項法案尋求在聯邦層面監管穩定幣,第二項法案提出一種全面的加密貨幣整體市場結構方法。

由衆議院金融服務委員會主席Patrick McHenry發起的《支付穩定幣澄清法案》(the Clairity for Payment Stablecoins Act)可能是 2024 年首先要解決的立法項目之一。盡管白宮和幾位有權勢的民主黨人對允許監管機構在沒有美聯儲參與的情況下批准穩定幣發行的條款表示擔憂,但該法案於7月通過了委員會階段的審議。然而,SEC主席Gary Gensler將穩定幣與貨幣市場基金進行了比較,並建議那些與美元掛鉤的基金應屬於其機構的管轄範圍,觀察人士認爲這可能會對穩定幣法案的順利通過構成障礙。

第二項法案《21世紀金融創新和技術法案》也可能面臨挑战,因爲它提議將更多責任轉移給CFTC,並要求監管機構爲數字資產從證券投資過渡到商品制定明確的路线。

同樣,比特幣ETF的潛在批准可能會提高加密貨幣行業的合法性。包括BlackRock、Fidelity和 WisdomTree 在內的多家資產管理公司正在爭奪現貨比特幣 ETF,尚需美國證券交易委員會 (SEC) 的批准,但目前尚未獲得批准。

最後,2024 年的選舉可能會對數字資產立法產生重大影響,立法者的注意力可能會從加密貨幣監管轉向競選連任。

英國加密貨幣監管

自2020年以來,英國法律要求加密貨幣公司向金融行爲監管局 (FCA) 注冊,並遵守2017年的洗錢、恐怖主義融資和資金轉移法規。

然而在2022年10月,作爲英國政府旨在使該國成爲全球加密技術和投資中心並使監管機構能夠更快地對該領域發展做出反應的更廣泛战略的一部分,下議院投票允許財政部根據《2000年金融服務和市場法》將加密貨幣作爲金融工具進行監管。

此外,政府於 2023 年初發布了一份咨詢文件,尋求有關監管加密貨幣行業的建議。在這項工作結束後,白廳表示打算將各種數字資產(包括實用代幣和無支持的交易所代幣)置於與傳統金融資產類似的監管之下。

英國管理加密貨幣廣告和銷售的規則也在發生變化,財政部將加密貨幣促銷與其他類型的金融廣告結合起來。此外,FCA 對加密衍生品(不包括證券代幣)的銷售、營銷和分銷施加了進一步的限制。

此外,就像在美國一樣,穩定幣預計將在英國受到更嚴格的監管審查。政府計劃使它們成爲一種公認的付款方式。觀察家預測,這在很大程度上可以通過擴展現有的電子貨幣和支付立法來實現。

XReg的合夥人 Nathan Catania在接受crypto.news採訪時表示,英國的穩定幣監管方法將在該國的金融未來中發揮至關重要的作用。卡塔尼亞強調了英國在應對關鍵監管風險方面採取的積極措施,並表示該國正在確保發行人維持低風險、流動性和安全的儲備資產。“總體而言,主要的監管風險已經得到解決。其中包括確保發行人維持儲備資產,並確保這些資產是低風險、流動性和安全的工具。圍繞保護客戶資產和其他審慎要求將確保英國發行的穩定幣對消費者來說使用起來更安全。”

然而,Catania也發現了海外穩定幣監管方式的潛在障礙。英國的大多數穩定幣活動涉及外國發行的資產,特別是 Tether (USDT) 和 USD Coin (USDC)。他表示,即使進入2024年,監管框架對這些穩定幣在英國加密貨幣交易所上市和交易的影響仍不清楚。

此外,這位分析師還對穩定幣制度可能無法擴展到點對點支付領域表示擔憂。他認爲這可能會影響英國的加密貨幣市場和交易所,可能會在保護消費者利益的同時限制消費者的選擇。因此,他認爲英國在制定未來的加密貨幣立法時必須保持謹慎的平衡。

歐洲加密貨幣監管

隨着MiCA的實施,歐洲加密貨幣立法格局取得了重大飛躍。這一監管框架代表了在歐盟範圍內協調數字資產及其相關活動進行跨司法管轄區監管的首次嘗試。MiCA是歐盟委員會將加密貨幣和區塊鏈技術納入金融服務行業的更廣泛战略的關鍵環節。MiCA構成了歐盟加密貨幣監管的基礎,旨在同步各個成員國的不同法律,並在鼓勵金融創新和減輕各類數字資產帶來的獨特風險之間取得微妙的平衡。

到 2024 年,在歐盟境內或整個歐盟運營的加密資產服務提供商(CASP)和加密資產發行人(CAI)將必須遵守統一的規則手冊,取代迄今爲止相互脫節的國家框架。

隨着歐洲證券與市場管理局(ESMA) 和歐洲銀行管理局(EBA)制定監管技術標准 (RTS)、實施技術標准 (ITS) 和指導方針, MiCA 的應用預計將在新的一年進一步完善。與此同時,歐盟成員國也將部署自己的立法工具,以支持推出MiCAR、RTS、ITS和指導方針。

2024年歐洲的展望是,歐盟成員國的國家主管機構 (NCA) 將加大力度,對 CASP、CAI 和涉足 MiCAR 監管活動的傳統金融服務提供商的授權和監督提供監管指導和期望。

亞洲加密貨幣監管

雖然中國在2021年完全禁止加密貨幣的使用,但其幾個鄰國採取了擁抱該行業的舉措,該地區的監管格局轉向關注消費者保護和該行業的透明度。

新加坡在2023年引領了這一潮流,新加坡金融管理局 (MAS) 宣布了旨在保護個人交易者的新規則,該規則將於 2024 年中期生效。這些規則包括限制加密貨幣交易的信貸獲取、禁止鼓勵交易的激勵措施以及禁止使用當地發行的信用卡購买加密貨幣。

與此同時,香港採取了更加自由的態度,歡迎加密貨幣公司並啓動了自己的加密貨幣許可制度。通過實施全面的監管框架,香港力圖將自己打造成全球虛擬資產中心,預計更多工作將於 2024 年完成。目前,香港監管機構將加密貨幣分爲證券型代幣和實用型代幣,前者屬於證券及期貨事務監察委員會(SFC)的管轄範圍。

日本方面一直在爲加密經濟的增長奠定基礎,甚至將 web3 視爲其經濟路线圖的關鍵支柱。從監管的角度來看,日本的加密資產分爲幾類:加密資產、穩定幣、證券型代幣以及 NFT 等其他類別,每種類別均受不同的立法管轄。加密貨幣的持有和銷售受《支付服務法》(PSA)監管,對數字資產沒有具體的審慎要求。然而,服務提供商必須以高度安全的方式(例如冷錢包)維護特定比例的客戶資金。2023年6月的PSA修正案進一步明確了以法幣計價的穩定幣的地位,將其與其他數字資產區分开來。目前,法規將穩定幣發行人限制爲銀行、匯款機構和信托公司,而中介機構必須向監管機構注冊並遵守嚴格的 AML/KYC 准則。

對 2024 年的預期表明,隨着加密貨幣領域內的監管和澄清不斷加強,爲加密貨幣相關活動營造一個更安全、更有利的環境,加密貨幣領域將持續增長。

全球加密貨幣監管

全球其他地區在加密貨幣立法方面也沒有落後。普華永道發布的《2024年全球加密貨幣監管回顧》列出了 40 多個具有某種形式的加密貨幣規則的司法管轄區。

從各國的加密貨幣監管來看,在歐盟之外,只有巴哈馬、开曼群島、日本、毛裏求斯、新加坡和阿拉伯聯合酋長國擁有全面的加密貨幣立法,涵蓋從許可、注冊和旅行規則到穩定幣的處理。

許多其他國家仍在制定將其納入加密貨幣監管地圖的框架,卡塔爾、南非、台灣和加拿大等國家都在進行不同程度的持續監管活動,包括加密貨幣法律的討論、磋商和懸而未決的實施。

在其他地方,澳大利亞積極制定了加密貨幣行業的監管框架。作爲多階段改革議程的一部分,澳大利亞政府於2月份發布了代幣映射咨詢文件,爲後續監管措施奠定了基礎。

除澳大利亞外,阿聯酋在加密貨幣監管方面也取得了長足進步,成爲首批擁有全面加密貨幣法律的司法管轄區之一。鑑於虛擬資產生態系統的快速擴張,阿聯酋政府將監管權限下放給證券和商品管理局(SCA)和中央銀行(CBUAE),營造了有利於加密行業發展的環境。

與此同時,新西蘭採取了更加謹慎的方法,在制定新的具體立法之前,重點關注現有法規如何適用於加密貨幣和加密服務提供商。

新西蘭政府認識到加密行業仍處於萌芽階段,強調了適應性規則的重要性,這些規則可以隨着該行業的發展而發展,並與全球加密監管保持一致。

另一方面,南非正在規劃其加密貨幣監管之旅。該國的觀察人士表示,南非在試圖了解與加密貨幣監管相關的復雜性時,熱衷於學習其他司法管轄區(包括歐洲和美國以外的司法管轄區)的經驗和模式。

專家展望

這張“加密貨幣監管地圖”強調了爲加密貨幣行業制定量身定制的監管措施的全球趨勢。

即將出台的加密貨幣法規預計將進一步完善和加強這些措施,從而培育一個更加強大和可持續發展的加密貨幣市場,讓創新在監管機構的監督下蓬勃發展。

行業分析師Anton Titov在分享2024年展望時預測,MiCAR將在整個歐盟實施,從而在所有成員國實現統一的反洗錢政策。他還認爲英國、瑞士和美國等非歐盟國家可能會遵守這些標准。除了歐盟和美國,他預測世界其他地區對加密貨幣的看法將會發生轉變。他預測印度尼西亞潛在的新總統可能會對加密貨幣更加开放,並認爲印度可能歡迎更多外國公司進入當地市場。這將涉及建立與銀行政策相一致的框架,指導人們如何在國內和跨境投資和交易。然而,他還預計,區塊鏈上的隱私也將繼續受到禁止和負面看待,即使在商業交易中也是如此。盡管如此,他認爲市場上第一批央行數字貨幣(CBDC)的出現,雖然沒有完全實現中本聰的金融自主主權愿景,但將傳遞出區塊鏈技術的必然性和監管批准的強烈信息。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:全球加密貨幣監管前瞻:金融風險、數據治理和網絡安全是規制重點

地址:https://www.torrentbusiness.com/article/92508.html

你可能感興趣

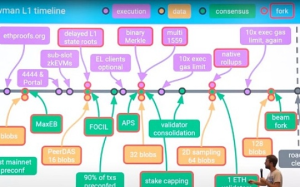

一文看懂Beam Chain的9大升級

2024/11/25 10:23

對話以太坊Vitalik:世界不該落入AI只手遮天的權力王國

2024/11/25 10:15

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13