Glassnode:評估比特幣牛市的風險

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

來源:CryptoVizArt, Glassnode;編譯:鄧通,金色財經

摘要

在本文中,我們介紹了一個新的風險評估框架,該框架利用一套涵蓋短期和長期風險周期的核心鏈上工具。

借助這個新框架,我們的目標是爲投資者和分析師等提供一個強大的模型,從數據驅動的角度評估回撤風險。

總之,我們將所有考慮的指標編譯成熱圖,以評估各種數據類別的風險融合情況。

宏觀風險分析

分析師可以使用許多模型和指標來評估周期中任何給定點的市場風險。 在本文中,在這篇文章中,我們將特別考慮比特幣現貨價格大幅下跌的“風險”。

因此,“高風險(紅色)”被定義爲市場可能陷入投機泡沫的點。 相比之下,“低風險(綠色)”環境被認爲是大部分投機性過剩已被清除的環境,市場更有可能處於底部形成模式內。

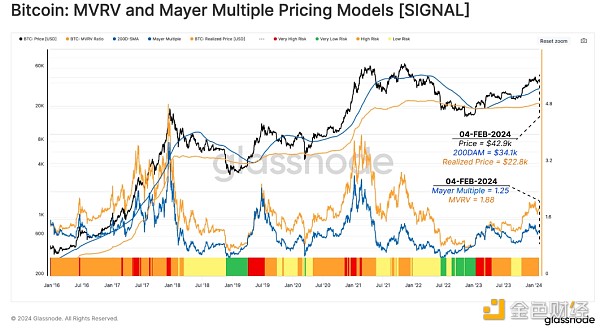

價格泡沫

作爲第一個構建塊,我們監控價格與兩個長期均值回歸基线的偏差:

MVRV 模型(紅色):該模型衡量現貨價格與市場整體成本基礎(已實現價格)之間的比率。

Mayer Multiple (藍色):利用 200D-SMA 作爲技術周期中线,衡量相對於該基线的溢價或折價。

在下圖中,我們結合 MVRV 和 Mayer Multiple (MM) 模型定義了以下風險類別。

風險分析框架

風險極高(紅色)

價格高於兩個模型(MVRV > 1 且 MM >1),並且 Mayer 倍數的交易比其累積平均值高兩個標准差(MM > +2 STD)。

高風險(橘色)

價格高於模型(MVRV > 1 且 MM >1),並且 Mayer 倍數低於其累積平均值的兩個標准差(1.0 < MM < +2 STD)。

低風險(黃色)

價格高於已實現價格 (MVRV>1),但低於 200 天均线水平 (MM<1)。

風險極低(綠色)

價格低於已實現價格 (MVRV<1) 和 200D-MA 水平 (MM<1)。

目前現貨價格爲 42,900 美元,實現價格和 200 天移動平均线交易價格分別爲 22,800 美元和 34,100 美元。 這使市場處於高風險環境中。

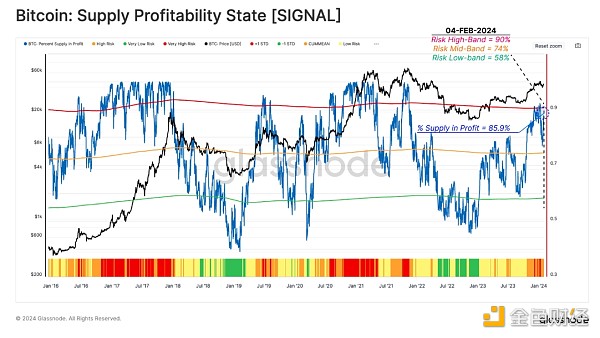

衡量供應盈利能力

利潤中的供應百分比 (PSIP) (藍色) 指標衡量成本基礎低於當前現貨價格的代幣比例。 隨着投資者看到獲利的動機不斷增強,該指標可以幫助識別拋售壓力增加的潛在風險。

風險分析框架

風險極高(紅色)

PSIP 與其歷史平均值相差不止一個標准差。

(PSIP > 90%)

高風險(橘色)

PSIP 比歷史平均值高出不到一個標准差。

(75% < PSIP < 90%)

低風險(黃色)

PSIP 低於歷史平均值,但高於統計下限。

(58% < PSIP < 75%)

風險極低(綠色)

PSIP 比歷史平均值低不止一個標准差。

(PSIP < 58%)

當該指標交易高於上限時,從歷史上看,它與市場進入牛市的“欣快階段”保持一致。 在最近圍繞現貨 ETF 推出的市場反彈期間,該指標達到了極高風險 ,隨後價格收縮至 38,000 美元。

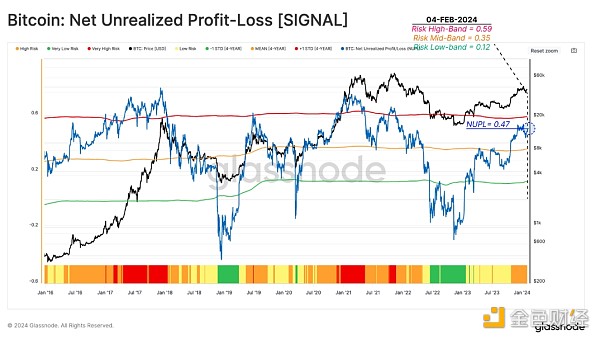

衡量恐懼和貪婪

量化市場上日益增長的恐懼和貪婪情緒相關風險的另一個強大工具是未實現淨損益 (NUPL) 指標。 該指標檢查淨利潤或虧損總額的美元價值佔市值的百分比。

因此,在使用利潤中的供應百分比估算出盈利數後,我們可以使用 NUPL 來衡量投資者盈利的大小。

風險分析框架

風險極高(紅色)

NUPL 超過 4 年平均水平一個標准差,表明市場處於欣快階段,未實現利潤達到極端水平(NUPL > 0.59)。

高風險(橘色)

NUPL 位於上限和 4 年平均水平之間,表明市場處於淨利潤狀態,但低於統計高水平 (0.35 < NUPL < 0.59)。

低風險(黃色)

NUPL 已低於 4 年平均水平,但高於統計低水平 (0.12 < NUPL < 0.35)。

風險極低(綠色)

NUPL 已跌破統計低帶,這在歷史上與熊市的底部發現階段一致(NUPL < 0.12)。

繼 2023 年 10 月的反彈之後,NUPL 進入高風險範圍,達到 0.47 的值。 盡管利潤持有的代幣數量大幅增加,但美元利潤的規模並未達到極高風險狀態。 這表明,在 2023 年下半年,很大一部分代幣是在約 3 萬美元的整合範圍內以成本基礎積累的。

已實現損益

下一步是評估市場參與者如何調整他們的支出模式,實現損益比(RPLR)是實現這一目標的絕佳指南針。

該指標跟蹤鏈上發生的獲利和虧損事件之間的比率。 我們使用該比率的 14D-MA 來消除日常噪音,並更清楚地識別投資者行爲的宏觀變化。

風險分析框架

風險極高(紅色)

RPLR 高於 9,意味着鏈上移動的幣 90% 以上都用於盈利,這是市場需求達到枯竭的典型特徵(RPLR > 9)。

高風險(橘色)

RPLR 低於 9 且高於 3,表明 75%-90% 的代幣都在盈利中轉移。 這種結構在市場高峰前後經常出現(3 < RPLR < 9)。

低風險(黃色)

RPLR 已降至 3 的中线以下,這通常發生在市場經歷高風險和低風險狀態之間的過渡時 (1 < RPLR < 3)。

風險極低(綠色)

RPLR 交易低於 1,表明代幣在虧損中佔據主導地位,這是投資者投降的信號,在熊市後期很常見。

隨着價格觸及最近的 48,400 美元峰值,該指標最近標記了極高風險狀態。 目前已實現盈虧比爲 4.1,處於高風險狀態。

活動風險分析

稍微改變一下方式,我們現在將通過需求的視角來評估風險,並使用一系列與網絡活動相關的採用指標來衡量。

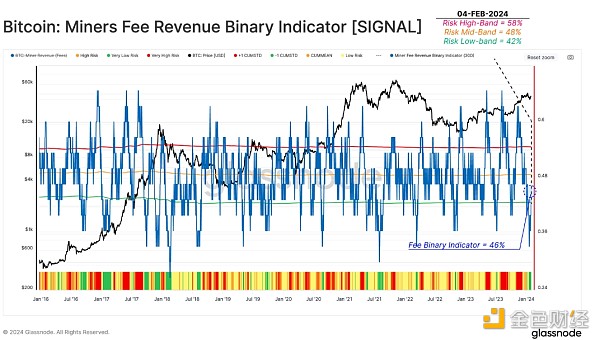

對區塊空間的需求

鑑於比特幣網絡中的區塊空間有限,衡量需求的一個有效方法是通過檢查費用市場。 通常,隨着下一個區塊的競爭加劇,需求的持續增長會導致費用持續上漲。

礦工費用收入二元指標(MFR-BI)顯示過去 30 天內費用市場壓力逐日增加的天數比例。

風險分析框架

風險極高(紅色)

上個月,MFR-BI 有超過 58% (+1 STD) 的天數在升溫。 這表明投資者支出的緊迫性正在增加(MFR-BI > 58%)。

高風險(橘色)

MFR-BI 介於歷史平均值和統計上限之間 (48% < MFR-BI < 58%)。

低風險(黃色)

MFR-BI 已降至歷史平均水平以下,表明費用市場的競爭正在減弱(42% < MFR-BI < 48%)。

風險極低(綠色)

MFR-BI 已跌破 42%(-1 STD)的低統計範圍,表明投資者轉移資本的緊迫性下降(MFR-BI < 42%)。

投機勢頭

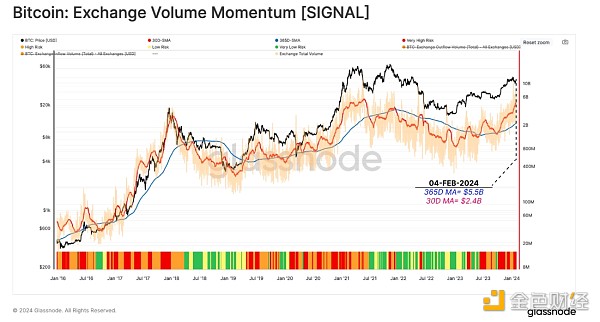

作爲活動風險分析套件的最後一個組成部分,我們重新審視了交易所交易量動量指標,該指標比較了從/轉入所有交易所的月度和年度平均交易量。 該工具可以代表市場的投機興趣。

該風險指標衡量較快的月度移動平均线 (30D-MA) 相對於較慢的年度移動平均线 (365-MA) 的變化幅度和方向。

風險分析框架

風險極高(紅色)

當月均线高於年均线並持續上升時,風險系數被認爲非常高(MA-365D < MA-30D 和 MA-30D)。

高風險(橘色)

當月平均交易價格高於年平均水平但正在下降時,風險因素被標記爲高(MA-365 < MA-30D 和 MA-30D)。

低風險(黃色)

當月平均值低於年平均值但正在增加時,風險因子被標記爲低(MA-30D < MA-365D 和 MA-30D )。

風險極低(綠色)

當月平均值低於年平均值但正在下降時,風險因子被標記爲非常低(MA-30D < MA-65D 和 MA-30D )。

自 10 月份以來,交易所流入量的月平均值一直呈強勁上升趨勢,使該指標處於極高風險狀態。 這表明市場目前處於相對投機狀態。

短期和長期風險分析

上述風險分析考慮的是相對宏觀和全局的視角。 在下一節中,我們將考慮短期和長期持有者群體的行爲,更詳細地評估模式。

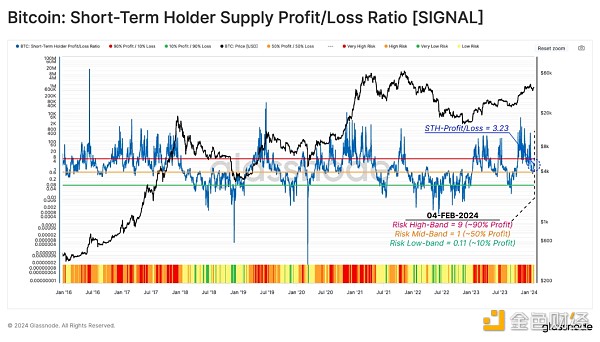

新投資者獲利

重新審視之前報告(WoC 38, 2023 和 WoC 50, 2023)中得出的結論,短期持有者往往對塑造近期價格走勢(例如局部頂部和底部)具有巨大影響力。

因此,我們採用因果方法來發現高(或低)風險區間。 這是基於兩步評估:

這些新投資者持有的未實現利潤(或損失)(支出激勵)。

新投資者鎖定的已實現利潤(和損失)(實際支出)。

我們從短期持有者供應盈虧比(STH-SPLR)开始,它反映了新投資者持有的供應量利潤與損失之間的平衡。

風險分析框架

風險極高(紅色)

STH-SPLR 大於 9,表明 90% 的新投資者代幣都在盈利,創造了強烈的消費動機(STH-SPLR > 9)。

高風險(橘色)

STH-SPLR 介於 1 到 9 之間,表明 50% 到 90% 的新投資者代幣盈利,並且支出風險中等(1 < STH-SPLR < 9)。

低風險(黃色)

STH-SPLR 介於 0.11 和 1 之間,表明新投資者供應的 10% 到 50% 是盈利的,這使得他們持有的大部分資金處於水下(0.11 < STH-SPLR <1)。

風險極低 (綠色)

STH-SPLR 跌破 0.11,表明超過 90% 的新投資者供應處於虧損狀態,這是熊市後期的典型情況 (STH-SPLR < 0.11)。

隨着 ETF 投機活動達到頂峰,該指標最近預示着 2023 年 10 月中旬至 2024 年 1 月中旬之間存在極高風險狀況。 這表明絕大多數新投資者都實現了盈利,獲利回吐的可能性增加。 此後,這種情況已經冷卻至中性低風險範圍。

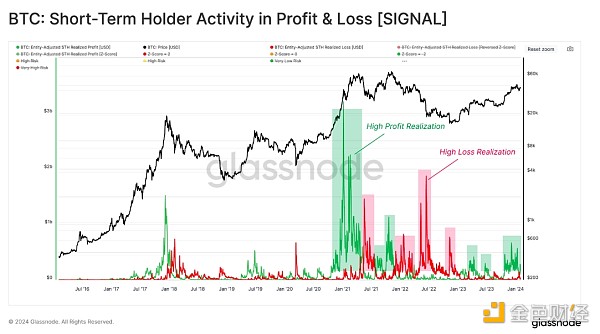

鎖定短期收益

下一步是關注這些短期持有者的實際支出,通過其已實現的利潤或損失來衡量。 下圖重點介紹了自 2016 年 1 月以來的高獲利了結(或虧損)制度的示例。如圖所示,這些高支出時期往往與強勁反彈和調整同時發生。

我們使用 90 天的 Z 分數函數對這些指標進行轉換和標准化,該函數標准化了短期持有者以美元計價的活動。 該技術有助於發現短期持有者支出何時超出統計極端值,這可以轉化爲市場內潛在的局部頂部和底部形成。

請注意,爲了改善該風險指標的視覺效果,我們反轉了已實現損失 z 分數(乘以 -1)。

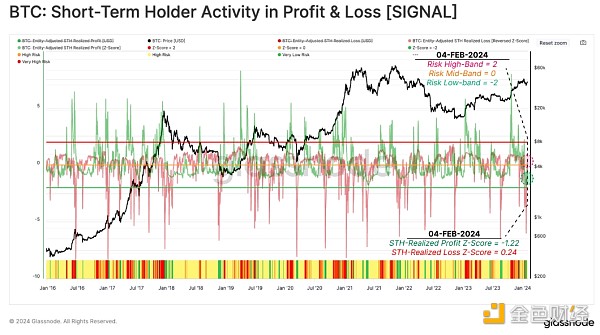

風險分析框架

風險極高(紅色)

利潤 Z 得分中的 STH 比 90D 平均值高出 +2 個標准差以上,表明存在重大獲利了結(STH 實現利潤 Z 得分 > 2)。

高風險(橘色)

利潤 Z 得分中的 STH 介於 90D 平均值和 +2 標准差水平之間,表明適度獲利回吐 (1 < STH 實現利潤 Z 得分 < 2)。

低風險(黃色)

利潤 Z 得分中的 STH 降至 90D 平均值以下,表明獲利了結顯着減少,通常伴隨着已實現損失的增加。 (STH-已實現利潤 Z 分數 < 1)

風險極低(綠色)

與低風險類似,利潤 Z 得分中的 STH 降至 90D 平均值以下,同時,已實現損失增加至高於 90D 平均值 +2 個標准差(STH 實現利潤 Z 得分 < 1 且 STH-實現損失 Z-分數 > 2,注意反向視覺方面)。

根據該指標,ETF 推出後近期價格調整至 38,000 美元,導致市場風險顯著降低。 STH 已實現利潤 Z 得分當前爲 -1.22,而 STH 已實現利潤 Z 得分爲 -0.24。 這將當前的市場結構置於低風險制度中。

老手鎖定利潤

我們引入了與上述短期持有者風險評估類似的框架,但它在之前的報告 (WoC-22-2023) 中重點關注長期持有者 (LTH)。 目標是評估長期持有者持有的未實現利潤何時達到統計上的極端水平,然後追蹤該群體是否相應地增加支出。

第一個指標使用長期持有者 MVRV 比率衡量 LTH 的未實現利潤部分。 這衡量了市場價格與平均 LTH 成本基礎之間的差異。

風險分析框架

風險極高(紅色)

LTH-MVRV 大於 3.5,表明 LTH 的平均未實現利潤爲 250%。 當市場收回之前的 ATH (LTH-MVRV > 3.5) 時,通常會達到該範圍。

高風險(橘色)

LTH-MVRV 在 1.5 和 3.5 之間交易。 這種情況通常出現在熊市和牛市的早期階段 (1.5 < LTH-MVRV <3.5)。

低風險(黃色)

LTH-MVRV 交易在 1.0 和 1.5 之間,表明 LTH 平均盈利僅微薄,典型的是熊市後期和牛市早期 (1 < LTH-MVRV <1.5)。

風險極低(綠色)

LTH-MVRV 交易價格低於 1.0,因爲現貨價格跌破平均 LTH 成本基礎。 這通常凸顯了賣方疲憊和投資者投降的狀態(LTH-MVRV < 1)。

在 FTX 崩盤後經歷了充滿挑战的復蘇後,該指標已升至 2.06,進入高風險狀態。 如前所述,這些水平通常出現在牛市的早期階段,因爲長期投資者會恢復到相對有意義的盈利水平。

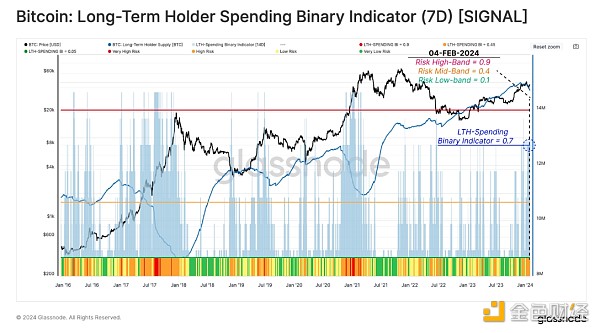

長期持有者支出

在本風險分析研究的最後一步中,我們構建了一個二元指標來評估 LTH 支出何時持續增長。 長期持有者發送二元指標 (LTH-SBI) 跟蹤 LTH 支出足以在持續 7 天內減少 LTH 供應總量的時期。

當 LTH 供應減少時,表明長期休眠的供應重新進入液體循環,以抵消新的需求。

風險分析框架

風險極高(紅色)

LTH-SBI 達到 0.85 以上,表明 LTH 在過去 7 天中有 6 天增加了支出。 這種模式與老手抓住機會以高價鎖定利潤(LTH-SBI > 0.85)有關。

高風險(橘色)

LTH-SBI 在 0.50 和 0.85 之間交易,表明過去 7 天中至少 3.5 天內 LTH 支出略有增加(0.50 < LTH-SBI < 0.85)。

低風險(黃色)

LTH-SBI 在 0.14 和 0.50 之間交易,表明上周發生的 LTH 支出程度相對較小(0.14 < LTH-SBI < 0.50)。

風險極低(綠色)

LTH-SBI 跌破 0.14,表明 LTH 支出極小,並且上周其總供應量減少的天數爲 1 天或更少(LTH-SBI < 0.14)。

ETF 投機反彈至 48,400 美元,將該風險指標從低風險推至高風險範圍。 當前值爲 0.7,表明隨着投資者和 ETF 重新平衡(即來自 GBTC)轉移代幣所有權,LTH 的支出有所增加。

結論

在這篇文章中,我們开發了一個評估比特幣市場下跌風險的程序。 這些風險因素考慮了廣泛的數據和投資者行爲類別,有助於爲分析師和投資者建立框架。

雖然每個指標都可以單獨使用,但組合起來通常可以更全面地了解市場狀況。 下圖將這些匯總成過去 5 年各種風險指標的熱圖視圖。 由此,我們可以將指標與值得注意的頂部和底部進行比較,可以看到顯著的匯合。

這些級別和轉換旨在作爲初始指南,並應由分析師和從業者進行迭代,以針對特定的興趣點進行優化。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Glassnode:評估比特幣牛市的風險

地址:https://www.torrentbusiness.com/article/91086.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33