金色百科 | 什么是灰度比特幣信托?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Sasha Shilina,Cointelegraph;編譯:鄧通,金色財經

一、數字貨幣投資產品的作用

加密貨幣投資產品在使數字貨幣民主化、實現投資組合多元化、促進機構採用、確保合規性以及促進市場流動性方面發揮着至關重要的作用,從而支持Web3生態系統的成熟發展。

在當代金融領域,數字貨幣投資產品至關重要。它們打破了障礙,爲區塊鏈和加密貨幣的世界提供了包容性的訪問,確保其潛在的好處能夠觸及更廣泛的受衆,超越了獨佔性。

對於尋求投資組合多元化的投資者而言,這些產品提供了與獨特且不相關的資產類別互動的機會。將比特幣納入多樣化的數字資產投資組合中,可作爲在傳統金融市場不確定性中的風險緩解策略。

專爲機構投資者定制,這些產品有助於更廣泛的數字貨幣採用,提升市場合法性,加速整個加密生態系統的繁榮發展。許多產品遵循監管框架,提供了符合法規且安全的途徑,這對於在不斷發展的加密貨幣市場中建立信任的謹慎投資者至關重要。

這些產品還提升了市場流動性和交易量,通過受監管的投資工具吸引了更廣泛範圍的投資者,從而增強了整體市場的穩定性。

此外,這些投資產品的可用性和成功表明了加密貨幣市場的成熟,有助於不斷發展的金融市場納入數字貨幣資產。

二、了解灰度比特幣信托

GBTC是一種數字金融工具,旨在爲對加密貨幣感興趣的個人提供比特幣市場的投資機會,消除了直接獲取基礎資產的需求。

Grayscale通過推出Grayscale比特幣信托基金(GBTC)在比特幣(BTC)可及性方面發揮了先鋒作用,標志着這種首創性的比特幣基金的誕生,使投資者能夠通過一個熟悉的投資工具訪問BTC。

成立於2013年9月,作爲專爲合格投資者設立的私人开放式信托,它代表了一個多元化的匯集投資者資金的集合體,具有發行無限數量股份的能力。

GBTC於2015年獲得了美國金融業監管機構(FINRA)的批准,以公开交易的方式進行交易,允許投資者通過股票代碼GBTC买賣股份。該信托被 passively 投資於比特幣,爲投資者提供了作爲證券對BTC的曝光,而不必直接購买、存儲和保護比特幣的復雜性。GBTC股份旨在以較低的費用和开支跟蹤BTC市場價格。

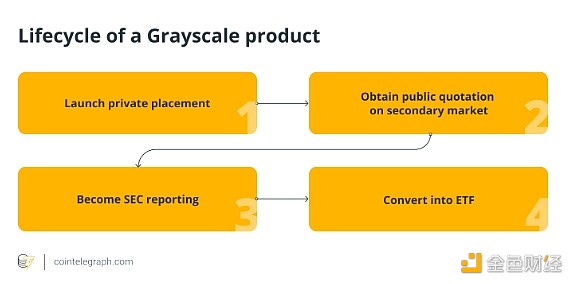

最初只能作爲私募產品購买,GBTC於2015年在場外市場OTCQX上公开交易,遵循着不必向美國證券交易委員會(SEC)注冊的公司的替代報告標准。

以SPDR黃金信托爲藍本,後者是一只以實物黃金支持的黃金交易所交易基金(ETF),GBTC擴大了其產品线,包括以太坊(ETH)、萊特幣(LTC)和其他加密貨幣的信托。

三、現貨比特幣 ETF 的批准

美國證券交易委員會批准現貨比特幣 ETF 標志着一個重要的裏程碑,提高了加密行業的合法性並提高了主流對比特幣的接受度。

ETF 是一種投資產品,代表單一資產或股票或債券等一攬子資產的包裝。 ETF 在證券交易所交易,爲投資者提供了一種無需購买個別證券即可獲取多元化投資組合的便捷方式。 它們提供流動性、靈活性和透明度,價格在整個交易日不斷變化。

像GBTC這樣的現貨比特幣交易所交易基金(ETF)消除了尋求比特幣曝光的投資者需要識別加密貨幣交易所、創建錢包、關聯銀行账戶並管理比特幣存儲的必要性。相反,投資者可以通過他們現有的經紀账戶通過GBTC投資ETF。

2017年,Grayscale旨在將GBTC轉變爲一種ETF,以增加對散戶投資者的可訪問性。盡管SEC反復拒絕,提到對市場操縱和投資者風險的擔憂,但監管環境在2024年1月發生了變化。SEC批准了Grayscale的現貨比特幣ETF申請,以及其他10個ETF,導致GBTC於2024年1月11日在紐交所Arca上市爲ETF。

截至2024年1月初,GBTC佔據了總比特幣供應的約3%。自成爲ETF以來,GBTC的贖回額已經超過了其截至1月31日的資產管理(AUM)超過50億美元。然而,GBTC的資金流出在1月底有所減緩,該基金仍持有約220億美元的AUM,超過了所有其他競爭對手,包括擁有20億美元AUM的BlackRock。

由於大額資金流出和比特幣價格下降,GBTC投資組合的價值正在下降,盡管對手比特幣ETF的需求強勁。此外,據報道,失敗的加密貨幣交易所FTX和對衝基金Alameda Research的資產在2024年1月22日前出售了其GBTC股份的三分之二以上。

相比之下,由BlackRock和Fidelity推出的競爭性比特幣ETF經歷了增長。與GBTC不同,這些ETF吸引了每日淨流入。有人將GBTC的資產下降歸因於其1.5%的年度管理費,該費用仍高於競爭產品。

四、灰度比特幣信托如何運作?

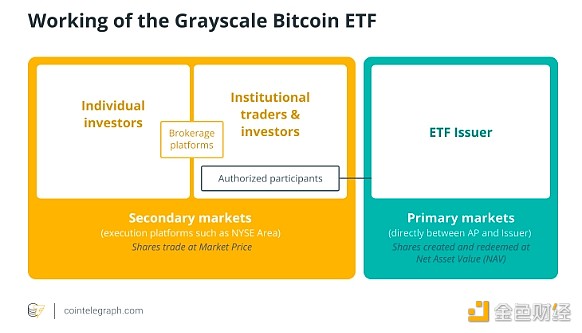

GBTC作爲一種ETF,使機構投資者能夠在一級市場進行投資,並爲散戶投資者提供在二級市場進行比特幣的受監管訪問,其中股價可能根據需求動態波動。

在獲得現貨比特幣ETF批准之前,GBTC最初只在場外市場運作;隨後的監管爭論導致SEC批准了Grayscale將該信托轉變爲ETF的申請。作爲ETF,GBTC股份可以在一級和二級市場上交易,而一級市場的訪問僅限於特定機構投資者。

希望投資GBTC的授權合作夥伴可以通過Grayscale在一級加密市場上購买比特幣,並發行相應數量的GBTC股份來獲取資金。這些股份然後可以在股市上出售給零售投資者。

GBTC收取1.5%的年度管理費,包括所有與管理和保護基礎比特幣相關的費用。沒有其他附加費用。

通過跟蹤XBX指數上比特幣的價格,GBTC的表現與該指數進行了基准對比。盡管信托持有大量實際比特幣,但GBTC股份的價格旨在反映每股持有的比特幣的價值。

然而,GBTC股份經常以顯著的溢價或貼現交易,相對於基礎比特幣的實際價值,即其淨資產值(NAV)。各種因素,包括供需動態、投資者情緒和市場狀況,都可能影響股價和NAV之間的這種差異。

在經過六個月的鎖定期後,投資者可以在二級市場保留或將其股份賣給散戶投資者。在二級市場上,由股票代碼GBTC標識的GBTC股票經常以受投資者需求影響的溢價交易。例如,在比特幣價值顯著上升期間,通常會對GBTC股票的需求上升,導致其市場價格上升。

五、GBTC的優點和缺點

GBTC提供了對比特幣的易於訪問的曝光,但因交易溢價、高資產管理費用和潛在偏離基礎資產價值而受到批評。

GBTC爲初涉加密貨幣的個人提供了一種簡化的途徑,使他們能夠在傳統經紀账戶中交易比特幣股份,而無需直接擁有資產的復雜性。該信托的易於訪問性延伸到稅收優惠账戶,與傳統的加密貨幣投資相比,可能帶來潛在的稅收優勢。

GBTC擁有增強的安全措施,遵循行業標准,減輕了將資產存儲在脆弱交易所上所帶來的風險。投資者可以間接暴露於比特幣價格波動中,而無需管理數字錢包,這使其成爲那些在加密領域探索的人的便利選擇。

然而,GBTC因以顯著的溢價或貼現交易而受到審查,這影響了實際回報並引起了批評。該信托的1.5%的年度管理費被認爲較高,可能侵蝕回報,特別是在熊市中,使其比其他選項更不具成本效益。

盡管存在這些問題,GBTC仍然是傳統金融與加密貨幣市場之間的橋梁,提供流動性、分數所有權選項和稅收高效的加密貨幣交易。由知名公司Grayscale Investments管理,GBTC仍然是尋求在傳統金融市場的監管框架內獲得比特幣曝光的投資者的熱門選擇。

六、未來前景

GBTC在數字金融不斷發展的格局中扮演着至關重要的角色,繼續促進加密貨幣融入傳統投資組合的主流採納和整合。

GBTC在加密貨幣世界中獨樹一幟。其持久的成功反映了投資者對加密貨幣領域的日益濃厚興趣,以及該信托在應對監管框架的復雜性方面的承諾。

隨着加密貨幣領域的演變,GBTC仍然是那些擁抱加密貨幣多元化战略的人的基石。它在爲投資者提供無縫曝光比特幣的途徑以及在加密領域承諾風險管理方面的角色突顯了其在數字資產不斷擴大的領域中的重要性。

在不斷變化的市場中,GBTC仍然是一個關鍵的參與者,塑造着加密貨幣投資的敘事,並影響着數字資產的更廣泛採用。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:金色百科 | 什么是灰度比特幣信托?

地址:https://www.torrentbusiness.com/article/90426.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33