劍指流動性質押賽道3大核心痛點 Puffer Finance能撐到牛市开啓嗎?

DeMan

個人專欄

剛剛

DeMan

個人專欄

剛剛

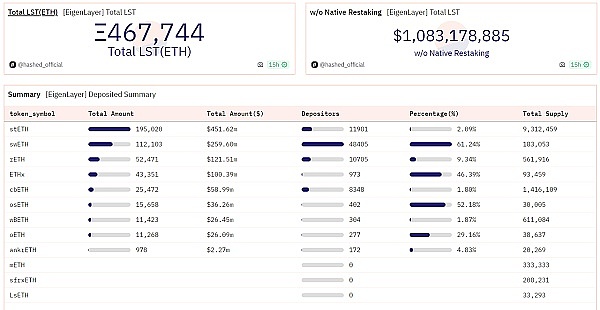

截止1月31日,Eiginlayer上質押的LST token已經達到超過10億美金,LST賽道在Einglayer的發幣預期下可謂熱火朝天。

與此同時,幣安Labs宣布投資Puffer Finance,這讓LST賽道的熱度不斷上漲。

但是我們在旁觀LST發展的同時,也有必要認識到行業目前直面的痛點:

隨着以太坊合約規模的不斷擴大,網絡去中心化程度的提升尤爲重要。目前Lido在以太坊質押市場上的佔比已達31.8%,這對以太坊網絡安全性構成潛在威脅。此外,大量ETH被鎖定在中心化交易所、大型礦池以及相對中心化的LSD協議中,這些高度集中的實體更容易受到監管影響,削弱了以太坊的抗審查能力。爲提升去中心化和抗審查能力,以太坊網絡迫切需要吸引更多小規模個人節點的參與。

在市場的一片驚嘆中,我們有必要解讀下Puffer Finance是什么,並且抓住其中的潛在機遇。

LST賽道面臨着的3重痛點,Puffer Finance通過創新性的方法逐個解決

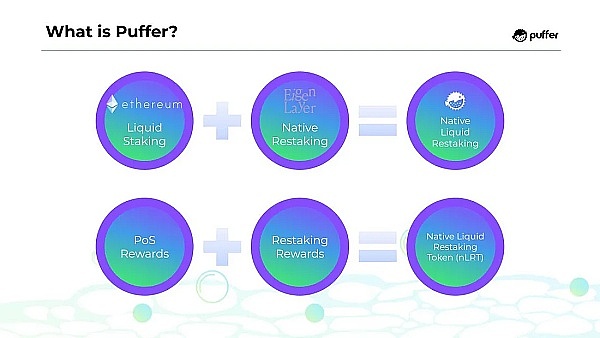

Puffer是基於EigenLayer的流動性質押協議,致力於消除個人節點參與以太坊質押的障礙。Puffer認爲,個人節點面臨的高門檻(32 ETH)、驗證失誤帶來的巨額罰款以及相對較低的年化收益率,是阻礙個人參與的三大問題。

針對前述的兩大問題,Puffer开發了Secure-Signer安全籤名和RAVe遠程證明技術。通過Intel SGX的可信執行環境,它將驗證者密鑰管理與籤名邏輯轉移到Enclave,強制執行籤名邏輯並限制對驗證者私鑰的訪問,從而防止驗證錯誤和隨之而來的資金罰沒。

相較DVT技術,Secure-Signer提供了一種更經濟實用的解決方案。由於節點資金罰沒風險降低,Puffer還將節點保證金降至2 ETH,大幅降低個人參與門檻。這些技術獲得了以太坊基金會的認可和支持。

對於收益率偏低的問題,Puffer建立在EigenLayer之上,節點可以通過再質押獲得更高收益。總體來看,Puffer與Rocket Pool類似,但通過自主研發的Secure-Signer技術降低了資金罰沒風險,使節點保證金能降至2 ETH,這有助於提高個人質押的競爭力。Puffer還可以利用EigenLayer獲得更高收益。這些創新有助於Puffer在市場中獲得更大份額。

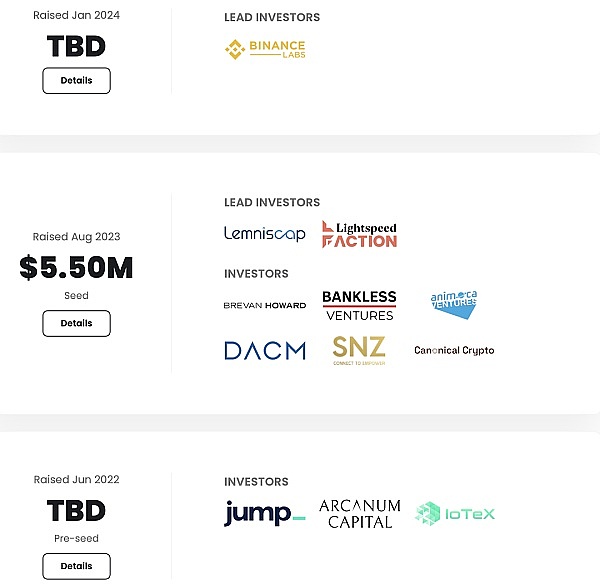

Puffer Finance早年獲以太坊基金會12萬美元捐贈,兩輪累計融資超過610萬美元

Puffer的投資人是其被衆多用戶追捧的原因之一,除了剛剛宣布的CEX頂流幣安外,Puffer早年曾獲以太坊基金會12萬美元捐贈,以太坊基金會研究員Justin Drake擔任團隊顧問。Puffer此前的兩輪融資中,投資方包括EigenLayer創始人Sreeram Kannan、Coinbase質押業務主管Frederick Allen等LSD賽道重要參與者,這些資本力量爲Puffer提供了堅實的發展基礎。

第一輪融資65萬美元,由Jump Crypto領投,Arcanum Capital 和 IoTeX 參投;

第二輪融資550萬美元,由Lemniscap和Lightspeed Faction領投,參投方包括Brevan Howard Digital、Bankless Ventures、Animoca Ventures、Kucoin Ventures、Sreeram Kannan (Eigen Layer創始人)、Frederick Allen (Coinbase質押業務主管)、神魚 (F2pool和Cobo聯創)、Richard Malone (Obol首席商務官)、區塊先生 (Curve核心貢獻者)、Ramble (北美區塊鏈協會會長)等。

良好背景的投資人也將助推協議良性發展。

積分空投活動已开啓,未來Puffer Finance能走多遠值得關注

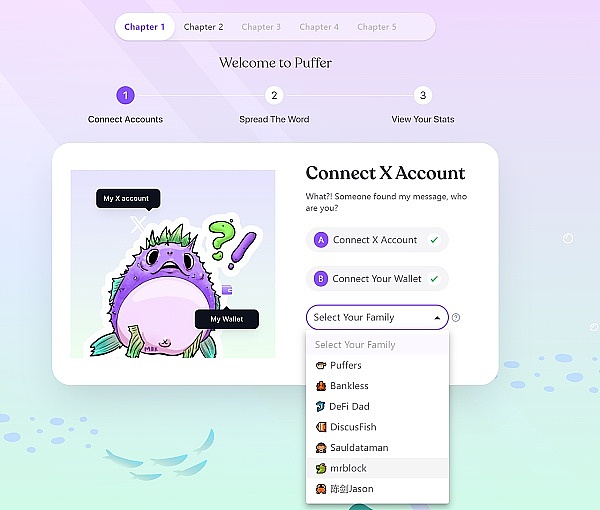

昨日Puffer开啓了積分空投活動,用戶只需要在Puffer官網活動頁面中,連接錢包和X账戶,然後轉發Puffer推文,即可免費獲得積分。積分在未來會兌換成Puffer代幣空投。

積分活動採用了战隊玩法,這使得衆多KOL爲Puffer賣力宣傳,目前參與人數已經達6萬人,社區發展速度較快,反映出用戶對其追捧程度。

Puffer作爲EigenLayer生態中的新星,其最值得關注的一點是即將推出的以太坊主網質押功能。屆時用戶可以直接通過Puffer參與以太坊共識,這將大大降低個人參與驗證的門檻。

在資本與社區雙重支持下,Puffer有望吸引更多用戶採用其創新機制來獲得ETH質押收益。這不僅豐富了Puffer的應用場景,也將有助於推動以太坊網絡去中心化。我們期待Puffer的產品創新能爲用戶帶來實實在在的價值,促進EigenLayer生態的繁榮發展。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:劍指流動性質押賽道3大核心痛點 Puffer Finance能撐到牛市开啓嗎?

地址:https://www.torrentbusiness.com/article/89465.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59