紅海危機方興未艾,供應斷鏈危機蠢蠢欲動,出口產業承壓,2024開年金融市場就上演波動加劇戲碼,評價偏高類股面臨獲利了結賣壓;反觀內需導向的基礎建設與公用事業產業,受紅海情勢影響較小,評價面也相對偏低,投資價值浮現。盤點大環境,凱基投信定調,2024年高利率環境仍將延續一段時間,但升息停止情況下,有利整體實質資產表現,加上經濟成長力道仍具挑戰,建議布局具剛性需求的公用事業類股及受惠於政策利多的基礎建設類股。

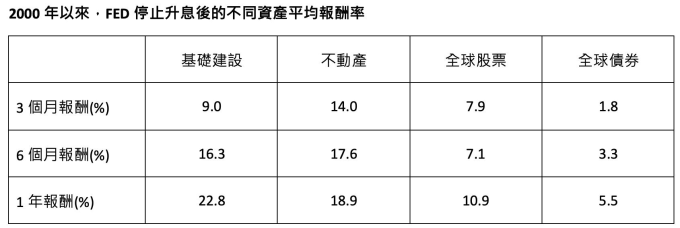

凱基實質收息多重資產基金經理人葉菀婷表示,回顧2000年以來美國聯準會停止升息後的各類資產平均報酬率,可以發現停止升息後3個月,基礎建設上漲9%,不動產上漲14%,皆高於全球股票的7.9%;停止升息後6個月,基礎建設漲幅提高到雙位數的16.3%,不動產漲幅拉高到17.6%,全球股票則有7.1%漲幅;停止升息後1年,基礎建設繳出22.8%漲幅,不動產也有18.9%漲幅,全球股票漲幅則達10.9%,顯見升息終止後,基礎建設及不動產表現優於一般股債的機率高。

葉菀婷指出,基礎建設轉型紅利發酵,企業營運效率改善及投資金額增加,將使基礎建設部分次產業吸引力持續提升,例如能源中遊產業轉型逐步到位,2020年後,企業的營業現金流超越資本支出與配發現金股利的支出總和,企業淨現金流由負翻正,穩收前幾年大幅資本支出所產生的成果。轉型紅利同樣在美國貨運鐵路業上演,在營運效率持續改善下,美國貨運鐵路業現金流持續增長,從2012年的7.98億美元成長到2022年的45.84億美元,10年間複合年增率達19%。

另一方面,REITs 因具備租金持續成長、高股息與後續投資潛力可期等三大利基,可望成為市場矚目的焦點。葉菀婷進一步說明,整體 REITs 2023年第3季出租率達95%,高於歷史均值的93.8%,顯示截至2023年第3季,美國整體 REITs 出租率仍穩定維持在相對高檔,也反映出市場上租用需求持續暢旺(註2)。在AI、高齡化等長線趨勢助攻,加上短線受惠供應斷鏈危機刺激需求,資料中心、銀髮宅、工業物流等 REITs 次產業可望獲得剛性需求支撐。

葉菀婷表示,景氣低度成長階段,基礎建設與 REITs 產業獲利能見度高,加上股價基期相對較低,實質資產相對具投資吸引力。

目前市場普遍預期2024年聯準會將啟動降息,但左右核心通膨的住房成本呈現僵固性,使通膨下降緩慢;配置受惠於高利率環境的實質資產可以多一層防護,可趁降息開始前、市場震盪之際逢低分批布局。凱基實質收息多重資產基金鎖定基礎建設與 REITs 兩大實質資產,結合靈活切換特別股及短存續期公司債,兼顧實質資產爆發力與投資組合收益率,並提供新臺幣、美元、人民幣及南非幣四種計價幣別,讓投資人面對市場波動,有另一種攻守兼具的選項。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:斷鏈危機升溫 標配內需型多重資產抗震

地址:https://www.torrentbusiness.com/article/87766.html

標籤:美國聯準會

你可能感興趣

遠東銀前三季 獲利創高

2024/11/23 03:00

上海銀股息配發率估60% 前十月EPS 2.23元

2024/11/23 03:00

台股雙作帳行情啟動

2024/11/23 03:00

台股破底翻 短線轉多 激勵指數大漲348點

2024/11/23 03:00

輝達供應鏈四強 花旗按讚 給予「買進」評級

2024/11/23 03:00