爲CoinFLEX化債而生、三箭資本Su Zhu主導:OPNX未來吉兇參半?

DeMan

個人專欄

剛剛

DeMan

個人專欄

剛剛

OPNX,前身爲GTX,是由三箭資本的創始人Su Zhu、Kyle Davies和CoinFLEX的聯合創始人Mark Lamb共同推出的一家新型交易所,其核心創新在於支持破產債權的Token化。通過這種方式,OPNX旨在簡化理賠流程,爲破產債權的交易創造一個公共市場,同時也促進了被困資本的釋放。

盡管起初遭遇挑战,如2022年CoinFLEX暫停提款導致Flex代幣暴跌,OPNX仍然在市場中找到了自己的立足點。2023年初,隨着GTX的融資消息,Flex代幣迎來了復蘇,價格一度上漲至2.8美元。然而,在OPNX 2023年4月初正式上线時,業務數據並不理想,首日僅有兩筆交易,並且Flex代幣價格大跌。

2023年6月,隨着OX的上线和FLEX的協同效應,OPNX开始逐漸回暖,並在市場中逐漸佔據一席之地。6月以來,其交易量和市值都有顯著增長,總市值在去年6月已達近7億美元,超過多個知名交易所。

總體來看,OPNX的崛起展現了加密市場的動態變化和創新的重要性。盡管面臨起步階段的挑战,OPNX憑借其獨特的業務模式,在加密貨幣交易領域逐漸確立了自己的地位。下文大致介紹一下這個項目及其玩法。

背負着CoinFLEX的遺留問題,OPNX出師不利又坎坷不斷

OPNX,在加密貨幣市場中,經歷了一系列的挑战和應對措施。起初作爲GTX的一部分,後來更名爲OPNX,這個平台旨在創新加密貨幣交易方式,但其歷程並非一帆風順。因爲這家交易所有CoinFLEX的基因,後者的衆多歷史遺留問題也被OPNX無奈接盤,所以其發展歷程注定坎坷不斷。

CoinFLEX的流動性危機和隨後的賠償計劃標志着行業的一次重要轉折,特別是rvUSD的發行,雖然旨在緩解危機,但其在市場上的表現並未達到預期,截至2022年8月,rvUSD在OPNX上的顯示價格僅爲0.15美元,且沒有任何成交量,這明顯給OPNX項目拖了後腿。

CoinFLEX的重組計劃得到了債權人的廣泛支持,這表明了市場對CoinFLEX未來的一定程度上的信心。重組後,債權人獲得了公司65%的股份,CoinFLEX團隊被分配15%的股份。

出售股份之後,CoinFLEX團隊有了喘息之機,便开始投資2023年,1 月 16 日Su Zhu 和 Kyle Davies 聯合 CoinFLEX計劃爲新的加密貨幣交易所GTX(也就是OPNX)融資2500萬美元,但是OPNX在市場上的表現與預期有所差異。2023年4月,OPNX正式上线時,首日僅完成了兩筆交易,總交易量僅1.26美元。

爲此,OPNX推出的做市商計劃旨在提高市場活躍度,但在投資者關系方面面臨挑战。2023年4月,OPNX聲稱擁有多家知名機構的投資,但隨後一些機構否認了對OPNX的投資。這可能影響了市場對OPNX的信心。

盡管面臨挑战,OPNX繼續探索新的市場策略。例如,與Heimdall的合作、治理代幣OX的引入、債權交易功能的上线,以及Justice Token的推出。特別是Justice Token,雖被定義爲meme代幣,但展現了OPNX在產品設計上的多樣性。

OPNX推出的oUSD和Launchpad項目,如無抵押信貸市場Raiser和Gameplan,旨在增加用戶參與度和市場影響力。然而,這些項目的市場接受度和成效還有待觀察。

綜合來看,OPNX的發展歷程展現了加密貨幣市場的不確定性和復雜性。從CoinFLEX的危機到OPNX的推出,再到市場策略的調整,OPNX的歷程體現了在動態市場環境中的挑战和應對策略。盡管其未來發展仍有不確定性,OPNX的努力在爲加密貨幣行業的發展提供了新的視角和參考。

OPNX雖然漏洞不斷,但不妨礙投資者讀懂其通證經濟模型

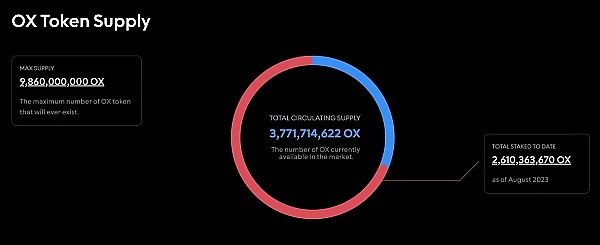

在探究OPNX平台的運作和影響力時,其平台代幣$OX扮演着關鍵角色。$OX的供應量和效用機制對理解平台的運作至關重要。

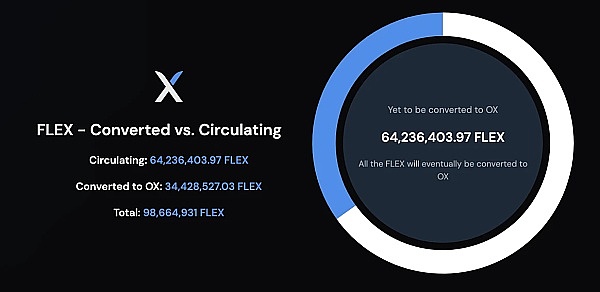

$OX的總供應量與$FLEX緊密相關,通過以下公式確定:

總供應量 = ($FLEX 總供應量 - 已銷毀的$FLEX數量)* 100。以目前數據爲例,9.86億$OX的供應量是基於1億$FLEX減去約140萬$FLEX的銷毀量,再乘以100計算得出。

這種計算方式直接將$OX的供應量與$FLEX的市場表現掛鉤。下面具體介紹一下$OX的機制。

1、交易費用返還機制:用戶通過質押$OX可以減免交易費用。當用戶的$OX質押量與其OPNX交易量比例相等或更高時,可享受100%的交易費返還;質押量超過交易量的部分提供50%的交易費返還;所有返還以$OX形式支付。

2、交易費折扣:即使用戶未質押$OX,他們依然能享受最高50%的交易費折扣。

3、額外獎勵和激勵:質押$OX還能獲得OPNX Launchpad和Justice Tokens的空投獎勵;$OX還可以作爲期貨交易的抵押品,降低與實物資產代幣化相關的費用。

4、$FLEX與$OX的轉換機制:$FLEX可以以1:100的比例轉換爲$OX。若在轉換時選擇鎖倉三個月,用戶可享受1:125的優惠兌換比例,直至2023年8月28日。目前約35%的$FLEX已轉換爲$OX。由於這是單向兌換機制,理論上FLEX與OX的價格比應爲100:1。當FLEX價格低於此比例時,兌換成OX成爲一種調節機制,有助於穩定價格。相反,當FLEX價格高於此比例時,由於無法將OX兌換回FLEX,因而限制了套利空間。

總體來看,$OX代幣在OPNX平台上的設計不僅影響着交易者的行爲,也對平台的流動性和市場定位產生重大影響。通過這些機制,OPNX試圖創造一個互惠的生態系統,旨在促進交易活動,同時維持代幣之間的價值平衡。

盡管OPNX前途難料,但是其創新玩法可爲行業提供有價值的參考

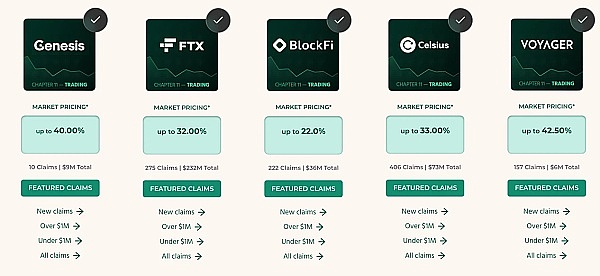

OPNX的發展之路反映出在加密貨幣領域,理想與現實之間的巨大落差。作爲一個在理論上頗具創新的平台,其在債權交易領域的完整性和全面性無疑是市場上的一個亮點。然而,當這些理念與市場的實際需求和反應相遇時,OPNX面臨了諸多挑战。

代幣化債權的低交易量和對重大舉措如FTX債權的冷響應揭示了一個更深層次的問題:市場對此類創新的接受程度有限。這不僅僅是一個關於流動性或市場認知的問題,而是更廣泛地涉及到投資者信心和市場成熟度。此外,雖然OPNX努力通過頻繁的新功能推出和正面消息來激勵市場,但其launchpad項目的質量問題及市場的批評性反饋,進一步凸顯了其在產品开發和市場定位上的挑战。

伴隨着這些實際運營的困境,OX代幣的高溢價則映射出市場對OPNX未來潛力的一種樂觀預期。這種預期雖有其正面意義,但也可能帶來風險,特別是在當前的市場環境下,任何未能實現的期望都可能導致對其價值的重新評估。

OPNX作爲一個加密貨幣交易平台,其面臨的挑战是多方面的,包括市場接受度、產品質量、以及估值的合理性。在未來,OPNX如何應對這些挑战,調整其策略以更好地適應市場,將是關鍵。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:爲CoinFLEX化債而生、三箭資本Su Zhu主導:OPNX未來吉兇參半?

地址:https://www.torrentbusiness.com/article/87434.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59