爲什么說Coinbase作爲ETF托管機構正引發集中風險?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Yueqi Yang,Olga Kharif,Bloomberg;編譯:松雪,金色財經

Coinbase爲ETF發行人提供托管、交易、融資;

安排構成集中風險,可能會加強審查。

美國現貨比特幣 ETF 的首次亮相將 Coinbase Global Inc. 推向了迄今爲止加密貨幣最大主流時刻的中心。 然而,看似令人羨慕的行業地位也給公司及其合作夥伴帶來了巨大的風險。

在美國證券交易委員會最終批准了包括貝萊德(BlackRock Inc.)和富蘭克林鄧普頓(Franklin Templeton)等重量級公司在內的近十幾家投資公司的申請後,第一批直接投資比特幣的交易所交易基金於上周开始交易。 這些產品是經過多年的行業推動而推出的,被譽爲一項關鍵的發展,將推動世界上最大的加密貨幣得到更廣泛的採用。

這些 ETF 發行人中的大多數將依靠 Coinbase 來以某種方式運行其資金,而數字資產交易所將爲貝萊德和其他公司提供托管、交易和貸款服務。

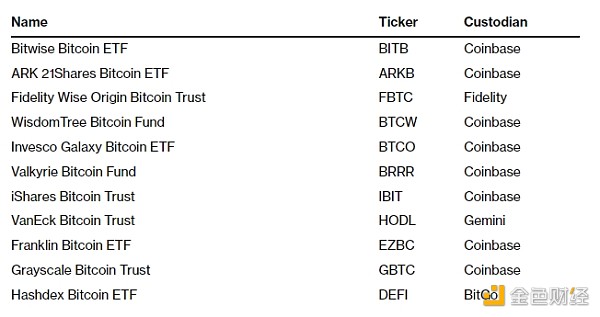

Coinbase 的主導地位

大多數比特幣 ETF 發行人選擇 Coinbase 作爲加密貨幣托管機構

資料來源:彭博新聞、彭博資訊、美國證券交易委員會

然而,盡管 Coinbase 將從比特幣進軍傳統市場中獲益,但這些安排凸顯了一些人認爲潛在危險的風險集中。 與此同時,大量對比特幣投資工具提供折扣費用的基金的出現,對 Coinbase 核心交易平台的收入構成了單獨的威脅。

區塊鏈安全公司 Halborn 首席運營官 David Schwed 表示:“根據設計,我們的金融市場基礎設施被劃分爲不同的角色。” “當你有一個實體負責整個貿易生命周期時,我認爲這會引起擔憂。”

Coinbase 的多重角色是 SEC 本身的一個主要擔憂,在 6 月份指控該公司運營未注冊的交易所、經紀自營商和票據交換所後,SEC 卷入了一場與該公司的法律訴訟,該交易所被認爲是在交易證券。 Coinbase 對這些指控提出異議,聲稱 SEC 越界了。

SEC 主席加裏·根斯勒 (Gary Gensler) 明確指出,該機構並不認可這些基金的任何安排,也不“批准或認可加密貨幣交易平台或中介機構,這些平台或中介機構在很大程度上是不合規的”。

Coinbase 已經是全球最大的加密貨幣托管商,也是比特幣 ETF 中最受歡迎的托管提供商選擇。 但根據其風險披露,發行人也指出該公司可能不得不限制或削減其提供的某些服務。

ETF 咨詢公司 Dabner Capital Partners 的負責人戴夫·阿布納 (Dave Abner) 表示:“由於有如此多的公司使用 Coinbase 作爲加密貨幣托管機構,肯定存在集中風險。” “這對投資者來說似乎是不必要的風險,而且令我驚訝的是,發行人不需要多托管機構設置,只是爲了防止出現不可預見的問題。 ”

Coinbase 首席財務官阿萊西亞·哈斯 (Alesia Haas) 表示,該公司“努力避免利益衝突”,傳統證券的市場結構可能不適合加密貨幣。 一位發言人補充說,Coinbase 的托管業務“在我們與 SEC 的案件中不存在問題”。

Coinbase 目前是貝萊德唯一的交易代理商,貝萊德將通過 Coinbase Prime 爲其 ETF 买賣比特幣。 其貸款業務雖然只佔該組織的一小部分,但卻是比特幣 ETF 機器中的另一個關鍵齒輪。 貝萊德等發行人可以從 Coinbase 借用比特幣或現金進行短期交易。

但 Coinbase 的融資能力(來自公司自身的資產負債表)可能會給此類交易帶來瓶頸。 可以肯定的是,即使無法融資,貝萊德至少有多種方式來管理交易。

Coinbase 機構負責人 Brett Tejpaul 表示,Coinbase 在托管、交易和融資方面提供捆綁服務,以提供無縫流程。 他補充說,使用不同提供商的客戶最終可能會帶來更多風險。

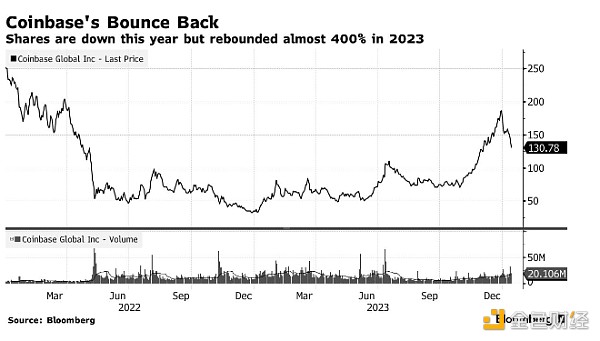

根據瑞穗最近的一份報告,雖然 Coinbase 的股價去年隨着比特幣的飆升而上漲了近 400%,但新的 ETF 可能只會爲該公司的收入增加 5% 到 10%。 分析師估計,ETF 可能只會增加 2500 萬至 3000 萬美元的托管費,以及平台上最多 2.1 億美元的增量比特幣交易收入。 與 Coinbase 截至 9 月 30 日的 9 個月 21.5 億美元的總收入相比,這只是九牛一毛。

一些現有客戶可能會开始通過 ETF 而不是在 Coinbase 上購买比特幣——後者收取更高的交易費用。 瑞穗高級金融科技分析師 Dan Dolev 表示,即使他們不這樣做,低 ETF 資產管理費用也可能會推動整個領域的費用壓縮,包括 Coinbase。

Coinbase 的 Haas 表示,她預計比特幣 ETF 到來後不會立即面臨交易費用壓力,盡管從長遠來看,該公司可能面臨費用壓縮。 Coinbase 機構產品主管 Greg Tusar 表示:“我們相信現貨 ETF 將成爲加密貨幣市場和 Coinbase 的補充。”

托管費遠低於交易費,並且隨着該業務競爭的加劇,托管費可能還會進一步下降。 Coinbase 之外還有其他選擇:富達投資 (Fidelity Investments) 正在利用其數字資產部門來保證其 ETF 的比特幣安全。 由 Cameron 和 Tyler Winklevoss 共同創立的加密貨幣交易所 Gemini 也在尋求發揮作用,並已獲得 VanEck Bitcoin Trust 作爲客戶。

對某些人來說,作爲一家上市公司,Coinbase 比其他許多公司受到更多審查這一事實可以說是一個優勢——從長遠來看,這可能會吸引更多業務。 Bitwise 首席投資官 Matt Hougan 表示,他的公司選擇 Coinbase 進行托管是因爲該公司是“最大、最成熟的”。

杜克大學金融學教授坎貝爾·哈維 (Campbell Harvey) 表示:“他們希望客戶在 Coinbase 上進行交易就像在納斯達克一樣舒適且自信。”

目前,Coinbase 正在享受勝利的時刻。 隨着比特幣 ETF 於周四首次亮相,該公司位於曼哈頓西側哈德遜庭院的時尚紐約辦公室氣氛活躍。 “我們都沒有睡覺,”Coinbase 首席運營官 Emilie Choi 說。 “我們太興奮了。”

隨着時間的推移,ETF 可能會多元化,使用多個托管人,因爲它們希望減少對單一公司的依賴——即使它們沒有被命令這樣做。 哈斯已爲這種可能做好了准備。 雖然 Coinbase 一直是她所說的衆多其他交易所交易產品和受監管基金的值得信賴的選擇,但她承認,隨着資產的增長,發行人可能會選擇二級托管人來實現“冗余和多元化”。 她指出,傳統金融市場的 ETF 發行人通常擁有多個托管人,盡管她預計 Coinbase 將保留很大一部分資產。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:爲什么說Coinbase作爲ETF托管機構正引發集中風險?

地址:https://www.torrentbusiness.com/article/86982.html

標籤:ETF

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59