2024年加密市場展望:ETF爲其他數字資產提供助力

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Todd Groth, CFA,CoinDesk;編譯:松雪,金色財經

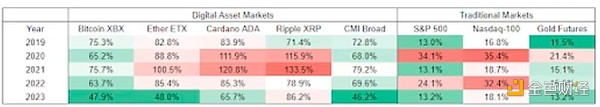

回顧過去,毫無疑問,2023年是新興資產類別的過渡之年。在2022年,前一個市場周期的定位、槓杆和投機性過度被清除,爲2023年下一個周期的开啓創造了條件。市場在協議和項目之間增加了更多互操作性,建設者和市場參與者致力於爲受監管的機構投資者提供更大實際效用。

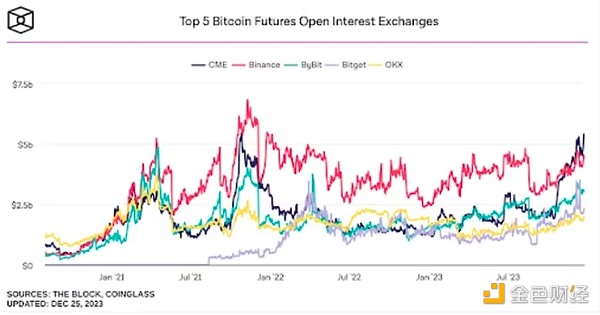

FTX 和 Binance 等曾經著名的加密貨幣交易所的領導地位發生了變化,Coinbase、Bullish(現爲 CoinDesk 的所有者)和 EDX 等更受監管的參與者引領着市場。 與此同時,像芝商所這樣的傳統期貨交易所的比特幣和以太坊相關期貨合約的交易量不斷增長(見下圖),目前其比特幣期貨未平倉合約數量超過了幣安。

(The Block, CoinGlass)

我們還見證了美國再次努力上市現貨 ETF,貝萊德 (Blackrock) 在 6 月份向美國證券交易委員會 (SEC) 提出申請,令市場感到驚訝。 這種令人鼓舞的發展有助於支持比特幣作爲實物資產的需求,以及對充滿法定流動性和支持性刺激的金融體系的貨幣貶值對衝的需求,從而強化了數字資產更廣泛採用的說法。

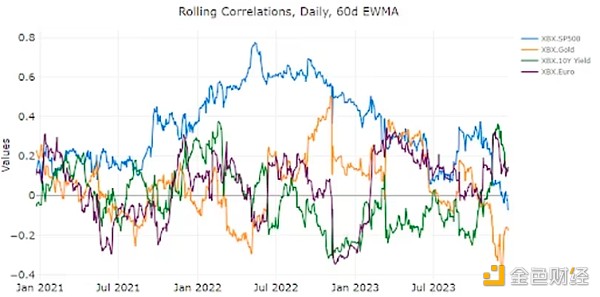

(CoinDesk Indices)

2023 年也是數字資產宏觀經濟相關性降低的時期之一。 加密貨幣被允許成爲加密貨幣,並且在這一年中基本上與美國股市和黃金脫鉤,盡管實現的波動性水平低於前幾年。 令人驚訝的是,以太坊在 2023 年實現了與比特幣幾乎相同的波動水平,打破了普遍高出約 20% 的歷史常態,比特幣的波動性下降到類似於個股波動的水平,並且更符合傳統資產類別。

(CoinDesk Indices)

總的來說,這些發展標志着加密貨幣市場的成熟以及向制度環境的持續過渡。 生態系統向更傳統、更受監管的市場參與者的轉變和擴大預計將成爲下一個市場周期的核心。

2024展望

我們預計2024年將進一步推動加密市場朝着機構投資者的成熟方向發展。這種機構化正逢比特幣和以太坊表現強勁的時期,即使在美國加息周期的最後階段和短期宏觀風險因素脫鉤的情況下,它們仍然表現出色,這表明它們越來越被視爲類似於黃金和石油的獨特實際資產。我們預計這些特性將推動對比特幣和以太坊作爲流動性和傳統債券替代品來分散投資者的需求,並幫助資產配置者通過一種新穎的價格升值方式,爲他們的傳統股債投資組合注入新活力。

我們預計2024年第一季度將推出一只現貨比特幣ETF。盡管這是一個共識觀點,但我們認爲在中長期內,批准不太可能成爲經典的“买傳聞,賣消息”事件,因爲它通過熟悉和受監管的交易所交易產品爲該資產類別引入了一條重要的新資本渠道。

任何懷疑這些資產在更傳統、受監管的包裝中被壓抑的需求的人都應該關注 Coinbase 和 MicroStrategy 股票在 2023 年的表現,這兩個股票在此期間的表現均是比特幣表現的兩倍多(見下圖)。

(CoinDesk Indices, Yahoo Finance)

這些新推出的 ETF 將使注冊投資顧問 (RIA)、養老基金和對衝基金等更廣泛的投資者更容易獲得該資產類別的投資,並允許投資銀行在此基礎上構建新產品 ETF 工具。

我們相信,這些 ETF 的流入將爲尚未完全升值的市場提供長期推動力。 目前 RIA 管理的資產管理規模到 2022 年預計將徘徊在 128 萬億美元左右(來源:投資顧問協會 2022 年展望),並假設通過現貨 ETF 產品將 1-2% 的投資組合配置到數字資產,這可能會帶來額外的 1 2.5萬億新資本進入加密生態系統。 然而,值得注意的是,通過 ETF 流入市場的潛在資本將僅限於比特幣和以太坊,這可能會進一步將它們與較小的數字資產(即“山寨幣”)區分开來。 話雖這么說,我們確實相信這兩個巨型代幣的升值將在更廣泛的生態系統中分配到更小的協議中,因爲它們是加密原生投資者的主要價值存儲。

如果美國經濟因加速加息周期的滯後效應而在2024年下半年進入衰退並相應降息,我們預計數字資產將廣泛受益於預期和預期的刺激措施。 在經歷了 2024 年減半之後,比特幣的數字稀缺性在聯邦赤字和支出進一步增加的環境中將越來越有吸引力。 以太坊合並後的代幣經濟也變得越來越通縮,進一步增強了以太坊在這種潛在情況下的吸引力。

在這種宏觀經濟背景下,我們預計智能合約平台、去中心化金融(DeFi)和計算代幣行業將在 2024 年表現最佳,因爲這三個行業在相互作用時都受益於鏈上活動的增加:

智能合約平台活動需要使用其原生代幣進行區塊鏈交易;

DeFi 代幣受益於交易量和借貸交易費用;

計算領域內的價格預言機代幣(例如 Chainlink)在整個區塊鏈生態系統中提供所需的價格數據源以促進交易。

計算領域還包含專注於去中心化計算和人工智能主題的協議和項目,這些協議和項目得到了人工智能驅動的 ChatGPT 的進一步支持,這使得該領域在 2023 年表現優於所有其他領域,我們應該期望這將成爲行業持續的支柱。

雖然經濟衰退和降息情景可能是對數字資產有利的宏觀經濟環境,但它會受到流動性低和去槓杆化時期的影響。 因此,我們認爲 2024 年頭寸規模和投資組合構建將比預測市場方向更爲重要,並建議我們的讀者在考慮整個資產類別的配置決策時使用 CoinDesk 的比特幣和以太趨勢指標(分別爲 BTI 和 ETI)。

投資者在投資數字資產時還應考慮自己的風險承受能力和時間投入。 對於那些尋求更多被動敞口的人來說,比特幣和以太坊等主要代幣,在其預期和受監管的 ETF產品中,對於許多尋求獲得資產類別貝塔敞口的人來說可能是更安全的選擇。 通過質押,可以在以太坊頭寸之上產生額外的收益,我們的綜合以太質押率(CESR)提供了年化質押率和基准質押指數。

對於那些尋求被動投資具有更大增長潛力的較小代幣和協議的人來說,我們建議廣泛多元化的指數,對比特幣和以太坊風險敞口進行限制,以管理特殊代幣風險,同時向山寨幣傾斜,山寨幣往往會從中期到後期受益。

總而言之,我們已經走出了加密貨幣的冬天,生態系統比上一個周期更強大,並且有更多支持性和更廣泛的敘述。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:2024年加密市場展望:ETF爲其他數字資產提供助力

地址:https://www.torrentbusiness.com/article/84248.html

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59