自從美國聯準會2022年大幅升息以來,美國債券的投資價值浮現,統計今年(2023)以來所有ETF,流入金額接近9千億元,光是債券ETF流入接近6千億水準,相當於七成左右的資金都在買債券。大家應該都知道,今年以來陳老師持續進場加碼債券ETF,例如買進200張群益投資級電信債(00722B),帳面上已經賺進15%了,我會繼續抱著領股利,等待2024年聯準會的降息循環。

12月初剛掛牌上市的群益ESG投等債20+(00937B),可以說是非常火熱的產品,上市首日就將申購額度用罄,不得已只好暫停申購,由於股價表現亮眼,連續三天早盤衝上成交量第一。00937B追蹤指數今年以來上漲15%,優於一般投資等級債。如果美國2024年開始降息,依照2019年降息循環經驗,後續報酬率有望達30%以上。

但是因為00937B申購額度用罄,投信暫時無法發出新單位,加上投資人踴躍買進,從掛牌後幾乎天天都溢價。我在粉絲團都有提醒大家,當ETF溢價幅度過高就是買貴,這時候買進的風險相對偏高,要注意將來股價會跌回淨值。

為了讓溢價能夠恢復正常水準,讓想參與的投資人可以比較安心的進場,群益投信公告,原先申請追募的195億額度已經下來,這有助於讓市價收斂向淨值靠攏,投資人就不會買貴了。所以老師建議大家,如果真心看好00937B的未來成長空間,可以觀察當溢價處於1%以內,就是合理的區間。

不過我有點好奇,為什麼這一檔00937B(群益ESG投等債20+),會這樣火熱?投資人就算大幅溢價都要進場?統計一下,00937B已經創下台灣債券ETF史上3大紀錄:

1.三天募集金額逾150億元,IPO規模最高。

2.首日掛牌一小時額度就已經用完,立即申請追加額度。

3.受到投資人歡迎,掛牌2週後,股東人數突破7萬人。

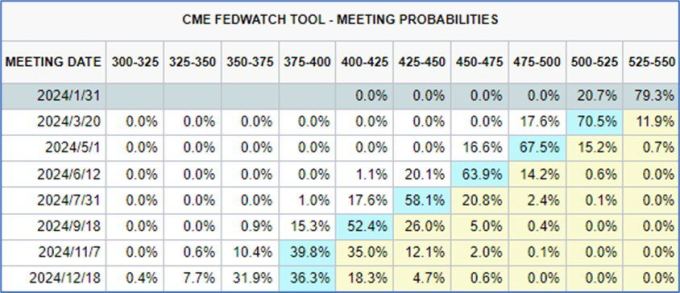

現在投資人買進債券ETF,除了領息之外更想要賺進將來的資本利得,所以要關心美國的利率政策,Fed在2023年12月連3次暫停升息,等於宣示升息周期已經結束。12月FOMC會議點陣圖顯示,2024年降息次數從2碼增加至3碼,且參考芝加哥商品交易所的Fed Watch觀測工具,顯示最快於2024年3月將為首次降息起點,而且市場預期累計降息達6碼,預估基準利率區間降至3.75%~4%。不少投資人看準了時機,紛紛想要提早卡位,因此當00937B掛牌上市,市場買氣便蜂擁而至。

幫大家整理一下,00937B具備三大特色:

1.投資穩:ESG投資等級債又產業分散2.殖利率高

3.配息穩:月配息又有收益平準金,各項特色符合投資人喜愛的要素

00937B是首檔月配息跨產業投資級債ETF,發行價格僅15元,一張只要1.5萬價位非常親民。

然而隨著美國暫停升息,目前股價已經上漲到了16.17元(12/26收盤價),但是如果看好2024年降息行情的話,目前債券ETF的價格還是處於相對的低點。00937B是20年期以上,降息時資本利得空間也比較大;ESG嚴選企業+產業上限10%,投資更安心;此外,篩選票面利率大於4.5%的債券,也有助於維持較高的殖利率。難怪投資人連溢價也要買。

00937B是月配息,2024年2月就要進行首次除息了,由於「有收益平準金」機制,所以不怕股利被稀釋,想要每月穩定領息的投資人可以多多關注,將來公告配息金額時我也會分享。不過還是要提醒投資人,如果溢價太高時就先不要買進喔。

◎本文內容已獲 不敗教主-陳重銘 授權,原文出處於此;未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:00937B市價向淨值靠…投資人不再買貴! 專家:資本利得空間大難怪溢價也瘋搶

地址:https://www.torrentbusiness.com/article/83213.html

你可能感興趣

國巨違反重訊規定 證交所開罰5萬元

2024/11/21 19:06

佶優加速AI布局 AI伺服器機櫃及算力服務同軌並進

2024/11/21 18:59

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03