Fed再次暫停升息並釋放出降息訊號,對債券投資人來說是一大利多。除了賺取降息後的價差外,對存債族來說,選擇投資等級債的好處是殖利率比公債更高,在等待降息的過程中,還有不錯的債息可以領,也特別適合年長、需要穩定現金流的長輩。

所以我已經幫老媽買了100張00725B。其實我是做無本生意喔,我拿媽媽的台積電作抵押,借錢買的,打算持續放到明年等美國降息,在這個過程中我可以領到不錯的配息,等到真的降息時又有資本利得的空間,算是一舉兩得。

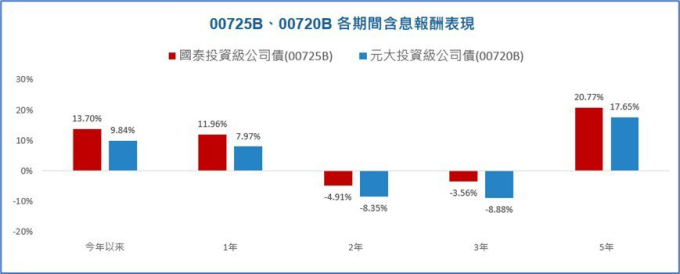

為什麼我選的是00725B?因為經過統計可以看出來,00725B在眾多的投等債ETF裡面,算是低調又績優的一檔。目前看來,它問鼎「2023年投等債ETF三冠王」的機會非常濃。首先是在報酬率表現上,下圖統計國內BBB級投資等級債ETF之表現,國泰投資級公司債(00725B)不論是2023年以來,或是1年的報酬率都位居榜首,先拿下雙冠王頭銜。

至於殖利率方面,今年來債券ETF廣受喜愛,卻常有股利被稀釋的情形。但幸好00725B已納入收益平準金,今年底開始股利不會被稀釋。我們同樣以剛納入平準金–00725B的兄弟檔00687B做觀察,它剛完成除息配發0.35元,年化配息率超過7%,而00725B投資在公司債,原則上配息率應該高於美國公債,加上00725B還可以增配資本利得,也就是加碼喔,所以00725B的配息很有機會也來到年化7%,也就是一張配0.6元以上的水準,再挑戰投等債配息王。因此00725B下周的配息金公告,大家可開始密切關注或佈局。

而為什麼會說00725B「低調」?主要我也查了資料,在BBB投資等級債中,00720B(元大投資級公司債)是規模最大的,今年突破千億規模,但不論是1年、2年、3年、5年或是今年以來,00725B的報酬率通通都贏過00720B喔!再來我也幫大家查了兩檔ETF的指數到期殖利率,00725B 是5.64%,00720B是5.47%,一樣是00725B領先。這就是我為何幫老媽買00725B?因為報酬率比它好多了。

ETF就是追蹤指數,指數會決定ETF的報酬率,所以不要光是挑選規模大的,更應該選擇指數較優的。從00725B的績效表現,可以看出指數是略勝一籌,建議投資人可以好好做功課,選擇指數較優的ETF來獲得更好的報酬,一但選錯了也要馬上更換。

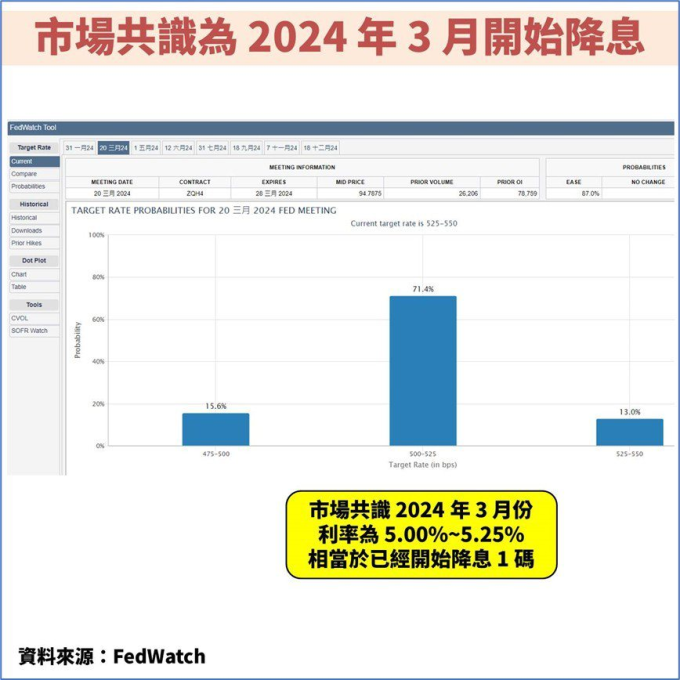

回到大方向上,2023年12月FOMC會議態度明顯轉鴿,受惠核心通膨降溫再次停止升息。在貨幣政策方面,主席表示現在利率可能已經達到峰值,且官員們已經開始討論降息議題,這是聯準會首次公開承認即將準備降息的訊號,也是市場認為態度明顯轉鴿的關鍵原因。

降息會引導債券價格上漲,對債券投資人有利,鮑爾釋出利率可能已經達到峰值的訊息,且根據12月的點陣圖顯示,聯準會全員同意明年不升息,且利率中位數也從5.1%降至4.6%,明年預計降息幅度由2碼擴大為3碼。根據 FedWatch 顯示,市場認為2024年3月就會開始降息。預期降息次數提高到6次,這也表示在降息前,債券投資的最後機會已經到來。

今天的主角00725B它的殖利率比美國公債高,適合當作「存債」標的、安穩領息,不過要在這邊提醒一下,最好是閒錢投資,如果你真的借錢投資,也請優先買進安穩有配息的ETF,00725B是分散到一籃子的投資等級債券,變壁紙的機率等於零,而且較高的股利在負擔完借款利息後也還有剩,也可以創造出一點現金流,當然我主要的目標還有資本利得。從報酬率、殖利率、平準金、資本利得…等面向討論,00725B明顯較優,有買00720B的投資人不妨注意一下。

◎本文內容已獲 不敗教主-陳重銘 授權,原文出處於此;未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:這檔「債券ETF」同產品績效最佳卻超低調! 專家買進百張:殖利率比美國公債高

地址:https://www.torrentbusiness.com/article/83027.html

你可能感興趣

國巨違反重訊規定 證交所開罰5萬元

2024/11/21 19:06

佶優加速AI布局 AI伺服器機櫃及算力服務同軌並進

2024/11/21 18:59

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03