高股息黑馬00915,今年以來報酬高達52%,跟00713一樣,都是訴求高股息+低波動,績效上反而還贏00713,除息和配息都是同一月配,可以取代00713搭配0056+00878成為最新的黃金組合嗎?

00915在去年的8月上市,當時剛好在空頭年最慘的時間點上市,但也是最好的買入時間點,一買入就等於直接進入右側交易,成分股數不多,只有30檔,00713反而較多有50檔,且也是老字號的ETF,2017年就上市,足足有6年多。換股頻率都一樣,兩檔每年都2次,都在6月和12月,經理費和保管費也一樣,RR4的風險等級也相同。

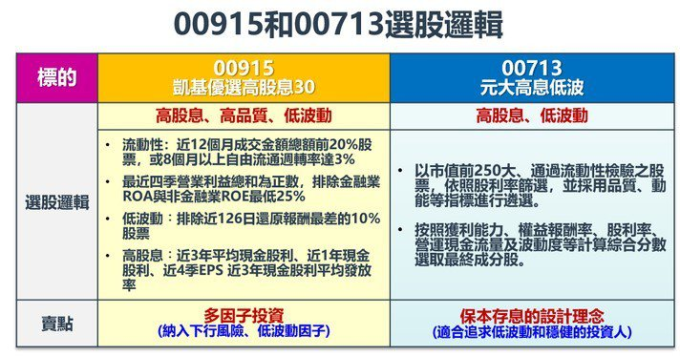

在選股邏輯方面,00915的賣點是因子投資,具備了2高一低,高股息、高品質和低波動,選股池來自於上市上櫃市值排名前300檔的股票,成交量佔總額的前20%或前80%,周轉率達3%、獲利要求近一年營業利益必須為正,品質上排除金融業ROA與非金融業ROE最低25%的股票,再從126日還原報酬的計算數據中,排除表現最差的10%。

在高息率方面也有要求,包含最近3年平均現金股利、最近1年現金股利;每股盈餘總和×最近3年現金股利平均發放率。

00713賣點就是主打保本存息的設計理念,適合追求低波動和穩健的投資人,主要是以市值前250大,通過流動性檢驗的股票,依照股利率篩選,並採用品質、動能等指標進行篩選,按照獲利能力、權益報酬率、股利率、營運現金流量及波動度等,計算綜合分數後選取最終成分股。

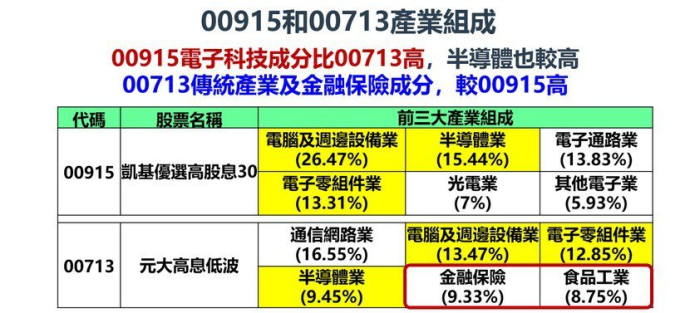

在產業組成方面,兩檔都是以電子科技類股為主,00915的科技成分較00913多,半導體的佔比也較高。00713在傳統產業以及金融保險成分較多,00915相對較低。

00915和00713有什麼共同點呢?我整理出了3點:

這兩檔都不是被動式參與市場,都屬於主動式投資

市場上以息收為訴求的高股息ETF是屬於策略型ETF,不同於追蹤整體市場的大盤型ETF,而是獨立將高股息的個股獨立挑選出來組合在一起,雖然同樣有追蹤指數,但其實涉及了主動選股。

在產業組成上都偏重電子科技類股

台灣科技產業發展迅速,即使是台股前四大高股息ETF中的0056、00878、00929和00919,產業組成都是以電子科技類為主,00713和00915當然也不例外。00713雖然納進了不少金融保險和傳產成分,頂多只佔2成。

選股邏輯都採用高息+低波動的因子策略

00915在設計上,主要是透過獲利、品質、下行風險指標篩選,並搭配波動與股息指標排序00713是以流動性、股利率、營運、股利品質、波動等因素進行篩選兩檔都採用多因子投資,也設計了低波動策略。

總結來說,高股息黑馬00915,即使9月配出年化超過13%的高息,短暫讓買盤大幅成長,但規模的增加程度也就停留在那時,討論度仍然很低,鮮少被注意。

00713和00915在選股上有考慮低波動的特性,也讓它在面臨系統性風險時,有較好的抗跌能力。因為除息配息都在同樣月份,若要說誰可以取代誰,倒不如將這兩檔歸在「高息低波」同屬性的配息池裡頭,在資產布局的位置上較適切些。

◎本文內容已獲 棒棒的理財失控週記 授權,原文出處於此;未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:00713好貴…00915同是「高息低波」能取代? 他分析:有三個共同點

地址:https://www.torrentbusiness.com/article/82118.html

你可能感興趣

今年股息50幾萬…自動申請降薪! 存股哥:我很喜歡這種「工作不上班」的日子

2024/11/23 13:40

一周熱門零股/鴻海、鴻準躋身前十強

2024/11/23 06:00

遠東銀前三季 獲利創高

2024/11/23 03:00

上海銀股息配發率估60% 前十月EPS 2.23元

2024/11/23 03:00

台股雙作帳行情啟動

2024/11/23 03:00