【文.玩股講客人】

回到理性面來看,2022年、2023年都上漲的權值股,唯一一檔也只有台達電,那麼2024年要找最不會下跌的,這是不是就會成為首選?

2023年來到年末,大盤又來到萬七,2022年睽違已久的萬八其實並不遠,又到了盤點年度績效的時候,今年漲最兇的絕對是AI概念股,不用說,就是廣達,甚至讓00878、0056賺到績效爆棚,整個族群也拉擡大盤往上衝。

時間邁入2024年倒數,展望怎麼看?當然是要鑑往知來,萬八有沒有機會?十大權值股當然就要注意,所以接下來我們要關心的可以分成兩個部分,第一個是權值股漲幅對照,知道權值股風向之後,第二個就能評估大盤反彈力道有多少。

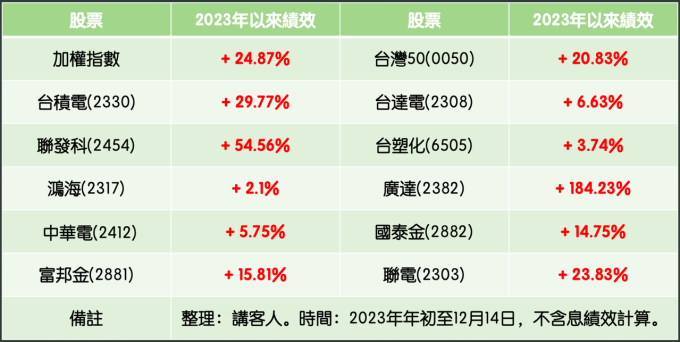

2023年十大權值股漲跌幅回顧

截至目前為止,大盤上漲24.87%,0050則有20.83%的表現,為什麼會差到這麼多?原因就在於AI族群大漲,尤其廣達從十名以外開始衝高,最巔峰曾經排到第五名,而目前則因為下跌而掉到第八名,不過0050成分股調整是落後給大盤的,他們每季第一週才調整,以AI股五月開始大漲來說,六月才會開始買進,但漲到八月已經來到波段高點,結果0050在九月才調整持股加碼,買完之後又遇到AI下跌,當然也會導致績效落後,再來是聯發科反彈力道猛烈,本來在權值股第三名,目前已經拉到第二名,這也取代台積電成為AI之外的市場焦點。這也不是說0050就不好喔,人家也是按照大盤指數配置在買進,如果你要求0050也要跟上大盤速度,那管理費及手續費絕對也會喫掉不少報酬,所以季調整其實已經算可接受了。

再回到十大權值股,漲幅第一的是廣達184.23%,整整翻超過一倍以上,原因大家都很清楚,就是AI龍頭受惠。

而第二名是聯發科上漲54.56%,這主要原因是上遊客戶訂單又冒出來,再來是全球升息力道趨緩,這種IC設計公司當然反彈速度就會更快。第三名則是台積電上漲29.77%,這也同樣受惠半導體行情反彈帶動,雖然基本面還沒轉強,但資金已經流入,以上三家都超過大盤績效,持股人在2023年應該都笑咪咪。

再往下看呢,第四名的聯電上漲23.83%,稍微落後大盤一點點,但這還是比0050表現更好一點,第五名則為富邦金15.81%,壽險金控反彈的第一品牌,也不用太意外,畢竟升息力道趨緩了,再加上金融股族群出現反彈行情,第六名是國泰金,也有14.75%的漲幅。

至於第七名到第十名,分別是台達電6.63%、中華電5.75%、台塑化3.74%、鴻海2.1%,這算是表現比較溫吞的族群,而平常這些股票的股性確實也比較牛一點。台達電很簡單,就是全球電源供應器及電動車商機走弱,雖然有AI概念在裡面,但實際上影響並不多,而中華電就是要崩盤才會漲,這是崩盤避險資產股,大盤都上漲這麼多,當然漲幅也不會太高。台塑化則是油價拉回,另鴻海遇到中國利空事件後,殺了不少,但也慢慢反彈回到年初水準。

整體而言,前十大權值股可切成三部分:

1.漲幅超越大盤及0050的族群,就是半導體、AI兩種。

2.上漲維持雙位數反彈則是壽險雙雄。

3.落後大盤則是牛皮股,沒什麼意外。

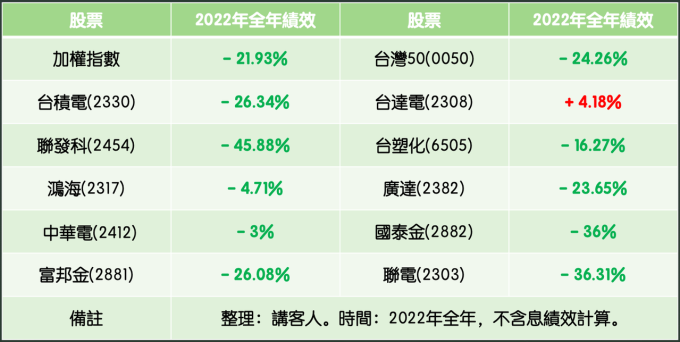

只看2022年有失公允,所以如果回顧2022年就會更貼近實況,結果同樣十檔權值股一字排開,其實都是一片綠,加權指數下跌21.93%,0050下跌24.26%,以技術性崩盤標準來看,2022年真的殺很慘,符合崩盤的要件。

再回頭看前面十檔股票,殺最慘的就是聯發科45.88%,再來是聯電36.31%、國泰金36%、台積電26.34%、富邦金26.08%,這邊屬於半導體及壽險金控兩大族群,都是升息最大受害者。

接著是廣達也下殺23.65%,這一年還沒有AI題材,主因是全球電腦需求下降,導致庫存問題,才跌這麼慘。另外台塑化下殺16.27%,也是因應油價及需求問題,導致營運衰退,才下跌這麼多。

至於跌幅比較小的則是鴻海4.71%、中華電3%,說好的抗跌性,這時候就發揮得淋漓盡致,不過誇張的是,台達電居然異軍突起,十檔只有他上漲4.18%。

展望2024投資策略及萬八時間點?

以FED宣布可能在2024年降息的情況來看,展望最佳的肯定是半導體族群啦,接著是壽險金控反彈,因為他們手上一票債券。

如果利率沒降反升呢?不要覺得不可能,因為通膨雖然已經控制,但還沒回到2%,仍可能死灰復燃,那麼中華電、鴻海、台達電還是放在口袋名單,甚至是對抗盤整或大盤下殺的選項之一。

但如果你覺得劇本沒這麼簡單,就好比2022年底就一直有謠言說要降息,結果2023年走完都還沒,壽險跟半導體又殺了一段,假設會怕的話,台達電挺過這兩年都維持小漲,這至少能贏過通膨吧?因為我沒有還原股息,不然報酬率會更高一些,再來是台達電有不少電動車及中國地區的業績,都出現衰退,這對台達電當然也有一些利多加持。回到理性面來看,2022年、2023年都上漲的權值股,唯一一檔也只有台達電,那麼2024年要找最不會下跌的,這是不是就會成為首選?

整體而言,升息已經到末端,再升也會影響總體經濟及股市,這時候資金就有機會重新流入。再來是第二個問題:何時回到萬八?這應該不用多問了,2024年的機會相當高,尤其是農曆年後的第二季更有機會,畢竟接下來對照2023年低基期,2024年再爛一定也會出現年增,無論是營收或EPS都能成長,而2024年第一季季報會在五月份公布,搞不好四月就提早衝上萬八了,或許拉「積」盤還有可能再現。

只看2022年有失公允,所以如果回顧2022年就會更貼近實況,結果同樣十檔權值股一字排開,其實都是一片綠,加權指數下跌21.93%,0050下跌24.26%,以技術性崩盤標準來看,2022年真的殺很慘,符合崩盤的要件。

再回頭看前面十檔股票,殺最慘的就是聯發科45.88%,再來是聯電36.31%、國泰金36%、台積電26.34%、富邦金26.08%,這邊屬於半導體及壽險金控兩大族群,都是升息最大受害者。

接著是廣達也下殺23.65%,這一年還沒有AI題材,主因是全球電腦需求下降,導致庫存問題,才跌這麼慘。另外台塑化下殺16.27%,也是因應油價及需求問題,導致營運衰退,才下跌這麼多。

至於跌幅比較小的則是鴻海4.71%、中華電3%,說好的抗跌性,這時候就發揮得淋漓盡致,不過誇張的是,台達電居然異軍突起,十檔只有他上漲4.18%。

展望2024投資策略及萬八時間點?

以FED宣布可能在2024年降息的情況來看,展望最佳的肯定是半導體族群啦,接著是壽險金控反彈,因為他們手上一票債券。

如果利率沒降反升呢?不要覺得不可能,因為通膨雖然已經控制,但還沒回到2%,仍可能死灰復燃,那麼中華電、鴻海、台達電還是放在口袋名單,甚至是對抗盤整或大盤下殺的選項之一。

但如果你覺得劇本沒這麼簡單,就好比2022年底就一直有謠言說要降息,結果2023年走完都還沒,壽險跟半導體又殺了一段,假設會怕的話,台達電挺過這兩年都維持小漲,這至少能贏過通膨吧?因為我沒有還原股息,不然報酬率會更高一些,再來是台達電有不少電動車及中國地區的業績,都出現衰退,這對台達電當然也有一些利多加持。回到理性面來看,2022年、2023年都上漲的權值股,唯一一檔也只有台達電,那麼2024年要找最不會下跌的,這是不是就會成為首選?

整體而言,升息已經到末端,再升也會影響總體經濟及股市,這時候資金就有機會重新流入。再來是第二個問題:何時回到萬八?這應該不用多問了,2024年的機會相當高,尤其是農曆年後的第二季更有機會,畢竟接下來對照2023年低基期,2024年再爛一定也會出現年增,無論是營收或EPS都能成長,而2024年第一季季報會在五月份公布,搞不好四月就提早衝上萬八了,或許拉「積」盤還有可能再現。

◎本文獲「玩股網」授權轉載,原文:2024年萬八即將出現?這檔權值股2022年、2023年都上漲!

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:明年壽險金控業送分題?專家:若沒降息還升息…「這三檔」還是放口袋名單

地址:https://www.torrentbusiness.com/article/81720.html

你可能感興趣

今年股息50幾萬…自動申請降薪! 存股哥:我很喜歡這種「工作不上班」的日子

2024/11/23 13:40

一周熱門零股/鴻海、鴻準躋身前十強

2024/11/23 06:00

遠東銀前三季 獲利創高

2024/11/23 03:00

上海銀股息配發率估60% 前十月EPS 2.23元

2024/11/23 03:00

台股雙作帳行情啟動

2024/11/23 03:00