CoinMetrics:從穩定幣的市值和供應看市場流動性的回歸

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Tanay Ved,CoinMetrics研究員;翻譯:金色財經xiaozou

1、前言

穩定幣已成爲不斷發展變化的數字資產生態中的重要支柱。作爲一種穩定的價值儲存手段,穩定幣在波動浪潮中展現出韌性,不僅爲成熟市場,也爲正努力應對高通脹和金融基礎設施准入障礙的新興經濟體提供了穩定性和效用。穩定幣的無國界和全天候性質使其能夠進行無縫順暢的跨境交易和匯款,成爲一種重要的交換媒介。除此之外,穩定幣還是去中心化金融(DeFi)和傳統金融的重要橋梁,支撐着交易和借貸業務,充當着公共區塊鏈活動的晴雨表。

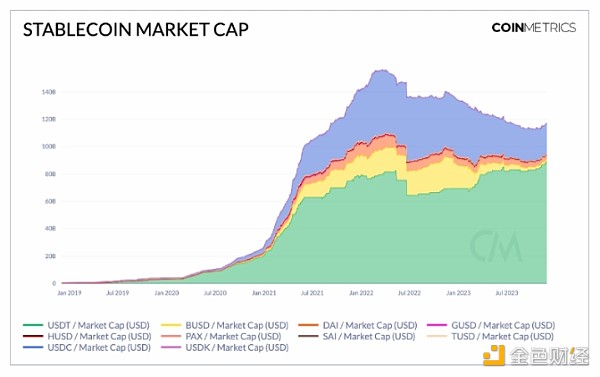

這一獨特的價值主張推動了數字美元市場的崛起,其市值在2022年達到1550億美元的峰值,隨後降至1120億美元,這反映出有各種挑战阻礙增長。然而,隨着最近數字資產估值的上升,穩定幣供應量呈現明顯復蘇,這指向鏈上流動性的潛在復蘇,表明無論是下行市場還是上行市場,對穩定幣都有需求。

本文,我們將仔細研究穩定幣的供應、使用和採用,以及在我們有可能轉向其他市場機制時塑造局面的新興趨勢。

2、市值和供應趨勢

目前,該類資產市值主要由USDT和USDC構成,它們佔總供應量的絕 大部分份額。最近的上行趨勢是由Tether (USDT)在以太坊(410億美元)和Tron(480億美元)網絡上的增長推動的,讓Tether市值達到880億美元的歷史新高,而Circle USDC則穩定在225億美元。盡管法幣抵押型穩定幣佔主導地位,但加密資產(即ETH)和鏈下資產(即公共債券)抵押的穩定幣的增長顯示出了資產類別日益增長的多樣性和適應性。

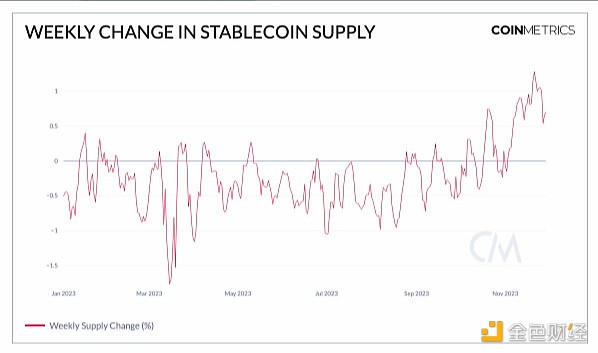

這在下圖中有所反映,該圖顯示了一年來穩定幣供應的周度變化。在2022年6月Luna崩潰和今年3月硅谷銀行(SVB)危機等重大事件之後,我們觀察到穩定幣的總供應量顯著下降,表明市場信心的動搖。然而,自2023年10月以來,穩定幣總供應量呈上升趨勢,標志着向正增長的轉變。這種上升趨勢可以被視爲鏈上流動性改善的領先指標,表明出現了更多可部署資金的環境。

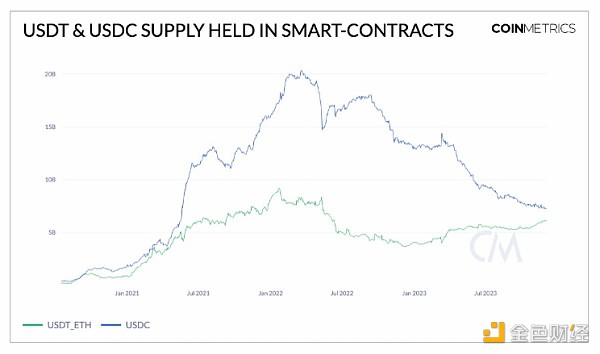

爲了解穩定幣供應的增長走向,對智能合約的供應進行更仔細的研究會告訴我們什么。例如,去中心化金融(DeFi)應用中的熱門資產USDC的很大一部分供應來自智能合約,在2022年3月達到200多億美元的峰值。然而,在過去的一年中,該數字出現了收縮,從3月份的140億美元的高值減半到2023年12月的70億美元。相比之下,主要由外部账戶(EOA)持有的Tether (ETH)則呈現出不同趨勢。它在智能合約方面表現很好,已經從今年年初的40億美元增長到了60多億美元。

3、採用趨勢

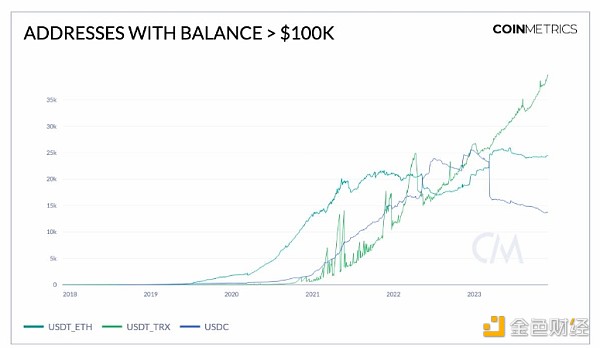

現在讓我們將注意力從智能合約的供應轉移到更廣泛的穩定幣採用趨勢上,這反映在大量持倉的账戶數量上。雖然持有超過10萬美元USDC的地址數量已經下降到了1萬3千個地址,並且以太坊上的USDT地址保持相對穩定,但Tron網絡上的USDT則呈現出不同的趨勢。Tron上的Tether採用率持續增長,有近4萬個地址持倉超10萬美元。這可以歸因於其較低的交易費用,以及在拉丁美洲、非洲和亞洲部分新興經濟體中越來越多的採用。在這些地區,人們經常面臨着高通脹,很難獲取以美元計價的金融服務,通過穩定幣輕松並經濟地獲得美元已成爲一種特別可取的方式。

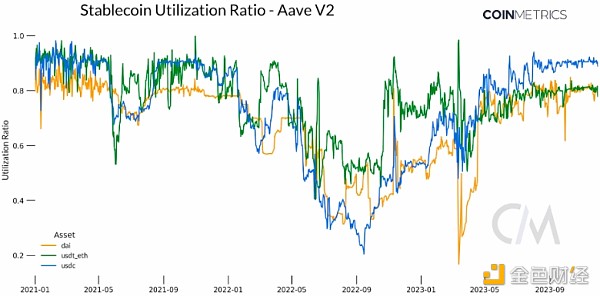

穩定幣在去中心化金融(DeFi)中也發揮着至關重要的作用。在DeFi借貸市場中,這些資產作爲一種穩定的抵押品,讓用戶能夠從他們持有的數字資產中賺取利息。上圖顯示了Aave上主要穩定幣的利用率,揭示了平台上存款資金用於借貸的比例。換句話說,利用率是穩定幣需求和池中資金可用性的晴雨表,而像Aave和Compound這樣的應用是整體活動的重要代表。

池利用率與利率之間也存在着至關重要的關系:當池中資金充足但借貸需求較低(即利用率低)時,利率就會降低以吸引借款人。相反,當池中流動性稀缺(即高利用率)時,利率就會上升以激勵債務償還吸引新存款。除了2023年3月出現的混亂之外,USDT、USDC和Dai的利用率已攀升至2021年的水平,這表明對穩定幣抵押貸款需求有所增加,以及對於利用這些資產進行創收的策略的興趣在不斷上升。

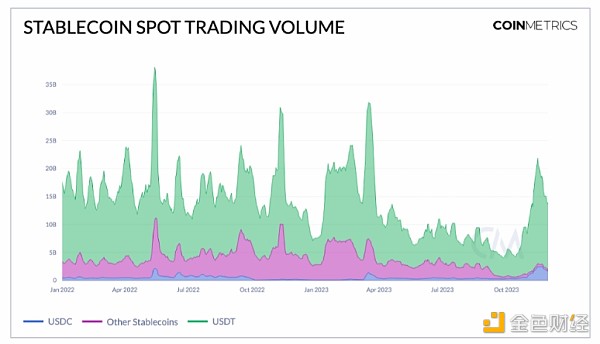

穩定幣現貨交易量顯著上升,突顯了它們在中心化和去中心化交易所作爲報價資產的效用。這源於它們爲評估其他資產提供穩定參考點的能力,使它們成爲進入和退出頭寸的流行媒介。

如上圖所示,可信現貨交易量由USDT主導,在11月15日達到188億美元。值得注意的是,這些交易量僅次於Luna、FTX和硅谷銀行崩潰等重大市場事件期間的交易量。USDC交易量最近也有所上升,11月達到25億美元,創下USDC交易量的歷史新高。相反,其他穩定幣的交易量出現了下降趨勢,主要是由於BUSD交易量的減少,幣安宣布將在本月結束對其支持。總體而言,交易量的上升趨勢反映了交易員和投資者對具有升值潛力的加密資產的興趣越來越大,特別是在更廣泛的加密市場的上行趨勢下。

4、穩定幣市場的新興趨勢

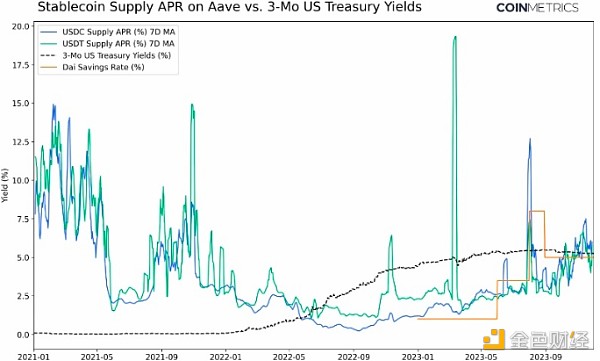

掌握了穩定幣的現狀後,我們可以將目光拉遠,了解塑造穩定幣的總體趨勢。其中,通過鏈上和鏈下來源提供的收益率是一個重要難題,因爲它們影響着資本流動,也影響在不同經濟狀況下資本吸引途徑的確定。

過去兩年的一個重要主題是,在金融緊縮周期中,美國國債收益率上升。“無風險利率”的高收益給穩定幣持有者和發行人帶來了機會成本,促使資本從鏈上市場外流。因此,代幣化國債和計息穩定幣的上漲滿足了這種對收益率和利率敏感性的需求。

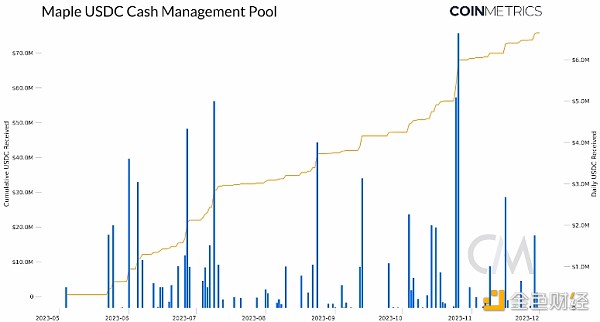

Maple Finance的USDC現金管理池是DeFi收益型產品日益增長趨勢的一個例子。該池提供來自美國國庫券的收益,並以擔保隔夜融資利率(SOFR)的淨APY年利率爲目標,使合格投資者能夠存入USDC。自成立以來,該池非常活躍,累計獲得了7500萬美元的USDC,並積累了1500萬美元的資本。

Maple Finance的USDC現金管理池是DeFi收益型產品日益增長趨勢的一個例子。該池提供來自美國國庫券的收益,並以擔保隔夜融資利率(SOFR)的淨APY年利率爲目標,使合格投資者能夠存入USDC。自成立以來,該池非常活躍,累計獲得了7500萬美元的USDC,並積累了1500萬美元的資本。

這種趨勢的受歡迎程度也體現在穩定幣產品的抵押品多樣性上,如Maker DAO的Dai就以公共債券等現實世界資產抵押。然而,像Aave這樣的應用上穩定幣供應率的增長可能會爲穩定幣持有者提供另一種選擇,儲存資產會產生收益,這可能會推動資本轉向DeFi應用程序以及主要由鏈上資產抵押的產品。

5、結論

穩定幣供應量的增長是數字資產生態中活動和使用不斷增加的明確指標。這在供應和採用趨勢的研究中尤爲明顯,Tron上的Tether處於領先地位。盡管美國的監管環境面臨着重重挑战,政治環境也相當復雜,但穩定幣的流動性表現出了驚人的韌性。這種增長展示了穩定幣的廣泛效用,無論是在DeFi池還是交易所等渠道,甚至於各種創收機會中。在更廣泛的市場競爭中,這些趨勢不僅突顯了穩定幣的使用量不斷增長,還證明了穩定幣在加密經濟中發揮着核心作用。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:CoinMetrics:從穩定幣的市值和供應看市場流動性的回歸

地址:https://www.torrentbusiness.com/article/79968.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33