儘管美國聯準會(Fed)尚未鬆口結束升息(擔心一旦鬆口後,通膨會捲土重來),但市場預期明年上半年降息的可能性提高,據FedWatch tool顯示,投資人預期2024年5月降息的機率已經高達47%。自上個月聯準會宣布暫停升息後,美國10年期公債殖利率已從近5%的高點回落至4.4%,殖利率下跌就表示公債價格的上漲,也反映出投資人對利率政策即將鬆綁的預期。

那麼要跟著股神巴菲特買短債,還是買長債?巴菲特的波克夏公司,今年以來大買美國短期公債,從第三季財報來看,截至今年第三季,波克夏持有 1,264 億美元短期美國國債,比去年底增加36%。為何股神買的是短債?不是長債?

美國短期公債也是由美國政府發行,信評高、流動性也高,對巴菲特這種有超大額資金的人來說,短債的波動比較低,現在債息也高,很適合資金停泊。畢竟巴爺爺是投資股市為主,所以把短債當成靈活操作的資金停泊工具。但如果是一般投資人,資金有限又想用「槓桿效果」放大資產,還是可以關注長天期的美國公債。

長天期債的槓桿優勢在於「存續期間」,美國從2022年起持續升息了21碼(1碼為0.25%),導致目前美國利率仍在高點。由於債券的殖利率會跟著銀行利率往上,此時長天期的美債ETF也會有不錯的殖利率,如果明年開啟降息循環,也會引導債券價格上漲,更有機會賺到資本利得。目前投資長天期債券,可以說是進可攻(價差)、退可守(領息)。

那麼資本利得可以賺到多少,要怎麼判斷?陳老師教大家觀察「債券ETF的存續期間」。拿國泰20年美債(00687B)當麻豆,從國泰投信的官網就能查到,目前00687B的「存續期間」是16.51年。理論上將來美國每降息1%,00687B就有機會上漲16.51%(降息1%,16.51年會損失16.51%的利息,要靠價格上漲16.51%來彌補);若降息2%,依此類推就可能賺到33% (2×16.51)。

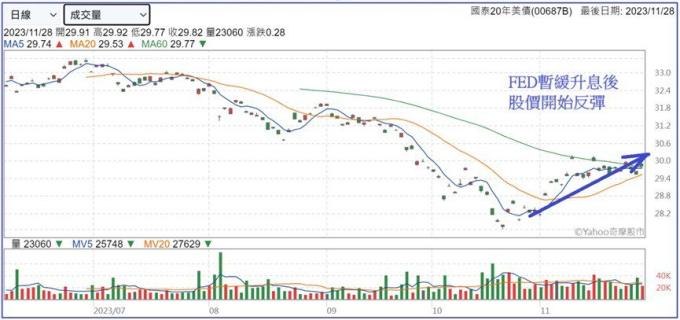

小資金如果想用槓桿來放大報酬的話,就要選存續期間越長的越好,也就是長天期的美債ETF。觀察國泰20年美債(00687B)股價,從10月底的27.76元,反彈到11/28的29.82元,上漲幅度達到7.42%,明顯受益於美國暫緩升息。

現在大家都想從債券ETF賺取股息跟資本利得,但是提醒一下投資人,不是每一檔都適合喔!要挑過去「沒有大幅溢價」紀錄的。溢價就是買貴了,前陣子有一檔美債ETF大幅溢價了約4%,如果本來預期可以賺16.51%,扣除掉溢價之後就只剩下12.51%,還是會心痛的吧。溢價幅度可以上投信官網查詢,至於剛才當麻豆的00687B,並沒有發生大幅溢價的情況,可以看出國泰投信很注重投資人的權益,所以聰明的投資人都傾向選它,今年以來規模已經大增將近500億元了。

美國恐怕要等到明年下半年才會降息,資本利得還需要等待。不過因為聯準會暴力升息的影響,目前長短天期的債券殖利率都很不錯,現在可以放著安穩領息。好康報給你知,00687B由於今年更改配息月份,12月會有「第五次」配息,本來季配一年領四次,今年賺到了第五次。

根據國泰投信的公告,這次會在12/18(一)除息,最晚要在12/15(五)前買進或持有。有人擔心,會不會因為很多人想領第五次配息,大舉買進反而稀釋了配息?不用擔心啦,00687B提前替大家想好了,已經新納入收益平準金機制,所以不用擔心規模變大,可以確保配息的穩定。

◎本文內容已獲 不敗教主-陳重銘 授權,原文出處於此;未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:債券ETF怎買…小資靠「存續期間」放大報酬! 專家:00687B今年多賺到第五次配息

地址:https://www.torrentbusiness.com/article/79381.html

你可能感興趣

國巨違反重訊規定 證交所開罰5萬元

2024/11/21 19:06

佶優加速AI布局 AI伺服器機櫃及算力服務同軌並進

2024/11/21 18:59

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03