作者:YQ;編譯:S17Labs

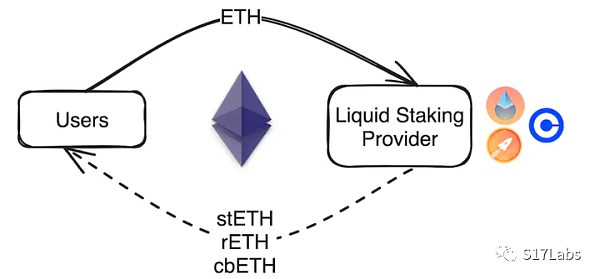

流動性質押(Liquid staking)已經成爲以太坊上的一種創新機制,爲用戶提供了一種參與網絡安全驗證的方式,同時保持其資產的流動性。傳統上,在以太坊上進行權益驗證需要用戶將其ETHToken鎖定在專門的驗證器合約中,以完成區塊生產和驗證的任務。作爲回報,權益驗證者將獲得區塊獎勵和費用。然而,在這個過程中,被鎖定的Token失去了所有的流動性,這意味着它們不能被轉移、交易或在其他地方使用。Liquid staking協議通過發行代表被驗證的ETH的衍生Token來解決這個問題,允許權益驗證者恢復流動性。

Liquid staking驗證協議接受用戶的ETH存款,並發行跟蹤每個用戶所擁有的被驗證ETH價值的Token,還包括隨時間累積的區塊獎勵。其關鍵創新在於這些Token被設計成可以自由轉移的ERC20Token,可以在交易平台進行交易,也可以在DeFi應用中進行借代或提供給AMM作爲流動性。這種方式解鎖了被驗證的ETH的流動性,同時仍允許權益驗證者通過衍生Token所代表的驗證者獎勵份額來獲得收益。

最近的Blast協議通過通過液態權益驗證向網絡提供的橋接資產,爲ETH存款提供了4%的收益,並且已經鎖定了超過5.69億美元的ETH(2023年11月27日)在其合約中,同時也引發了贊譽和批評。這使得自2022年權益驗證合並後,Liquid staking驗證再次成爲熱門話題。

在本文中,我們將深入探討Liquid staking在技術上的運作方式,分析了Liquid staking驗證爲以太坊和用戶帶來的風險和收益,並探討了它對網絡安全、去中心化以及因權益驗證衍生品更廣泛採用而產生的系統風險等因素所帶來的協議級別影響。

1、什么是Liquid staking

Liquid staking協議讓ETH持有者能夠參與權益驗證,保護以太坊,同時保持資產靈活性。這些協議接受普通用戶的ETH存款,即使這些用戶沒有32個ETH的最低要求,也不具備建立和全天候維護驗證器基礎設施的能力,而這是傳統權益驗證所需的。

作爲對用戶存款的回報,Liquid staking協議發行Token,代表每個存款者在協議中持有的獎勵收益權益ETH池的份額。這些Token保持用戶的流動性,讓他們能夠在轉移、交易或利用它們進行其他DeFi活動的同時,依然獲得與他們的ETH份額成比例的Liquid staking收益。

在以太坊上,流行的Liquid staking協議包括Lido、Rocket Pool和Coinbase等。舉例來說,當用戶將ETHToken存入Lido協議時,他們會得到stETHToken作爲回報。stETHToken跟蹤着隨着時間累積的被驗證ETH存款價值及區塊獎勵。用戶可以持有stETH,在交易平台交易它們,或者在其他DeFi協議中利用這些衍生Token獲取額外收益。

2、Liquid staking 協議的運行機制

以太坊上面的Liquid staking

Liquid staking協議在幕後會將來自不同個人用戶的ETH存款聚合成足夠大的池,以滿足以太坊上操作驗證節點所需的32個ETH門檻。

這些匯總的ETH存款隨後被協議利用,用於建立和維護驗證節點,運行與以太坊權益驗證相關的關鍵任務的基礎設施,例如參與PoS共識、區塊生產、獎勵分配和對已存款的治理。

這些驗證節點通常由協議僱傭的專業節點運營者來操作,而不是用戶自己。將ETH存入這些協議的用戶無需具備技術專業知識或進行諸如基礎設施管理、密鑰生成或與權益驗證相關的節點安全等任務所需的能力。

作爲用戶存入的每一單位ETH的回報,Liquid staking協議會鑄造並分發ERC20衍生Token,代表用戶在獎勵收益的被驗證ETH池中所持有的部分所有權。例如,由Lido發行的1個stETHToken將代表用戶存入Lido權益驗證池的1單位ETH,然後用戶還能獲得隨時間累積的區塊獎勵。

當用戶想要在以後取回他們的資金時,他們會將他們所持有的衍生Token退回(銷毀)給智能合約,以換取已存款的初始ETH份額,以及在存款期間所獲得的任何獎勵。

3、Liquid staking對用戶的好處

Liquid staking相比於常規的以太坊權益驗證,在可訪問性、流動性、委托和資本效率等方面爲用戶帶來了幾個優勢:

1)降低了門檻,沒有最低ETH數量要求:液態權益驗證協議允許Token持有者參與權益驗證,即使持有的ETH少於32個。較小的Token持有者可以將資金集合在一起,仍然按比例獲得區塊獎勵和費用。

2)增強了被驗證資產的流動性:用戶可以無縫地轉移、交易或利用液態權益驗證的衍生Token進行其他DeFi活動,同時仍然獲得權益驗證收益,而不是將Token鎖定。這些衍生品提供了更好的資本效率。

3)委托權益驗證責任:協議指定專業節點運營者處理基礎設施、安全、密鑰管理等技術復雜性,而不是由普通Token持有者來處理。

4)同時獲得獎勵的資本效率:用戶可以將他們的ETH用於生產性活動,即使在其他地方使用了液態衍生Token(比如在AMM中),也能獲得權益驗證收益,進一步提高收益。

4、 Liquid Staking帶來的風險

Liquid Staking开闢了新的機遇,但同時也引入了一些風險,涉及智能合約漏洞、運營商過度集中化以及市場波動等方面:

1)智能合約的漏洞和風險:Liquid Staking協議中支持權益驗證池和衍生Token發行的智能合約可能存在漏洞,可被利用來挪用資金。這種事件可能導致被匯總的權益驗證ETH的損失。預防事件需要高審計標准和嚴格測試。像Lido這樣的協議已進行了多輪審計,但風險仍然無法完全消除。

2)中心化趨勢:通過Lido等協議進行的Liquid Staking變得非常流行,這會對以太坊帶來中心化風險。隨着主要權益驗證衍生品的使用增長,網絡效應使得大量權益集中在其中。例如,Lido目前佔總權益驗證ETH供應的約30%。超過33%的高滲透率增加了交易審查、安全風險以及監管機構利用中心化控制點的可能性。維持利益相關者的平衡對防止系統性失衡至關重要。

3)治理Token主導:許多Liquid Staking協議發行了可用於指導協議行動的治理Token。例如,Lido擁有LDOToken,允許對更新進行投票。Token高度集中於特定實體使其對於權益驗證ETH持有者在諸如傭金率和風險政策等方面的決策產生了影響。防止財閥控制需要治理創新和去中心化。

4)不透明性和委托-代理風險:在Liquid Staking系統中,用戶存入ETH,但將實際的驗證操作委托給協議合同的節點運營者。這種分離可能帶來風險,如不一致性、資金濫用、不透明的獎勵共享,影響用戶。協議需要透明的獎勵分配、保險和委托者控制,以防止風險加劇。在許多Liquid Staking設計中,持有治理Token的人有着控制基礎設施運營節點成員資格的最終權力。這造成了委托-代理問題,即節點運營者的利益可能並不完全與提供經濟抵押的LST持有者一致。例如,兩者可能會勾結以獲取最大化的MEV或參與審查,而承擔的經濟風險較小,從而造成中心化的控制點。需要適當的制衡來解決這種不對稱性。

5)存在技術風險:Liquid Staking依賴於運行驗證節點以獲得權益驗證獎勵,而這仍然基於需要經受時間考驗的實驗性以太坊技術。任何密鑰管理、共識參與或區塊鏈歷史管理方面的漏洞都可能暴露節點運營者面臨的減少。

6)採用風險:Liquid Staking衍生Token的長期價值主張在於持續的採用增長、網絡安全和通過驗證節點對以太坊權益驗證預期收益。任何技術故障或預期權益驗證收益率的弱點都會削弱Token的採用和市場價值。

7)切割風險:在以太坊PoS中,驗證者如果未能遵循協議或遭受安全疏忽可能會導致權益驗證ETH的減少。雖然Lido等協議通過專業節點運營者分散了這種風險,但事件的可能性仍然存在,並需要保險機制以防止對用戶造成影響。

8)衍生Token的波動風險:在猜測、市場情緒低迷或由於ETH價格下跌導致大規模權益驗證退出的情況下,Liquid Staking衍生Token可能會出現價格分歧或不穩定。由於Liquid Staking衍生Token的風險和回報因素復雜,這些Token天生具有波動性。管理穩定性需要成熟的治理、貨幣政策工具和資本控制。

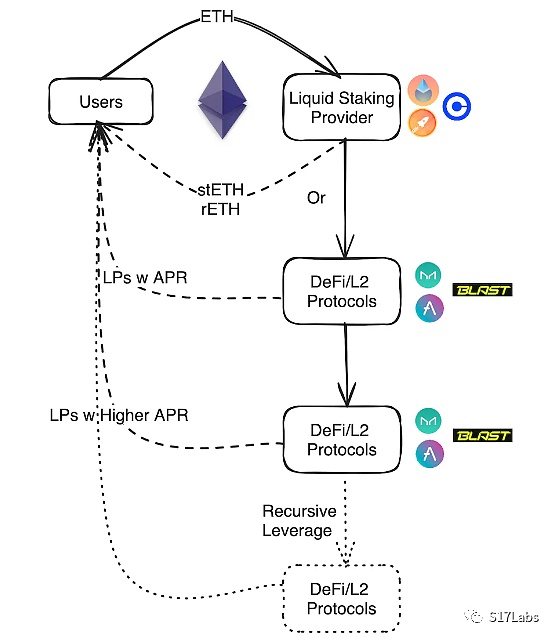

9)更高槓杆增加攻擊風險:Liquid Staking衍生Token的高流動性和可組合性使它們可以用於DeFi協議,如獲取貸款/槓杆或保證金交易。例如,借代協議允許將stETH作爲抵押品存入,借取ETH,然後將其重新存入Lido以進行復合槓杆。盡管這些循環策略對用戶來說資本效率高,但在系統層面上,它們可能允許將潛在危險的經濟抵押資本集中在驗證者中,而實際資本卻很少。這擴大了攻擊的可能性。

Liquid Staking中的過度槓杆

5、案例探究

1)案例研究 I:過度借代和槓杆帶來的風險

爲了有效地長期保護像以太坊這樣的PoS網絡,大部分基礎資產需要被持久鎖定和質押,以驗證交易。然而,在Liquid StakingToken及其衍生品上提供的過度借代和槓杆可能會削弱支撐驗證鏈安全性的抵押擔保。

例如,用戶可以將 1 ETH 存入 Lido 以獲得 1 stETH,然後將該 stETH 用作抵押在借代平台上借取 0.8 ETH,並再次將這 0.8 ETH 用於質押或獲取 stETH,以此類推。最終,提供安全性的總質押資產來自極低的抵押,借出金額遠遠超過實際持久資本的邊際。在系統層面上,這種金融化存在突然去槓杆事件的風險,嚴重影響質押Token的價值。通過不同方式,具有較低資本的攻擊者可能獲得足夠的槓杆來控制 stETH 或 LST,從而控制以太坊的質押權力,審查交易甚至覆蓋協議共識以進行硬分叉。

因此,管理風險需要將Liquid StakingToken的基於債務的衍生品保持在謹慎的抵押限制內,以維持持久的安全資本,並防止過度隱藏的槓杆。採取行動可能包括治理措施來遏制借代風險,保持多元化的借代來源,監控Liquid StakingToken的穩定贖回預期,並防止去槓杆級聯對生態系統的影響。

2)案例研究 II:Blast 收益依賴於橋接存款,增加了流動性風險

在Layer2的Liquid Staking和收益生成協議是一種爲ETH等加密資產提供高回報的創新方式。然而,這類協議過度依賴橋接存款可能會集中流動性風險。

例如,最近推出的 Blast 協議爲存入網絡的ETH提供 4% 的收益,這些ETH是通過來自Layer1(Lido ETH Liquid Staking衍生品)的橋接資產存入的,同時還提供來自 MakerDAO 的橋接穩定幣的 5% 收益,有效地在Layer2提供了一個收益生成引擎。

這些橋接的 ETH 流動性構成了啓用收益的關鍵基线,因爲這些Token提供抵押價值並建立質押頭寸。然而,過分依賴橋接通道意味着,在Layer1發生提款事件、市場信心突然下降或提款權利出現不確定性時,在這些Layer2會出現急劇的流動性危機。

如果對於輕松兌換成原生資產存在疑慮,或者市場崩潰觸發去槓杆,那么吸引額外流動性進行橋接的動機迅速減弱,產生風險。在短時間內,所有人都趕向提款出口,可能會影響流程的順利處理,並在極端情況下導致資本損失。

在這類協議中,可靠的流動性獲取和風險緩解需要多樣化的流動性渠道、多個橋接、備用收益來源和謹慎的槓杆限制,以防止存款或抵押價值的突然消失。實現直接的法幣進出口可以增加更多的耐久性。總之,僅依賴橋接和權益驗證衍生品需要協議動態考慮內在的穩定性風險。

6、結論

總的來說,Liquid Staking引入了一種新型的衍生工具,爲以太坊用戶帶來了資本效率、權益驗證收益的可及性以及建立鎖定在驗證器中的以太坊流動市場等方面的新機遇。然而,其影響不僅限於用戶,而是涉及到影響網絡去中心化、安全性、相關性和風險相互關聯等諸多因素的復雜結果。必須謹慎衡量和管理這些因素,才能充分釋放優勢,同時將系統性風險降至最低。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:以Blast爲研究案例:一文深入探討流動性質押

地址:https://www.torrentbusiness.com/article/78821.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33