大盤轉眼又回到萬七了!到底現在還能買什麼?

財經專家阿格力認為市值型ETF就是一個非常好的選擇,而且就過去紀錄來看,市值型ETF隨時買都不用怕,因為長期來看一定能讓你的資產有所成長!

以下為影音內容:

市值型ETF有一個好處就是說不用自行選股,也不用買了之後還要做後續的個股追蹤,所以其實市值型的ETF很適合一般人。

市值型真的隨時都可以買嗎?

以過去的歷史來看,確實就是這樣真的隨時都可以買。

即便台股過去有到12,682點的魔咒,持續超過30年,但事實上是看加權指數,但如果是看加權指數報酬指數,那就是另外一回事了。

加權指數報酬指數就是還原權息,就上圖所呈現的,已經突破三萬點了。儘管台股才17,000點,但加權指數報酬指數已經到三萬點了;證明只要投資的是一個經濟持續成長的國家,其實根本不用怕套牢的問題。

倘若真的每次都很不幸買在最高點,也不用擔心,因為根據過去的資料,如果是投資大盤的ETF,最快半年就解套,慢也三年,不要覺得三年很久,很多個股買了一輩子股價可能都回不來。

第三代加了一堆因子,像00923還算市值型ETF嗎?

很多人覺得加入了一堆因子,就不算市值型ETF了,但定義這種東西,問了100個人可能會得到101種答案。

但如果用結果論來看,可以檢驗和大盤之間的相關係數(相關係數愈高,代表走勢愈接近)。

00923的大盤相關係數是0.97,跟0050也大概落在這數字,也相關性來說確實00923就是市值型ETF沒錯。

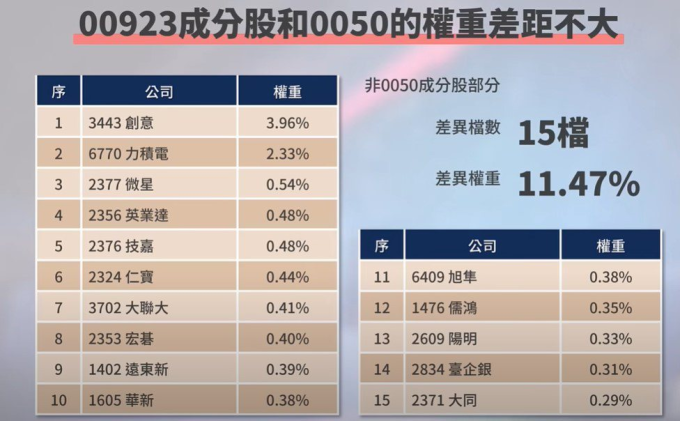

對照與0050的50檔成分股,大概只有15檔不同,而這15支的權重大概只有11%,影響性其實沒有那麼大,所以大盤的相關係數才會這麼高。

市值型ETF買誰都一樣?績效不太一樣哦

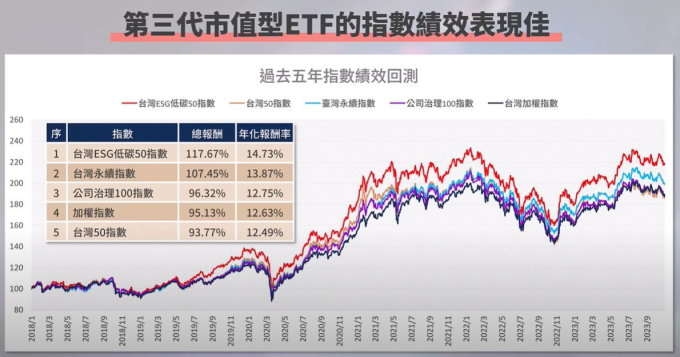

看到過去五年最好的年化報酬率,以指數回測來看,00923是在市值型裡面最好的有14.73%。

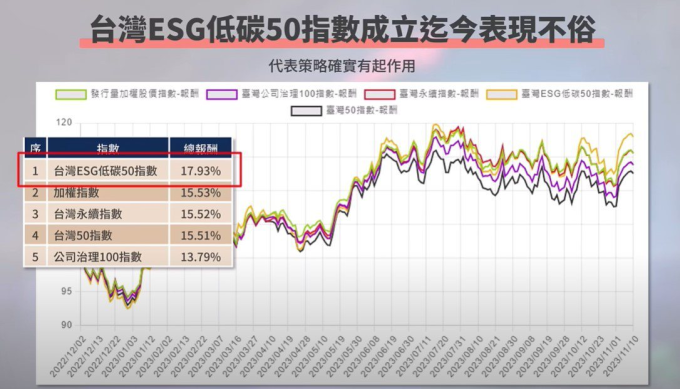

不看投信回測資料,可以參考指數成立時間迄今的表現,以00923所追蹤的指數表現還是最好的近18%。

發行之後的實戰績效同樣也是好的。

經理費+管理費好貴?

看過去五年的年化報酬率,扣掉經理費跟保管費,會發現在長期持有情況下,雖然理論上是越低越好,但是比起自己胡亂投資,市值型ETF反而比較好。

如果要投資台灣的ETF就放寬心,只要越多人投資ETF,市場越來越競爭之下,其實未來經理費跟保管費投信自然就會下降了;未來很高的機率只會更低,不會更高。

誰適合買市值型ETF?

市值型ETF就是百搭的存在,只要投資在對的國家就好,不要投資到經濟走下波的國家,若是政局很亂的。台灣大家可能覺得很亂,但放到全世界來看,其實我們算是一個蠻好的國家。

大家工作都很拚,幫公司賺錢納公司賺錢之後,營收好就會反應在股價上面,靠著ETF把全民經濟的成長都享受到。

像是年輕人不要花時間去存高股息,並不是高股息不好,而是階段問題,很少的錢要去領股息,那領到的股息相對也少,應該著眼市值的成長,因為過去回測,其實市值型的ETF他的資本利得加息的報酬,是比高股息還要高的。

高股息的原理就是高殖利率,如果殖利率不夠高公司往往會被踢出成分股,其實這樣不見得完全是一個對的策略,因為有些公司在高速成長的情況下,殖利率不會太高,但是公司的基本面很好。

且現在市值型ETF的門檻越來越低,0050動輒一張要上百元,現在00923新的剛推出沒多久門檻低,一萬多塊就可以買一張;就算是剛出社會的年經人,其實努力存錢買個一張絕非難事。

ESG+低碳是不可逆的發趨勢00923就是超前部署的市值型ETF

00923的趨勢沒有問題,因為有做好ESG的公司大部分都是獲利比較好的,因為心有餘力才有辦法去管環境跟社會還有公司治理,所以ESG跟公司獲利這兩者是有關連的。

00923每半年配息一次(2月、8月)8月配息0.561 年化配息率7.03%

總結來說,市值型ETF不管是小資族或是中產階級,中年家裡的經濟需要扛,又或者是退休一族,其實市值型ETF真的很值得一買。

譬如真的資產增加了,將領到的股息,再去轉換高股息的ETF,這樣也是一種事半功倍的做法。

◎本文內容已獲 阿格力 授權,未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:「這類型」ETF隨時買都不怕套牢? 專家:00923發行之後績效打敗大盤

地址:https://www.torrentbusiness.com/article/78257.html

你可能感興趣

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03

NVIDIA 財測優於預期 法人:半導體續強、留意布局契機

2024/11/21 17:02

合庫金法說會/買方觀望心態濃 保守看待未來六個月房市

2024/11/21 16:28