作者:MicroStrategy;編譯:TaxDAO

MicroStrategy 是一家知名的企業分析軟件公司,近年來以其獨特的比特幣管理方式引起了廣泛關注。該公司的財務報表,特別是其 10-Q 報告,提供了有關其策略及其對財務狀況的影響的寶貴信息。本文編譯並分析了 MicroStrategy 在其第三季度財務報告中呈現的關於比特幣資產的關鍵方面。

資產分類和計量:

MicroStrategy 公司根據會計准則編碼(“ASC”)350,無限期使用無形資產的會計規則,對其數字資產(僅包括比特幣)進行了記錄和計算。這些數字資產最初以成本進行記錄,後續以自購置以來的淨成本爲基礎計價。減值損失作爲“數字資產減值損失”計入發生減值期間的公司合並損益表中。收益(如果有的話)只有在出售時實現才會被記錄,此時收益將以扣除任何減值損失的形式呈現在公司的合並損益表中。在確定出售時確認的收益時,公司計算出售前立即出售的特定比特幣的銷售價格與账面價值之間的差額。

公司的數字資產持有情況如下表所示(以千位數爲單位,比特幣數量除外):

截至:

2022 年 12 月 31 日,公司持有 132,500 比特幣;

2023 年 9 月 30 日,公司持有約 158,245 比特幣。比特幣的账面價值爲 2,451,374,000 美元,較 2022 年 12 月 31 日的 1,840,028,000 美元有所增長。累積的數字資產減值損失爲 2,229,775,000 美元,較 2022 年 12 月 31 日的 2,153,162,000 美元略有增加。

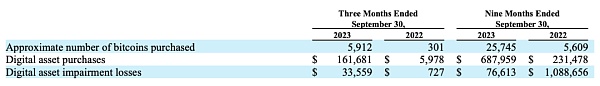

數字資產購买情況

公司的數字資產購买情況如下表所示(以千位數爲單位,比特幣數量除外):

針對指定的期間:

2022 年第三季度,公司僅購买了 301 比特幣,總計 5,978,000 美元;

2023 年同期,公司購买了 5,912 比特幣,總計 161,681,000 美元。

2022 年前九個月,公司僅購买了 5,609 比特幣,總計 231,478,000 美元;

2023 年同期,公司購买了總計 25,745 比特幣,總計 687,959,000 美元。

此外,公司可能會從 Coinbase 或其他執行合作夥伴那裏獲得短期信用額度,以便在使用現金資金前提前購买比特幣。這些交易信用額度在提供後的幾天內應支付現金。截至 2023 年 9 月 30 日,公司沒有未清的交易信用額度。截至 2023 年 9 月 30 日,公司持有的約 15,731 比特幣的账面價值約爲 2.511 億美元,這些比特幣在公司的合並資產負債表上作爲公司 2028 年到期的 6.125% 高級擔保票據的一部分。公司的所有比特幣以前曾作爲 MicroStrategy 公司全資子公司 MacroStrategy LLC 向 Silvergate Bank 發行的 2.05 億美元期限貸款的擔保,在 2023 年第一季度償還 2025 年擔保期限貸款後,從擔保中釋放出來。公司的比特幣購置策略一般涉及使用超過營運資金要求的流動資產購置比特幣,有時根據市場條件,發行債務或股本證券或進行其他資本籌資交易,目的是使用所得款項購买比特幣。公司將其比特幣持有視爲長期持有,並預計將繼續累積比特幣。公司並未制定特定的比特幣持有目標,將繼續關注市場狀況,以確定是否進行額外的籌資以購买更多的比特幣。這一整體策略還包括公司可能(i)定期出售比特幣以用於一般公司用途,包括爲財務管理或與適用法律相符的策略而產生稅收優勢而生成現金,(ii)進行以公司的比特幣持有爲抵押的額外資本籌資交易,以及(iii)考慮追求利用公司的比特幣持有創建收入流或以其他方式產生資金的額外策略。

公司認爲比特幣吸引人的原因是它可以作爲一種價值存儲工具,受到堅固且公开的开源架構支持,不受主權貨幣政策的影響。此外,公司認爲,由於比特幣供應有限,如果其採用增加,它有機會升值,同時具有作爲對抗通貨膨脹的潛力。此外,公司認爲,其比特幣購置策略與其企業分析軟件業務相輔相成,因爲公司認爲其比特幣及與比特幣網絡支持相關的活動有助於提升其品牌知名度。公司還正在探討將特性整合到其軟件產品中,以利用閃電網絡,這是一種建立在比特幣區塊鏈之上的分布式第二層支付協議,旨在實現快速且成本較低的交易。

減值損失:

數字資產減值損失是公司營業費用的重要組成部分。在 2023 年 9 月 30 日的三個月內,數字資產減值損失達到 33.6 萬美元,佔公司營業費用的 26.2%,而在 2022 年 9 月 30 日的三個月內,數字資產減值損失爲 0.7 萬美元,佔營業費用的 0.8%。在截至 2023 年 9 月 30 日的九個月內,數字資產減值損失爲 76.6 萬美元,佔營業費用的 21.1%,而在截至 2022 年 9 月 30 日的九個月內,數字資產減值損失達到 10.89 億美元,佔營業費用的 79.3%。

相關稅務

公司通過將估計的年度有效稅率應用於年度累積稅前收入或虧損來計算其累計所得稅負債或所得稅利益,並對所得稅負債或所得稅利益進行調整,以反映該期間記錄的離散稅務項目。

估計的有效稅率會根據各個稅務轄區的收益和虧損水平、外國稅率差異以及永久性账簿與稅務差異的相對影響而波動。每個季度,都會根據估計的年度有效稅率與前一個季度進行比較的任何波動而記錄累積調整。由於這些因素以及由於公司期間內結果可能發生變化,公司的有效稅率和相應的所得稅負債或所得稅利益可能會發生波動。

截至 2023 年 9 月 30 日九個月,公司在稅前虧損爲 6390 萬美元的基礎上記錄了 4.039 億美元的所得稅利益,導致有效稅率爲 632.2%。截至 2022 年 9 月 30 日九個月,公司在稅前虧損爲 110.8 億美元的基礎上記錄了 1.12 億美元的所得稅負債,導致有效稅率爲(-10.1%)。有效稅率與前一年同期相比的變化主要是由於 (i) 在 2023 年 9 月 30 日九個月期間,由於比特幣市值在 2023 年 9 月 30 日與 2022 年 12 月 31 日相比上升,從而釋放了與公司比特幣持有的減值相關的遞延稅資產的一部分估值准備,與 (ii) 在 2022 年 9 月 30 日九個月期間,由於比特幣市值在 2022 年 9 月 30 日與 2021 年 12 月 31 日相比下降,從而設立了與公司比特幣持有的減值相關的遞延稅資產的估值准備。

截至 2023 年 9 月 30 日,公司的估值准備爲 1.184 億美元,主要與公司與比特幣持有相關的遞延稅資產有關,根據公司的當前估計,這些遞延稅資產更可能不會實現。如果比特幣的市場價值下降或公司未來期間未實現盈利,公司可能需要增加遞延稅資產的估值准備,這可能導致對淨收益(損失)產生重大不利影響。如果比特幣的市場價值上升,公司可以減少遞延稅資產的估值准備。公司將繼續定期評估遞延稅資產的實現情況。

公司記錄與其不確定的稅務立場相關的負債。截至 2023 年 9 月 30 日和 2022 年 12 月 31 日,公司未承認的總稅收福利,包括應計利息,分別爲 630 萬美元和 610 萬美元,所有這些均記錄在公司的資產負債表的“其他長期負債”中。

風險分析

公司面臨的與比特幣相關的各種風險,主要包括並不限於以下:

1. 比特幣是高度波動的資產。比特幣是一種高度波動的資產,在此季度報告日期前 12 個月內在 Coinbase 交易所(公司的比特幣主要市場)上的價格曾低於每比特幣 20,000 美元和高於每比特幣 35,000 美元。

2. 比特幣不支付利息或股息。比特幣不支付利息或其他回報,公司只能通過出售比特幣或實施策略來創造現金流或以其他方式利用公司的比特幣持有。即使公司採取了這類策略,公司可能無法從公司的比特幣持有中創造現金流,而且任何這類策略都可能使公司面臨額外的風險。

3. 公司的比特幣持有顯著影響公司的財務結果和 A 類普通股的市場價格。公司的比特幣持有已顯著影響了公司的財務結果,如果公司將來繼續增加比特幣的總持有量,它們將更大程度地影響公司的財務結果和 A 類普通股的市場價格。請參閱“與公司的比特幣收購策略和持有有關的風險 - 公司歷史財務報表不反映公司將來可能因比特幣持有而經歷的收益變化的潛在性。”

4. 公司的比特幣收購策略尚未經過較長時期或在不同市場條件下的測試。公司正在不斷地研究公司的比特幣收購策略的風險和回報。這種策略尚未在較長時期或在不同市場條件下進行測試。例如,盡管公司認爲比特幣,由於其有限的供應,具有長期內充當通貨膨脹對衝工具的潛力,但比特幣的短期價格在最近通貨膨脹率增加的期間有所下降。一些投資者和其他市場參與者可能不同意公司的比特幣收購策略或公司採取的用於執行它的行動。如果比特幣價格下降或公司的比特幣收購策略表現不佳,公司的財務狀況、運營結果和 A 類普通股的市場價格可能受到重大不利影響。

5. 公司承擔交易對手風險,包括與公司的托管方相關的風險。盡管公司已經採取各種措施,旨在減輕公司的交易對手風險,包括將公司擁有的幾乎所有比特幣存放在美國的機構級托管方的托管账戶中,並協商合同安排,旨在確立托管所持比特幣的財產權不受托管方債權人的主張,但關於數字資產在托管账戶中持有的破產法尚未充分發展。如果在這類托管方破產、接管或類似破產程序中,公司的托管方對公司的比特幣的財產被認爲是托管方的破產財產,公司可能被視爲該類托管方的一般未擔保債權人,限制公司行使與該比特幣相關的所有權權利,這最終可能導致部分或全部比特幣價值的損失。即使公司能夠在破產程序的有效期內防止公司的比特幣被視爲托管方的破產財產,可能在托管方受影響期間仍會出現延遲或其他困難來訪問公司的比特幣。任何這樣的結果都可能對公司的財務狀況和A類普通股市場價格產生重大不利影響。

6. 公司的比特幣持有會計處理的變化可能會產生重大的會計影響,包括增加公司的結果的波動。2023 年 3 月 23 日,金融會計准則委員會(FASB)發布了一項待評論的建議性公告,要求衡量在範圍內的加密資產(如比特幣)以公允價值衡量,公允價值變動記錄在當期收益中。2023 年 9 月 6 日,FASB 召开了一次會議,以審查所收到的意見信反饋和重新審議的其他問題。在會議結束時,FASB 確定預期的 ASU 收益將超過預期的成本,並指示 FASB 工作人員起草最終的 ASU 以書面表決。按照目前的提案,該 ASU 將在 2024 年 12 月 15 日後的財政年度生效,包括這些財政年度內的中期財政年度。FASB 還確認,提案的 ASU 將允許提前採用。FASB 表示,他們預計將在 2023 年第四季度舉行表決以批准最終的 ASU。比特幣持有的會計處理變化,例如採用與建議性公告類似的最終 ASU,可能會對未來期間的公司的運營結果產生重大影響,可能會增加公司報告的運營結果的波動,影響公司的資產負債表上的比特幣的账面價值,並可能會產生不利的稅務後果,進而可能會對公司的財務結果和 A 類普通股市場價格產生重大不利影響。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:MicroStrategy在10-Q表格中關於比特幣資產的會計處理和風險分析

地址:https://www.torrentbusiness.com/article/75133.html

標籤:BTC

你可能感興趣

馬斯克和維韋克發布:政府效率辦公室(DOGE)的改革計劃(全文)

2024/11/22 12:07

AI耶穌誕生 它真能成爲耶穌嗎?

2024/11/22 11:17

Helius:從數據出發衡量 Solana 的真實去中心化程度

2024/11/22 11:07

零時科技 || BTB 攻擊事件分析

2024/11/22 10:44

特朗普當選利好哪些加密板塊?十幾位風投大佬這樣說

2024/11/22 10:39