作者:Ecoinometrics,來源:作者博客;編譯:松雪,金色財經

本文將講述以下問題:

每個人都在搶先持有比特幣不一定是正確的。

通貨膨脹的分布並不均勻。

如何看待人們身兼多職?

讓我提煉一些要點事件:

時間是 2024 年。

比特幣第四次減半即將到來。

多現貨比特幣 ETF 剛剛獲得 SEC 批准。

美國政府的赤字一直在增加,以至於美聯儲正在將債務貨幣化。

在這種情況下,我們將減半的說法與ETF的資金流入和更寬松的金融環境結合起來,因爲美聯儲需要印鈔來爲揮霍無度的政府提供資金。

現在的問題是,我看到許多投資者在參加這些活動。

但如果 SEC 找到推遲 ETF 發行的新策略怎么辦? 如果這些 ETF 在沒有吸引大量資本的情況下推出怎么辦? 如果通脹仍然如此粘性以至於美聯儲不得不繼續執行 QT 策略怎么辦? 如果嚴重的經濟衰退拖累包括比特幣在內的所有資產幾年怎么辦?

我知道悲觀主義者會顯得聰明,而樂觀主義者會賺錢。但仍然有很多原因明年不會一切如愿。忽略這些風險並不明智,特別是如果趨勢是爲比特幣完美定價。

但就目前而言......目前比特幣仍處於經典的減半前復蘇軌道上。

一、有什么可以阻止比特幣走向減半嗎?

距離下一次減半還有大約 8 個月。現貨比特幣 ETF(批准)的最早日期是 1 月。許多投資者試圖忽略經濟衰退的風險,專注於下一輪 QE。

這是現在很多人購买比特幣的好理由。

但對未來 12 個月的期望是否過高?如果事情不按照計劃進行呢?

一切皆有可能。但到目前爲止比特幣已步入正軌。

二、通貨膨脹分布不均勻

隨着COVID危機後的通貨膨脹激增,我們關注短期通貨膨脹指標。比如CPI的同比變化,PCE的環比變化等等。

但如果你想看到通貨膨脹的真正損害,最好把鏡頭拉遠。

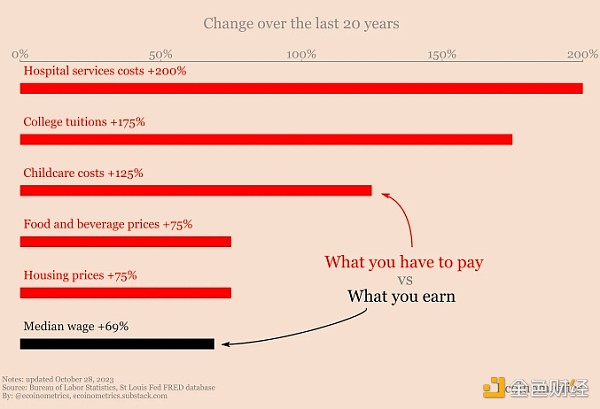

當你放眼過去 20 年時,你首先會觀察到美國的工資中位數與同期 CPI 指數的增長保持同步,增長了 69%。

看到這個你可能會想,這很好,一半的工人完全不受通貨膨脹的影響。 不過這有點復雜。

你會發現,如果同期工資中位數的增長速度與 CPI 的增長速度大致相同,那么該指數的子類別的增長速度就會快得多。 我在這裏談論的不是奢侈品。

你知道20年來醫院費用上漲了多少嗎? 那是200%! 大學學費? 再加上175%。 育兒? 加125%。

你想知道爲什么人們猶豫要不要孩子......

我的觀點是,當你低於平均水平時,幾乎每個人在一生中的某個時刻接觸到的關鍵开支在短短二十年裏就變得極其昂貴。

但不要告訴諾貝爾經濟學獎得主……

美國工資中位數與平均通脹保持同步,但在關鍵類別上卻落後

如果你過去兩年的工資一直是中位數,那么一些开支就开始變得難以承受。醫院、大學、托兒服務……這些類別顯然與普通工人的承受能力相去甚遠。

這有多可持續?

(過去20年來的變化:醫療服務花費增加200%;大學學費增加175%;托兒花銷增加125%;食物和飲料價格上漲75%;房價上漲75%;工資中位數上漲69%。)

三、身兼多職怎么辦?

您最近可能看到過這個標題。 在美國,從事多種工作的人數創歷史新高,並且還在不斷攀升。

由此很容易推斷出,如果美國工人需要做多種工作來維持收支平衡,他們可能會做得很好。 如果我們真的看到這種趨勢爆發,這可能意味着美國經濟陷入困境。

但堅持住。 這真的是正確的看待它的方式嗎?

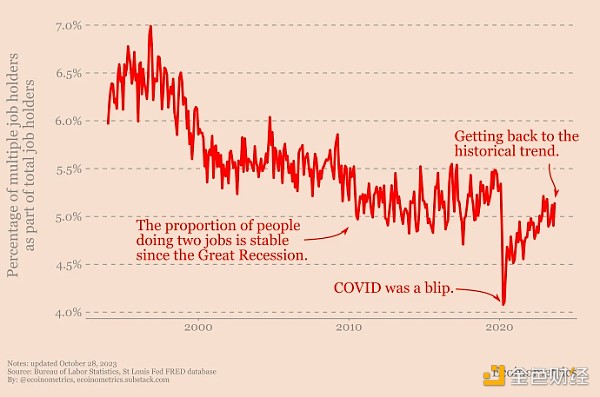

我的意思是關注多個職位持有者的絕對數量和這種短期趨勢。 也許不是,因爲這無法解釋這樣一個事實:可能一直有一定數量的人從事兩份工作。 因此,真正重要的是佔總就業人數的比例。

從這個角度來看,我們會看到一幅截然不同的畫面。

大約 5% 的就業者從事多種工作。 與大流行爆發後的 4% 相比,這一數字大幅上升。

事實上,大流行只是一個小插曲。 封鎖使得同時擁有多個工作變得更加困難,這導致了多個工作持有者的大幅崩潰。 但 5% 實際上是大衰退以來多種工作持有者的平均比例。

最重要的是,5% 仍然明顯低於 20 世紀 90 年代從事多種工作的人的 6%。

這個故事的寓意是,如何構建數據確實很重要。

不,從事多種工作的人數並沒有增加。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:每個人都在搶佔比特幣:這是一把雙刃劍

地址:https://www.torrentbusiness.com/article/74747.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33