撰文:Loki,ABCDE

一、定價曲线對比 & 改變斜率的代價

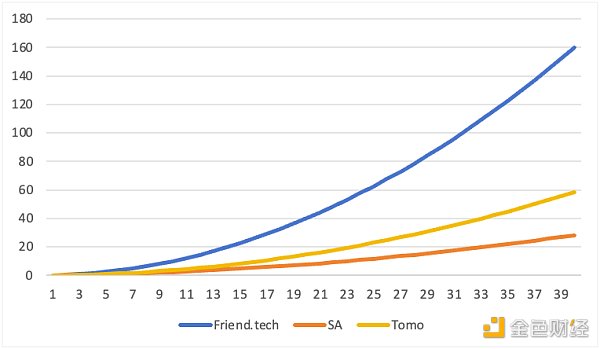

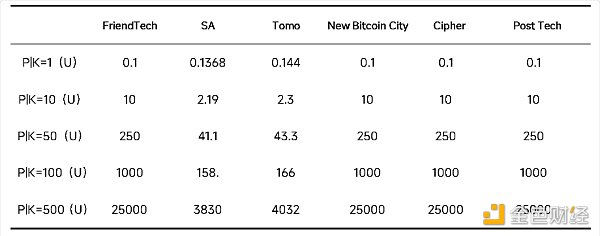

10 月以來,Socialfi 競爭格局逐步明晰,部分競品已經逐步淡出市場視野。回顧 Friend.tech 發展過程,經濟模型(尤其是定價曲线)起到了非常關鍵的作用,具體而言 FT 的定價曲线有以下幾個特點:

-

差分的正負性確保隨着人數的增加價格不斷上漲,且上漲得越來越快,確保讓前面的人賺到錢;

-

16000 實現一個相對合理的社群規模承載能力;

-

隨着人數增加(尤其是 100–200 以後),曲线會變得陡峭,價格波動偏高,承載能力逐步減弱;

-

曲线最左部分是當前利潤最豐厚的买入區間,但 FT 這部分由 Bot 壟斷,構成類似“MEV”的收入形式。

競品方面,Cipher、PostTech 和 NewBitcoinCity 完全保留了 FT 的公式,所有協議均仍然以二次函數形式構建,保留了一階導數>0;二階導數>0;三階導數=0 的特性,這種特性將確保 FT 的 FOMO/ 賺錢效應繼續存在。

New Bitcoin City 的曲线變化主要源自於記價本位幣的變化和 BTC 價格的變化,而 SA 和 TOMO 對曲线的形式做了一些調整,其中 SA 在二次項(K²)的基礎上增加了一次項和常數項,並降低了一次項的系數,這種變化理論上會導致曲线總體變得更加平緩(漲的更慢一些),並且初始價格上升,但由於 SA 的常數項數值非常小,所以這種變化並不容易被察覺。而 Tomo 的改變更加簡單,只是將二次項系數降低了約 73%。

可以看出,SA 和 TOMO 本質上都是改變了曲线的增長速度。基於這種改變,相同 Key 供給數量的情況下,SA 和 TOMO 的價格會更低,其中 SA 的價格水平大約保持在 FT 的 15%-20% 之間,TOMO 的價格爲 FT 的 37%。

總的來說這種改變並沒有太大新意,更加平緩的價格對於仿盤來說是一把雙刃劍。一方面,FT 提供了一個價值之鉚,同一個玩家的 Key,在仿盤上的價格低於 FT 本身就是合乎情理的,更低的價格會帶來更好的接受度和更大的用戶承載能力。但另一方面,更平緩的曲线意味着更差的財富效應,而這正是 FT 吸引數十萬用戶的關鍵因素之一。

當然,陡峭的價格曲线也並不是沒有代價的,螺旋上升的另一面就是螺旋下降,過去的一周中 Frien.tech 的 TVL 由 27000ETH 下降到了 21000ETH,減少了不到 20%,但所帶來的價格崩塌和 33 背叛遠不止於此。

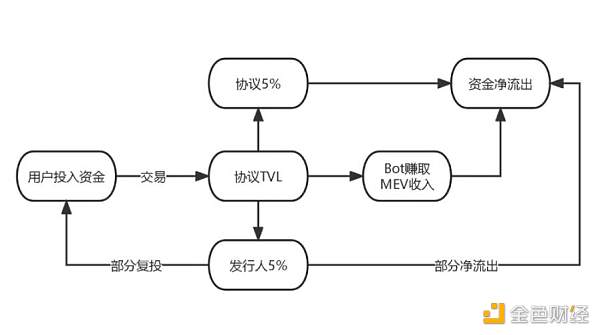

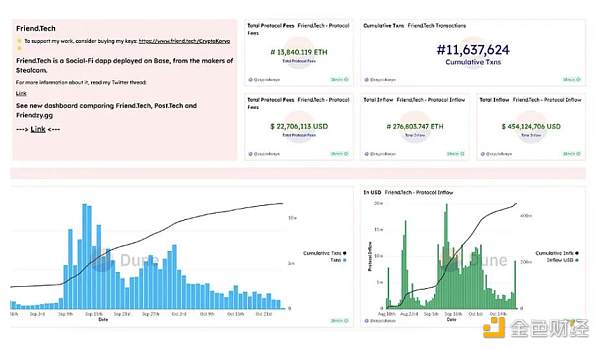

二、FT 的灰犀牛:資金淨流出

FT 的 Bot 和高手續費是每一個人都看得見的問題,而它們帶來的資金淨流出正在殺死 Friend.tech。如下圖所示,Friend.tech 的 TVL 全部源於用戶存入,其中用戶交易產生 PnL 和發行人賺取的版稅如果不提現而是用於繼續投資,這筆錢仍然會留存在協議以內。但 Bot 賺取“MEV 收入”和協議賺取的手續費部分會直接成爲資金淨流出。

Bot 賺取的“MEV 收入”很難量化,但 9 月 DWF 創始人 AG 入駐 FT 是一個典型案例。FT 前端顯示的第一個买入價格是 0.4ETH,這意味着 Bot 直接买入了 80+ Key,均價 0.135E。這些 Key 在此後的 48 小時內被陸續賣出,成交價格 1.1E-1.5E。據此估算,Bot 在 AG 的 Room 中共賺取了大約 100ETH,而這些利潤全部源於用戶的損失。

手續費部分則比較好好量化,DUNE 數據顯示,截至 10 月 25 日,歸屬於項目方的累計手續費爲 13840 ETH。按照最高點 27000ETH 的 TVL 計算,用戶累計存入的 ETH 至少爲 40000ETH。即使不考慮 Bot MEV 收入、KOL 版稅淨提現、假帳戶 Scam 帶來的淨流出,FT 已經賺走了用戶超過 30% 的本金,這是僅僅三個月的成果。

當 TVL 上漲時,用戶的感受沒有那么強烈。但一旦 TVL 進入下行甚至只是橫盤,衝擊會變得異常強烈。協議抽水、Bot MEV 收入 + KOL 版稅淨提現 + 假帳戶 Scam 帶來的淨流出都是【非交易】帶來的,如果我們把後三項按照 5000ETH(這一數值已經非常保守)進行估計,那么用戶的累計總存入爲 45000ETH。

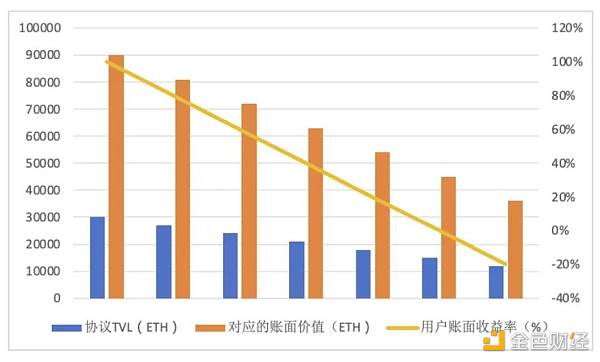

此前的文章說過,Key 的账面價值大約是真實 TVL 的三倍。那么當 TVL 是 27000ETH 時,Key 账面價值大約是 81000ETH,和 45000ETH 的本金相比,用戶獲得了平均 80% 的正收益,而當 TVL 下降到 21000ETH 時,所有 Key 的账面價值下降到了 63000ETH,用戶的平均收益下降到了 40%。可以看出,Key 的账面收益率是自帶槓杆的。如果 TVL 繼續下降至 15000E,用戶的總账面價值就會和總投入本金持平,如果考慮交易費用和买賣價差,用戶進入總體虧損狀態。

目前 FT 的 33 共識瓦解已經有傳導至 Tomo 的趨勢。如果協議 +Bot 的高抽水如果持續下去,帶崩 FT 和其它 SociaFi 只會是時間問題,而且伴隨着账面收益率的下降,瓦解趨勢還會加快。我們曾寄希望於 Friend.tech 解決協議抽水和 Bot 問題,但目前看起來沒有任何改變發生。而且近期積分規則的變化某種客觀上導致了刷分用戶的交易,進一步增加了交易磨擦;而創始人 0xRacer 也提取了自己 Key 賺取的高額手續費。

三、曲线還能怎樣改進?

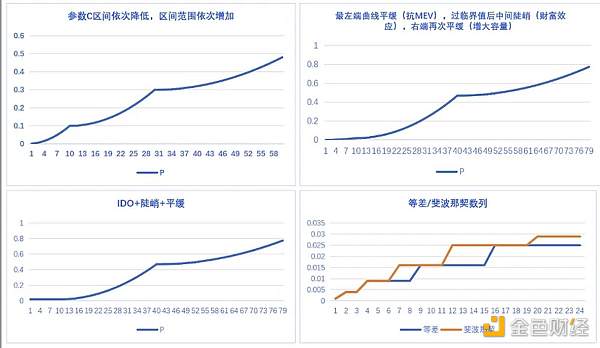

進一步思考,如果我們仍保持 P = K²/C+ D(C、D 均爲常數)形式的前提下,設置定價公式需要考慮以下因素:

曲线增長速度 & 價格

增長速度越快越 FOMO,主要通過增大常數 C 來實現,競品普遍降低了增長速率,讓曲线變得更平滑。但這種做法的出發點更主要地還是爲了保持 Key 的【低價】,仿盤的 TVL 會和 FT 存在巨大差距,因此相同持有人的情況下有一個更低價格會比較合理。

社群能容納的人數

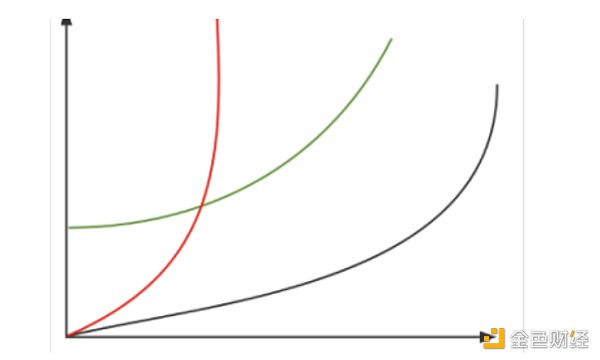

曲线增長速度也會決定社群容納人數上限。如果需要更高的容納人數,需要讓曲线更加平緩:

(1)增大常數 C

(2)設置分段函數,後幾段更加平緩

(3)需要計算相同 X 情況下,P 和 FT-Key 的 P 的對應比例關系

曲线最左端的 MEV 價值

解決被 Bot 的“MEV 問題”

(1)增加正截距項 D,使初始價格>0(Tomo 設置了 D 但數值很低可以忽略)。這種做法也有缺點:導致財富效應的倍數下降

(2)在最左端增加一個平緩或者水平的曲线

(3)固定價格 IDO(預售制,和 2 的區別在於一個先到先得,一個公平發售)

(4)允許房主預購

從曲线形狀來看,有兩類改進思路,一類是直接改變 C 和 D 的參數。這也是當前最常見的改進方式,通過改變常數 D,也可以一定程度上解決 MEV 的問題。

第二種形式是設置分段函數。這種做法可以在不同的價格區間範圍內設置不同的參數,以實現不同目的。例如在曲线前半段設置一個較爲平緩的曲线甚至是水平的曲线,來完成抗 MEV 或者是類 IDO 啓動。其中 IDO 模式對於解決 Bot MEV 和發行失敗(在 Tomo 上表現得比較突出)有積極意義。

這同樣也是有代價的。如果在左端採用平緩曲线,开盤的財富效應將被大幅度削弱,同時還需要進一步考慮左端供給的數量,供給過多可能會消耗掉潛在的买盤或者財富效應。

四、KOL 之外,Key 還能承載什么?

一個客觀事實是,大部分 Room Owner 提供的“服務” or “信息”不足以支撐 Key 的價值,或者說 Key 的價格被普遍高估,產生這個問題的原因是 Friend.tech 的投機需求、刷分需求混淆了真正的效用需求,而 FT 和仿盤們也是基於業務目的做出了價格曲线的選擇。

大多數人僅僅把 Key 當作社交代幣,但事實上 Key 可以代表任何資產。Friend.tech 帶給了我們一種思路:將資產的發行與交易作爲“Fi”引入“Social”,來完成 SocialFi 的最終閉環。對於 FT 和大多數仿盤而言,Key 代表的就是 KOL 的個人品牌或者個人聲譽,但這不代表 SocialFi 就是這樣。即使仍然基於 FT,也可以把任何資產裝進 Key,例如 Web3 項目的股權或者代幣(已經有人這樣做),這種情況下 Key 代表的就是 Token 或者股份;或者利用 FT 完成 IDO,Key 代表的就是投資份額或者未來的求償權(也許很快就會有項目這樣做)。

目前看來 FT 和仿盤的功能過於簡單,對於一些衍生需求並不能很好滿足。另外一種思路是將【資產發行】引入已有的 Web3 社交 / 內容產品(如 DeBox、CrossSpace 等)。如 DeBox 定位爲最原生的 DAO 治理平台目前已經基於 DID 構建了涵蓋聊天、動態、社區功能的社交平台,並且提供投票、提案、Token 授權檢測、交易等功能組件。擁有了足夠多的用戶、足夠強的社交連結、信息、管理工具、交易工具的情況下,DeBox 當前已有 150 萬注冊用戶,1 億 + 日均消息數,功能層面有極高的可拓展性,天然適合引入一套有效的資產發行解決方案以及與業務類型適配的經濟模型和價格曲线。

DeBox Interface

這裏的資產包括但不限於特定的內容、去中心化的群組、甚至是無實質意義但擁有群體共同意志的 MEME;再由一系列的社交工具和基礎設施爲這些資產提供服務,Key 的價值將真正完成閉環。

最後,Fi 和 Ponzi 的最大區別在於資產是否存在並且有價值,我們永遠不能忽略這一點。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:friend.tech 經濟模型拓展:SocialFi 需要什么樣的價格曲线?

地址:https://www.torrentbusiness.com/article/74397.html

標籤:

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33