個股比較

2023年已經來到尾聲,一年已經過了十個月,年初的0056、00878也沒人料想得到,五月份一個AI大風就把這兩檔ETF吹了起來,廣達直接飆漲161.41%,0056累計漲幅繳出近三成的28.7%,00878也有近兩成的20.59%,相對於加權指數13.18%,可說是直接海放台股平均值。但其實AI族群也不是一路順風,前陣子廣達才剛衝上240%以上的漲幅,最新收盤則收斂到161.41%,消風接近一倍的漲幅,這當然是「成也AI、敗也AI」。反過來說,最近AI族群開始逆風,那麼原本跟著喫香喝辣的兩檔「56」、「78」當然也得跟著收斂一些,但如果接下來繼續殺AI,那麼你就要注意兩檔AI概念ETF的抗跌性了,才不會年初賺翻卻在年底吐光,虎頭蛇尾的績效可不妙,這兩檔AI概念ETF的近況又是如何?我打算用三個重點馬上告訴你。

近一個月誰最抗跌?

個股比較

先不論什麼0056持有AI股兩成,或者00878持有AI股四成,反正就是都有AI成分股,我們就直接看廣達近期走勢,直接對照這兩檔ETF的連動度,遇到這種下殺盤,連動性當然是越低越好。拉開近一個月走勢來看,廣達下殺21.09%,0056拉回6.76%,00878修正4.32%,結果AI持有四成的00878抗跌能力更好。反過來思考,00878有六成不是AI股,而0056則高達八成不是AI股,整個ETF還有一堆股票,所以漲跌當然也不一定只會受到AI股影響,所以從整體表現來看,00878抗跌程度是優於0056的。

基金淨值穩健度觀察

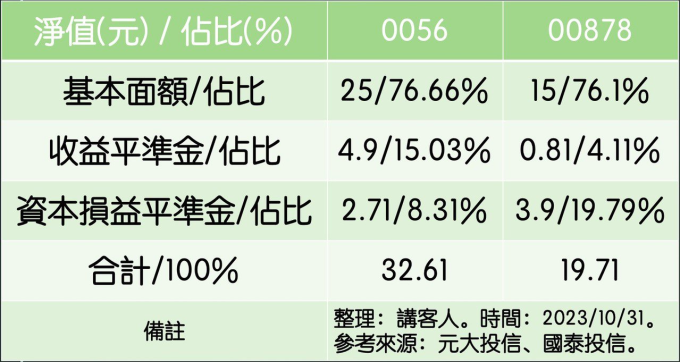

再從淨值角度來看,穩定性也相當重要,因為ETF股價會跟著淨值走,而淨值的組成也會影響穩定度,我們分別來看這兩檔ETF的組成。

0056

0056基本面額佔比約76.66%,這代表的是本金,至於收益平準金就是為了穩定配息,所以這筆錢也算是本金之一,目前佔比約15.03%,再來是資本損益平準金,這就比較特別,裡面的資金指的是資本利得,包含已實現及未實現,換句話來說,這等於是ETF投資績效,當然會更浮動,如果從整體比重來看僅有8.31%,所以如果從淨值組成來看,0056淨值影響主要來自持股本身以及本金,市場波動度對0056的資本損益平準金影響不到10%,相對穩健。

00878

換成00878來看,基本面額是76.1%,而收益平準金為4.11%,資本損益平準金則高居19.79%,從這一點也不難發現,為什麼00878會一直上漲?顯然就是來自AI成分股的資本利得上漲,進而帶動資本損益品準金增加至整體淨值約兩成,因此股價就跟著淨值而水漲船高了,但反過來說,如果AI行情一反轉,那麼00878的帳上資本利得或處分收益肯定也會受到影響,賣得好就發財,就像這陣子一樣,股價越飆越高,但如果來不及換股賣掉,資本利得就會變成「紙上富貴」。

如果從淨值穩定度來看,關鍵點就在資本損益平準金,0056在這個項目的淨值比重不到10%,穩定度當然就會勝過佔比近兩成的00878了。

年化配息率對照

最後當然就是配息及年化殖利率,00878在稍早正式公告,第四季決議配發每單位0.35元,追平第三季,也讓00878超過百萬以上的受益人相當滿意,畢竟00878淨值的資本利得這麼高,拿出來配發給大家,也是共享獲利啦,當然是好事,如果以最新收盤價換算,00878的年化報酬率是6.35%,維持在過去6%的基本標準。

再看到0056,今年首度改成季配息,但認真說,他們是下半年才調整配息方式,所以全年也只配發兩次,「兩次配息」等於是一年份了,全年配發2.2元,年化報酬率則從第三季5.56%上升到第四季的6.91%。

兩檔ETF的全年配息都已經正式出爐,並雙雙站上6%大關,當然,AI成分股的功勞肯定是最大,不止貢獻基金淨值成長,更讓兩檔ETF賺到不少資本利得,再從2023年為單位對照,既然殖利率都有6%,那就是平手了,投資人都能賺到高股息,皆大歡喜。

穩定看56,AI拼78?

以近一個月的抗跌性來看,00878下跌幅度較小,但拉長則是00878表現更為震盪,原因今年五月開始,大盤變成AI盤,才讓00878忽高忽低。至於0056的AI成分相對少,漲幅就比較溫吞,但AI下殺就比較不需要擔心,相對穩健一些,而兩檔ETF淨值同樣受AI股牽動,但00878受影響的程度又更高些。先撇除選股邏輯或配息問題,這青菜蘿蔔各有喜好,而且年化配息都6%也沒什麼好比的,單純以抗跌及AI看好度來討論,若覺得短期內AI還有戲的投資人,又不想直接買廣達,造成自己投資高風險,那麼配置00878當然比較合理。反過來說,如果害怕崩盤或AI割韭菜,甚至目前手上早就有廣達、緯創、仁寶,那麼配置0056顯然比較適當。

◎本文獲「玩股網」授權轉載,原文:近一個月00878、0056誰抗跌?AI獲利貢獻多少淨值?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:0056、00878「只能擇一」該選誰?專家:看你要穩定還是拚AI

地址:https://www.torrentbusiness.com/article/74314.html

你可能感興趣

00900、00929、00934、00936、00940…高股息ETF多檔降息! 莎莉:適度修正並非壞事

2024/11/22 11:43

金寶伺服器利多助攻 早盤亮燈漲停、成交逾14萬張

2024/11/22 11:42

台灣虎航吸89.25萬人搶抽 估中籤率0.2%、抽中可賺3.5萬

2024/11/22 10:58

台新金(2887)外資狂賣、「新新併」下一步在哪? 老牛:股價位階屬合理偏低

2024/11/22 10:37

正崴攻 BBU 商機股價飆漲停 1.6萬張買單排隊等著買

2024/11/22 10:10