作者:TokenBrice,GHO流動性委員會臨時領導人;翻譯:金色財經xiaozou

GHO自發布以來其匯率一直低於掛鉤水平(目前約爲0.96美元),想知道這是爲什么嗎?情況是否會有所轉變?簡單來說,GHO的這種價格走勢源於供需失衡,這個問題即將解決。想要了解具體內容,請閱讀下文。

首先,我們要知道,GHO是Aave協議的原生穩定幣,可以使用Aave支持的任何代幣抵押品來鑄造。借款人支付治理規定的利率,而stkAAVE持有者則可享受折扣利率。目前的借款利率區間爲2.13%至3.05%,並且可能很快會上調。

1、GHO利率問題

GHO目前的情況與早期的Maker/DAI類似:其利率由治理定義(沒有PSM/GSM)——這意味着GHO天然不適應不斷變化的市場條件。然而,自GHO發布以來,市場狀況發生了巨大變化。

如果你好奇爲什么目前的利率和利率模型是有問題的,答案很簡單:GHO利率仍然遠低於其他替代選擇,比如在Maker借入DAI的利率,甚至是在Aave借入其他穩定幣的利率(DAI或USDC的利率要高於5%)。這就形成了一個套利循環,在這個循環中,一個stkAAVE持有者可以以大約2.13%的APY借入GHO,兌換成DAI,然後把DAI的儲蓄利率(目前爲5%)裝入囊中。

正如我在上面提到的,治理組織很清楚這個問題,並正在着手解決該問題。因此,這方面的前景是光明的,只是個時間問題。現在讓我們來討論另一個重要話題,了解GHO的現狀,這與利率息息相關。

2、GHO效用

確保穩定幣長期穩定的一個好辦法是賦予其效用。事實上,有大量穩定幣持有者借入或購买該穩定幣,並保持這種狀態持續下去是至關重要的。

例如,Liquity協議擁有LUSD Stability Pool(穩定池),它使LUSD持有者能夠從清算中獲得ETH收益,從發行中獲得LQTY收益。穩定池是一個特殊例子,因爲它同時還是協議清算的主要儲備金來源。

其他CDP協議已經實現了不同的解決方案,但在爲穩定幣提供效用方面走向了同一個方向,例如,帶有DAI儲蓄利率的MakerDAO:用戶可以通過質押DAI賺取更多的DAI。

雖然這些解決方案都有各自的特點,但從更高層次來看,它們都達到了相同的目標:確保有一群穩定幣持有者愿意保留這些穩定幣(也就是說,不兌換爲另一種穩定幣或其他資產)。

這正是GHO目前所缺少的:除了提供流動性之外,現在持有GHO沒有任何效用。所以,大多數享受低於市場借貸成本的借款人都樂於出售自己手裏的GHO,兌換爲另一種穩定幣以賺取收益,比如DAI。

現在,治理組織也意識到了這個問題並考慮解決方案,主要選擇有:在Aave上添加對wGHO的抵押品支持。爲GHO持有者提供質押選擇:GHO儲蓄利率。

現在我們已經了解了GHO的基本情況,我們可以开啓我最喜歡的話題了:流動性策略!

3、當前GHO流動性管理的不足之處

流動性管理是一場艱難的遊戲:需要在支出、效率、政治和市場目標之間維持平衡。對於像GHO這樣的非掛鉤穩定幣來說,要清楚什么是需要的,什么是有害的,甚至要更加艱難。

事實上,恢復掛鉤需要做一些低效的工作,比如爲支撐價格的超範圍流動性买單。盡管GHO流動性委員會是由經驗豐富的專業人士組成的,但他們恰恰感受到了這樣的困惑:他們追求效率,但事實證明這並不利於維持掛鉤。讓我們具體來看幾個例子,這樣你就明白我說的是什么了。

(1)Stableswap GHO池

Stableswap通常是穩定幣的絕佳流動性集中選擇:它將流動性聚集在1:1的價格附近,當所有相關穩定幣都有效地維持在掛鉤水平時,它提供了巨大的流動性深度。

然而,如果一項資產脫鉤,stableswap實際上會使情況變得更糟。爲什么會這樣?我們來看一下Balancer上的stableswap主池的流動性分布情況。

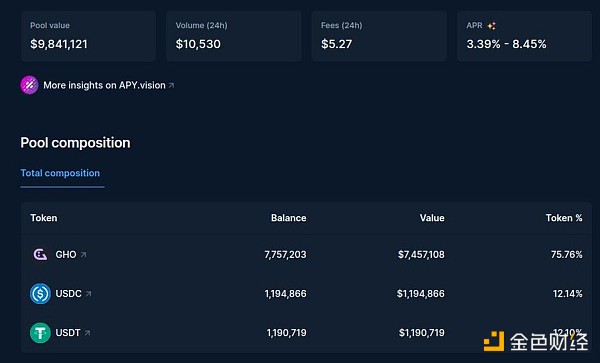

由於GHO處於掛鉤水平之下,池中GHO的集中度遠遠高於目標的50%。爲了計算方便,假設TVL爲1000萬美元,如果所有的穩定幣都保持完美的掛鉤水平,將有大約500萬美元的GHO,其他三種穩定幣各爲133萬美元。

相反,我們有大約750萬美元的GHO以及250萬美元的其他穩定幣。就买壓/賣壓而言,這很明顯:有250萬的GHO盈余,隨着GHO價格的上漲,它將被調整爲GHO——本質上就是一個250萬的GHO銷路,將GHO價格從0.95美元拉升至1美元。

對於低於或超過掛鉤水平的資產,stableswap是有害的:當穩定幣高於掛鉤時,我們觀察到類似但相反的影響,就像在幾個月前的LUSD Curve池所看到的那樣:交易對資產池變得厚重。當LUSD價格下跌時,它起到了購买儲備金的作用,就相當於一股阻止價格下跌的力量。

(2)0.95-1.003 GHO Uniswap V3池

這個池要更微妙,但在概念上是相似的。

當GHO爲0.96美元時,GHO/USDC池在Bunni上啓動,價格區間爲0.95-1.003:與往常一樣,爲了計算买壓/賣壓,你必須計算各代幣的余額。由於UNIv3上的流動性分布是线性的,你需要弄清楚我們現在所處的價格區間位置,以便能夠扣除余額。這很簡單!

正如你所看到的,該池在啓動時靠近區間的左端,這意味着超過80%的流動性都是GHO:如果池有充足供應,會出現另一個可觀的從0.96美元到1美元的銷路。幸運的是,該池超出了區間,Bunni指標立即停擺,終止了所有LP激勵,從而阻止了一切大額存款。

4、改變流動性委員會運作方式

流動性委員會於兩周前成立,並推出了多項措施。到目前爲止,它以社團結構運作。昨天,我們決定改變決策程序,以精簡流動性委員會的行動,提高效率,減少出錯的機會。

爲了確保委員會有明確的領導,有既定的愿景和確切的關鍵行動來實現愿景,我們就領導層精簡爲一個人(就是我本人)進行投票。

艱難時期需要強硬措施。目前GHO價格爲0.96美元,我們有責任確保流動性委員會以最高效率運作。因此,我建議流動性委員會改爲由我領導,任期一個月,並將建議提交表決。

流動性委員會以四票贊成及兩票棄權通過該提案(共有七名委員,但我棄權了)。

因此,我將擔任流動性委員會的臨時領導人,任期一個月(直到11月30日),屆時GHO的目標價格至少應爲0.985美元。如果我們達不到目標,我將承擔全部責任,並向委員會提出辭呈。

5、爲什么由我領導?

現在你可能會疑惑:爲什么是我?很簡單:流動性委員會需要具備獨特的專業知識,在整個DeFi生態中,它需要一個穩定幣和流動性專家。更具體地說,它需要一個有管理並不完全掛鉤的穩定幣定向流動性經驗的人,我更愿意將這種不完全掛鉤狀態稱爲“非掛鉤的掛鉤資產”。你可以想象,這樣的人並不多。對我來說幸運的是,我具有管理穩定幣流動性的經驗(雙向經驗)。

我很興奮也很高興能夠很好地利用這一經驗,領導流動性委員會重新恢復GHO掛鉤。爲此,我們將利用所有相關工具,重點關注最適合這項工作的工具:Maverick Protocol。

6、Maverick:掛鉤引擎?

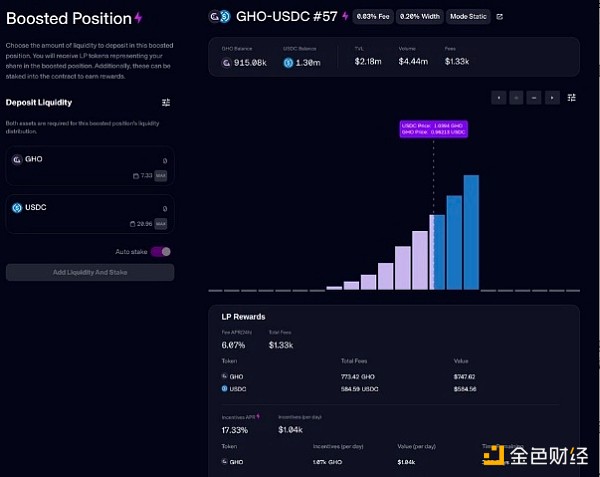

實際上,使用Maverick的靜態池可以做的最棒的一件事就是在給定區間內均勻分布流動性(遺憾的是,Uniswap做不到這一點,因爲它的分布是线性的)。這意味着你可以在給定的價格區間內創建靜態池來強制執行區間买賣,這正是我們將要對GHO做的!GHO Peg Support Pool I(GHO掛鉤支持池1號)就是個开始。

請注意名字裏的“I”,也就是說還會有更多的池。隨着價格向左端移動( GHO升值),激勵機制將朝着越來越高的底價移動。GHO將以溫和但確定的姿態恢復1美元掛鉤,加之其他治理舉措,最終提升其效用並刺激還款。

7、趕快加入神奇的DeFi吧!

只有DeFi才能提供任何人都可以看到、驗證及參與的實時事件。無論你對GHO持何種立場,我都強烈邀請你密切關注未來幾周動態,因爲我們正在以前所未有的規模進行試驗探索。

現在,很酷的一點是你可以不僅僅只做一個旁觀者;你也可以積極地做出貢獻。以下爲你提供一些參與途徑:

(1)你有闲置的USDC?那么請跟蹤即將推出的類似於BP#57的Maverick池並爲它們提供流動性:你也將在此過程中獲得可觀的收益。

(2)已經通過你的veBAL/vlAURA投票支持Balancer GHO池或爲其提供流動性?請停止!至少暫時停止:Aave/GHO熱衷於Balancer,但由於上面強調的幾點原因,stableswap現在是有害的。盡可能縮小該池規模,將可減少恢復掛鉤所需的壓力。關於GHO/crvUSD,我們向Curve Finance社區提出同樣要求,但這個池已然相對較小(30萬),所以情況並不那么緊迫。

(3)你相信流動性委員會將在新的統一領導下有能力恢復GHO掛鉤嗎?加油GHO!目前GHO與美元的兌換率爲0.96:1,如果我們確實能夠在年底前恢復掛鉤,你將在2個月內獲得每1美元4美分的年化利潤——即APY爲24%。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:爲何Aave穩定幣GHO一直低於1美元?問題怎么解決

地址:https://www.torrentbusiness.com/article/74139.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33