國泰永續高股息ETF(00878)週二(10/31)公告11月季配息,預估配息金額0.35元,以收盤價19.5元計算,單次殖利率1.79%,年化殖利率7.1%,在如今跌跌不休的台股就像是一股清流耀眼,然而根據Business Insider報導,高盛27日發表研究報告指出標普500前20%高股息成分股的股息殖利率,跟美國10年期公債的殖利率差距已從5月的1個百分點收斂至零如,這代表著甚麼?表示現階段投資美債所能獲得的債息殖利率與投資標普五百的股息殖利率已經沒有差別了,既然是一樣的殖利率,那投資在風險更低的債券不是更好嗎?如今的高股息是否值得投資人持續投資,還是終究是強弩之末?今天就來討論生息尾端,投資高股息ETF是不是真的沒有好處?

企業表現直接影響高股息ETF

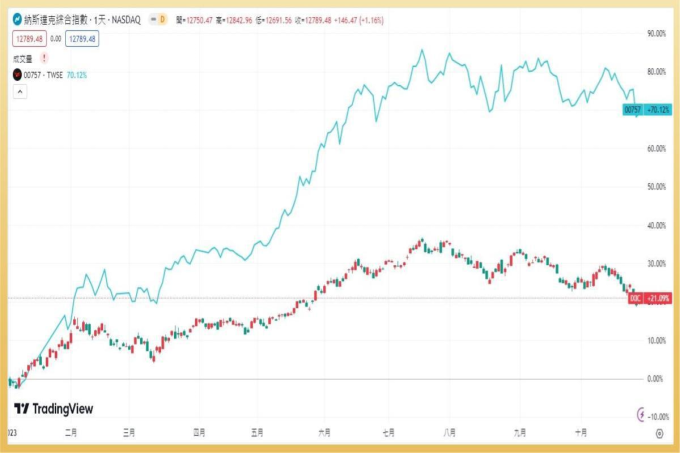

上圖中,藍色線是00757統一尖牙股,00757是追蹤 NYSE FANG+指數,投資美國上市、具高度成長性和市場關注度的科技股和非必需消費股,這個指數總共選出十間公司進行投資,但範圍仍包含在那斯達克指數之中。

而下方K線圖則為那斯達克指數,可以看到兩者在漲幅差異巨大:

00757漲幅高達70%而那斯達克為21%,今年科技股的漲幅都聚集在那斯達克權值股與尖牙股身上,實際上那斯達克的漲幅並沒有想像中這麼驚人指數漲幅背後當然是各個科技公司股價漲幅的總和,也反映出總體來看美國科技公司除了尖牙股們,其他公司並沒有想像中獲得市場資金青睞推升股價。

回到台股,眾所皆知台灣大多是電子業、半導體業,這些供應鏈直接與美國科技公司相互依存,而台灣高股息時常有個特性,就是選入一坨的科技業公司,但假若挑選的個股只考慮殖利率不考慮其他因素,就很有可能落入高殖利率陷阱,賺了股息賠了價差。

舉例來說,在2020-2021年景氣從谷底反彈時,群創曾經創下非常好的營收獲利,同時也反映在配息上,這也正好使傳統高股息ETF0056將其納入成分股,當然同時還納入長榮與友達,那時候0056前十大成分股,第一名長榮佔比約6.44%、第三名友達約4.1%、第九名群創約3.44%,三檔個股合計佔比近14%,然而景氣反轉與利率上升,這類景氣循環股馬上打回原形,也間接造成0056股價的弱勢。

以上圖為例,就可以看出同樣身為高股息一族,0056與00878在面對景氣下跌時,選股內容對股價的影響,兩者來到2022年初反映在漲幅上差了一倍之多,雖然0056在2021年尾仍然強勢填息,但相比00878的表現就顯得差強人意。

0056、00878、00934高股息ETF比較

注意:以上數據僅為參考統計,不保證未來獲利,且ETF成分股隨基金策略變化,投資人須謹慎應對。

總的來說,這三支ETF具有不同的追蹤指數、費用、規模、配息方式和投資策略。投資者可以根據自己的投資目標和風險承受能力,選擇最符合需求的ETF,當然無論是哪一檔ETF,股價或淨值都可能波動,但隨著成份股的不斷調整,資金不會長期被限制在某個產業或特定股票,這也使高股息ETF成為存股策略的理想選擇,言下之意其實是說明投資人要聚焦在高股息ETF的「選股策略」上,ETF就是一籃子股票,但選了什麼股票,該企業能不能長期穩定成長,才是投資人該考慮的事情,而債券與高股息股票本就是不同商品,不應該拿來直接比較,而是思考如何分配資金做股債配置才對。

美國高股息ETF有哪些?

高股息ETF有他的投資價值與特性存在,不是無腦存就能享受資本獲利以及穩定現金流,而要鎖定真正具有高股息成長的標的會更好,這點不管是在台股還是美股都一樣,尤其在台股高股息ETF滿天飛的狀態下,產業研究可能會更需要專業判斷力,抓對趨勢飛天獲利很可觀,反之亦然,若真要定期定額,時間拉長會有較好效果,穩定的市值型、大盤型的ETF投資標的,例如美股的「道瓊一百」、「標普五百」 ETF,時間拉長來看,報酬率很容易完勝一般高股息ETF。

原文出處:

低價進場高股息ETF!0056、00878、00934怎麼選?加碼三檔美國高股息ETF

延伸閱讀:

鋼鐵股再回歸!10大台、美鋼鐵股與鋼鐵ETF

搶攻車用SiC!碳化矽概念股有哪些?

10大超夯ETF投資!老手、新手都愛買

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:00934、00878、0056三檔高股息ETF怎麼選? 逢低更該進場:分配資金做好配置

地址:https://www.torrentbusiness.com/article/73998.html

標籤:00934中信成長高股息ETF 00878國泰永續高股息 0056元大高股息 月配息 美國 科技股 成分股 報酬率 季配息

你可能感興趣

國巨違反重訊規定 證交所開罰5萬元

2024/11/21 19:06

佶優加速AI布局 AI伺服器機櫃及算力服務同軌並進

2024/11/21 18:59

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03