萬字長文:全景解析 DeFi 代幣經濟學

介紹

代幣在 DeFi 系統中發揮着重要作用,不過在實現協議目標、價值捕獲機制和生態系統集成等方面又存在一些差異。代幣作爲多功能工具,包括充當交易和訪問的實用代幣、決策的治理代幣或社區財富分配的收益分享代幣。這些代幣在 DeFi 內部的各種環境中運行,從去中心化的交易所到借貸平台,甚至是驅動整個系統的底層基礎設施。

本文我們將深入研究驅動 DeFi 的相關代幣機制,從流動性挖礦、質押、投票托管到收益分享模型,揭示這些機制如何塑造區塊鏈協議的當前格局,以及它們如何被不同的協議所採用。

這項研究包括以下協議的代幣:1inch Network、Aave、Abracadabra、alchemx、Angle、Ankr、ApolloX、Astroport、Balancer、Beethoven X、Benqi、Burrow、Camelot、Chainlink、Cream Finance、Compound、Convex Finance、Curve Finance、DeFi Kingdoms、dForce、dYdX、Ellipsis Finance、Euler Finance、Frax Finance、Gains Network、GMX、Hashflow、Hegic、HMX、Hundred Finance、IPOR、Lido、Liquity、Lyra、MakerDAO、Mars Protocol、Moneta DAO (DeFi Franc)、MUX Protocol、Notional、Osmosis、Orca、PancakeSwap、Perpetual Protocol、Planet、Platypus Finance、Premia、Prisma Finance、QiDao (Mai Finance)、Reflexer、Ribbon Finance、Rocket Pool、Solidly Labs、SpookySwap、StakeDAO、StakeWise、Starlay Finance、SushiSwap、Synapse、Tarot、Tectonic、Thales、Thena、Uniswap、UwU Lend、Velodrome、XDeFi、Yearn Finance、Y2K Finance、Yeti Finance。

值得注意的是,這並不是包含所有的 DeFi 協議代幣,而只是具有代表性的選擇,尤其是重點關注那些在代幣機制上引入創新或略有變化的代幣。

值得注意的是,這不是所有 DeFi 代幣的詳盡列表,而是一個代表性的選擇,重點關注那些引入創新或代幣機制略有變化的代幣。

研究框架

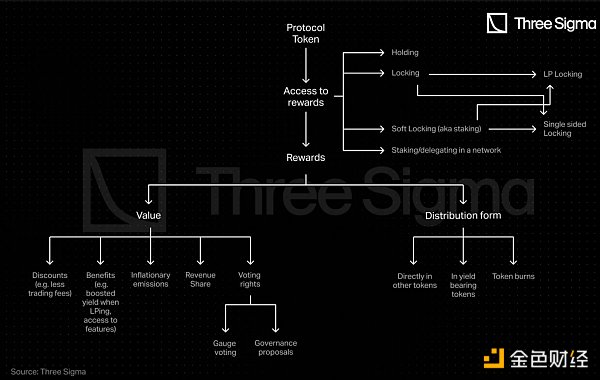

爲了探索代幣在 DeFi 中扮演的各種角色,我們將採用系統的方法。在檢查了 50 多個 DeFi 協議之後,呈現出一個很明顯的普遍趨勢:大多數協議爲用戶提供了一種通過其代幣獲得獎勵的方式。

這些獎勵的範圍可以從有形的利益到更抽象的價值形式,可能包括協議功能的折扣、流動性提供者的更高回報、通貨膨脹激勵、協議收入的份額或對關鍵決策進行投票的能力。這些獎勵的分配方式也可能不同,有些代幣是直接鑄造或轉讓的,而另一些則可能涉及現有代幣的銷毀或產生收益資產。

獲得這些獎勵的方式也各不相同:用戶可以通過簡單地持有代幣、軟鎖定、鎖定或質押 / 委托網絡中的代幣來獲得獎勵。

這些鎖定機制在不同的協議中可能會有很大差異。因此,我們將專注於三個核心方面,讓您全面了解當前的代幣經濟學格局:獎勵訪問、價值和分配。必須認識到,雖然這些選項提供了獎勵參與的途徑,但它們應該根據個人協議的設計和目標進行定制。

本文不會採用每個協議的獨特術語來描述各種代幣策略和模型,而是使用標准化方法,以確保清晰和易於比較。在本文中,將使用以下術語:

質押(Staking):指網絡內的代幣質押(用於去中心化);

鎖定(Locking):涉及在固定期限內鎖定代幣,並且在鎖定期結束之前不能進行提取,否則會受到嚴厲懲罰。

軟鎖定(Soft Locking):未知代幣的具體鎖定時間,並有可能解鎖,有時會產生提款費用或解鎖等待期,這在典型的代幣經濟學討論中通常被稱爲「質押」;

LP(軟)鎖定:表示相同的概念,但專門與鎖定 LP 代幣有關;

根據我們的框架,本文中包含的協議分爲以下幾類:

獲得獎勵的形式

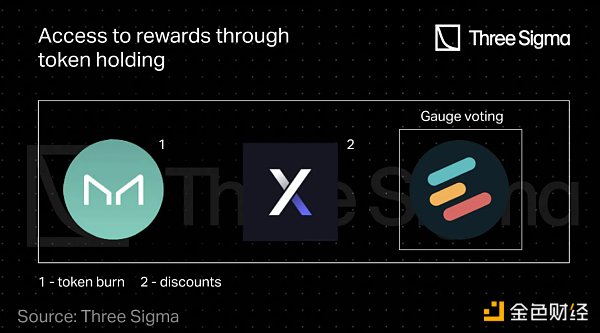

通過持有獲得獎勵

包括 Euler Finance、MakerDAO 以及最近的 dYdX 在內的少數平台,都對持有代幣的用戶進行了獎勵。

dYdX 是 DeFi 領域著名的衍生品交易所,通過向 DYDX 持有者提供較低的交易費用,成爲活躍交易者的主流選擇之一。

但是從 2023 年 9 月 29 日开始,dYdX 开始向所有交易員過渡到標准費用結構,雖然 DYDX 主要用作平台的治理工具,但值得一提的是,代幣持有者以前也可以將代幣質押在安全模塊中,以增強協議的安全性,不過對應基金已於 2022 年 11 月 28 日停止運營。

Euler Finance 是 DeFi 借貸賽道的項目內運營,持有者通過委托治理代幣 EUL,將有權影響 EUL 流動性激勵與平台發展方向。但是用戶必須質押他們的 EUL 才能參與投票,如果他們只是持有,實際上不會獲得任何直接獎勵。

MakerDAO 的 MKR 代幣則具有雙重用途。首先 MKR 持有者能夠積極參與治理決策,對關鍵參數進行投票;其次在市場大幅波動抵押品價值不足時,MKR 將作爲協議的保護措施——在這種情況下,可以鑄造新的 MKR 代幣並兌換成 DAI。

盡管 MakerDAO 缺乏明確的收入機制,但 MKR 持有者間接受益於通過穩定費產生的超額 DAI,因爲這些盈余 DAI 可用於回購和銷毀 MRK 代幣,從而減少供應量。

隨着最近推出的智能銷毀引擎(Smart Burn Engine)的上线,MKR 代幣將以 Uniswap V2 LP 代幣的形式累積,而不是被回購和銷毀。Maker 將定期使用盈余緩衝(Surplus Buffer)中的 DAI,以從 Uniswap V2 的 DAI/MKR 流動性池中买入 MKR 代幣,且买入的 MKR 代幣隨後將與從盈余緩衝中的額外 DAI 組成交易對,並提供給相同的市場。作爲回報,Maker 將收到 LP 代幣,並隨着時間的推移增加 MKR 的鏈上流動性。

其他一些協議也採用回購和銷毀機制來間接獎勵持有代幣的用戶,但是由於大多數協議都將此與其他機制相結合,因此將在本文的後面章節提到它們。

通過質押或委托獲得網絡獎勵

一些協議代幣通過用於質押或委托,以實現網絡去中心化,增強生態系統的安全性。其中質押需要代幣持有者將其資產鎖定爲抵押品,積極參與網絡運營、驗證、交易驗證和維護區塊鏈完整性。這使代幣持有者的利益與網絡安全和可靠性保持一致,並提供了潛在的獎勵,以及在發生惡意行爲時失去質押代幣的風險。

採用這種質押或委托機制的協議包括 Mars Protocol、Osmosis、1inch Network、Ankr、Chainlink 和 Rocket Pool。

Osmosis 爲 OSMO 代幣持有者提供了多種質押選項,包括委托給驗證者以確保網絡安全,委托人根據其質押的 OSMO 數量獲得交易費用獎勵,但會扣除所選驗證者的傭金。質押者(包括驗證者和委托人)在保護網絡時可獲得新釋放 OSMO 代幣的 25%。

此外 Osmosis 還提供超級流質押(Superfluid staking),使用戶能夠將代幣以 OSMO 交易對的形式進行質押,以獲得固定期限(目前爲 14 天)的收益。這些代幣不斷產生 Swap 費用和流動性挖礦激勵,同時 OSMO 代幣也可獲得質押獎勵。今年 1 月 Osmosis 引入自動化內部流動性套利機制,以積累收益,目前社區正在就這些資金的潛在用途進行治理討論,包括實施可能使 OSMO 通貨緊縮的銷毀機制。

Mars Protocol 也是 Cosmos 生態系統的一部分,其運作方式類似,代幣持有者可以通過質押或委托,在保護 Mars Hub 網絡、管理前哨(outpost)功能和設置風險參數方面發揮重要作用。

1INCH 代幣是 1inch 網絡的治理代幣和實用代幣,其主要用途在於 Fusion 模式,解析器將 1INCH 質押並存入「feebank」合約中以啓用 Swap 交易。委托 1INCH 來支持 Fusion 模式的用戶將獲得部分產生的收入。一旦質押,代幣在指定的鎖定期結束之前無法提取,否則會受到懲罰(默認鎖定期爲 2 年),此外 1INCH 持有者在 1inch 的 DAO 中擁有投票權,使他們能夠影響平台的發展方向。

Ankr 的 ANKR 代幣具有多種功能,包括在生態系統中扮演質押、治理和支付的角色。ANKR 質押的獨特之處在於可以委托給全節點,而不僅僅是驗證節點,從而允許社區積極選擇信譽良好的節點提供商。作爲回報,質押者將分享節點獎勵並一些 slashing 風險。目前 ANKR 質押已擴展到超過 18 個區塊鏈,ANKR 代幣還支持用戶參與治理,包括對網絡提案進行投票,此外 ANKR 代幣還可用於網絡內的支付。

Chainlink 的原生代幣 LINK 是節點運營商的基礎,使個人能夠質押 LINK 並成爲節點運營商。用戶還可以將 LINK 委托給其他節點運營商,參與網絡運營並分享費用收益。LINK 代幣用於在 Chainlink 的去中心化預言機中進行支付,以支持網絡的運營。此外 LINK 代幣用於獎勵提供基本服務的節點運營商,包括數據檢索、格式轉換、鏈下計算和保證正常運行時間。

Rocket Pool 是流動性質押衍生品(LSD)的主要參與者之一,無需 32 枚 ETH 的以太坊 PoS 參與要求,Rocket Pool 引入了 RPL 代幣,爲網絡的 slashing 風險提供保險,增強了安全性。「迷你池」(Minipools)只需要 8 枚或 16 枚 ETH 作爲抵押,其余部分是從質押池借入 24 枚或 16 枚 ETH。RPL 作爲抵押品充當額外保險,降低 slashing 風險。RPL 代幣持有者還擁有治理權,此外 RPL 代幣還用於協議費用的支付,在 Rocket Pool 生態系統中提供全面的工具包

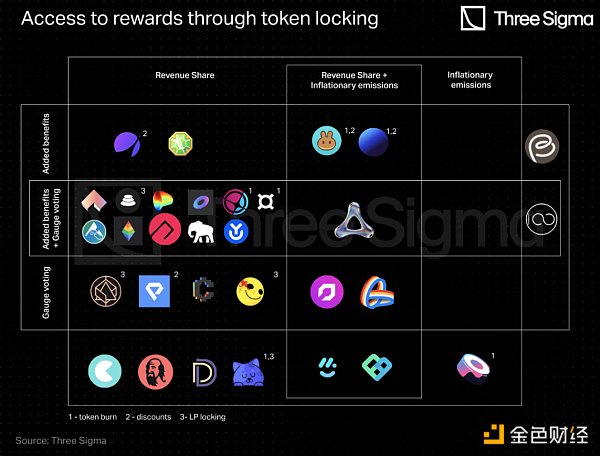

通過鎖定獲得獎勵

在 DeFi 的當前格局中,代幣鎖定是獲取協議獎勵的核心機制,包括收益分享、提高年化利率和通脹排放,且鎖定主要有兩種形式:

單邊鎖定(Single-sided locking):用戶鎖定原生協議代幣;

LP 鎖定(LP locking):用戶提供流動性,通常由協議代幣和網絡原生代幣組成,然後鎖定 LP 代幣;

此機制的關鍵是選擇鎖定時間間隔,用戶將在該時間間隔內受到約束,直到其到期,一些平台提供延長的時間選項以獲得更高的獎勵,而其他平台則允許提前解鎖,但會付出高昂的獎勵成本,因此這是一個平衡風險和回報的战略決策。

不過延長鎖定期會產生更多獎勵,例如增強投票權和增加協議收入份額,這與承諾和降低風險因素有關:更長的鎖定期表明了對協議的信心,而協議則會以更大的獎勵作爲回報。

一種廣泛使用的代幣鎖定方法是投票托管(Vote Escrow)模型,由 Curve Finance 首創,當用戶鎖定其治理代幣時,他們會收到 veTokens,這些代幣授予投票權,但通常是不可交易的。盡管投票托管解決方案在 DeFi 平台中越來越受歡迎,但出現了許多限制其有效性的問題,其中包括中心化的風險,即少數大型持有者獲得治理控制權,正如 Curve Wars 中所見的那樣。

因此,越來越多的平台和協議正在改進投票托管的概念,以提高參與度並調整整個生態系統的激勵措施。雖然 veTokens 通常是不可轉讓的,但一些協議允許將代幣用於解鎖流動性或獲得額外收益等目的,許多 DAO 現在採用投票托管解決方案來管理用戶的參與度和獎勵。

在 Curve DAO 中,用戶鎖定他們的 CRV 代幣以獲得投票權,鎖定時間越長,投票權就越大。veCRV 不可轉讓,只能通過鎖定 CRV 來獲取,最長鎖定時間爲四年。最初,一鎖定四年 CRV 等於一個 veCRV。隨着剩余解鎖時間的縮短,veCRV 余額會线性下降。

如前所述,這種模式引發了投票權的衝突,特別是在流動性方面,Convex 領導了這一衝突,要對 Convex 提案進行投票,用戶必須將 CVX 代幣鎖定至少 16 周,並且在此之前這些代幣將無法訪問。

在 BNB Chain 上的 Curve 分叉項目 Ellipsis Finance 也遵循了這種模式。EPX 持有者可以將其 EPX 鎖定 1 到 52 周,鎖定時間越長,他們獲得的 vlEPX 就越多。

Hundred Finance 現在由於協議被黑客攻擊而停止運營,它採用了與 Curve 類似的投票托管模型,其中將 1 HND 鎖定 4 年會產生約 1 mveHND,並且該余額會隨着時間的推移而減少。

永續合約交易平台 Perpetual Protocol 也採用了這種模型,用戶將 PERP 鎖定到 vePERP 可將治理投票權提高多達 4 倍。

許多 DeFi 協議已經接受了投票托管機制的衍生品,以激勵用戶參與。其中 Burrow 採用了與 Curve 的 ve-token 類似的模型,爲 BRRR 持有者提供了參與 BRRR 鎖定計劃的機會。Polkadot 上的 Starlay Finance 和多個鏈上的 Cream Finance 引入了類似的概念,代幣持有者分別鎖定 LAY 和 CREAM 以獲得 veLAY 和 iceCREAM 代幣。Frax Finance 也使用了這種模型,veFXS 代幣賦予治理投票權。

同樣 QiDao 和 Angle 也實施了代幣鎖定以獲得治理影響力。在期權領域,Premia 和 Ribbon Finance 分別提供 vxPREMIA 和 veRBN 代幣,StakeDAO、Yearn Finance、MUX Protocol、ApolloX、PancakeSwap、Planet、SushiSwap、Prisma Finance 和 DeFi Kingdoms 也整合了投票托管機制的變體。

這些協議在獎勵分配方式和爲用戶提供的利益方面有所不同,我們將在本文中進一步探討。此外,Solidly Labs、Velodrome 和 Thena 是值得注意的去中心化交易所,它們從 Curve 的投票托管機制的基礎上發展而來,通過 ve(3,3) 機制在其激勵結構中融入獨特的調整設計 。

Balancer 爲 Curve 模型引入了一個有趣的變化,即不直接鎖定協議的流動性挖礦獎勵代幣,而是鎖定 LP 代幣。因此用戶無需鎖定 BAL,但必須鎖定用於添加到 BAL/WETH 80/20 池中的流動性代幣 BPT 才能獲得 veBAL。

Alchemix 也採用了投票托管模型中 LP 鎖定類型的變體——用戶通過質押 80% ALCX/20% ETH Balancer 流動性池代幣的形式,來鑄造 veALCX。

Y2K 代幣是 Y2K Finance 生態中的實用代幣,鎖定成爲 vlY2K 後可提供各種好處,值得注意的是,vlY2K 以鎖定的 Y2K/wETH 80/20 BPT 的形式表示。

最後,UwU Lend 推出了一個新的借貸網絡,該網絡建立在其自己的 UWU 代幣之上——通過將 UWU 與 ETH 結合並在 SushiSwap 上提供流動性,客戶可以獲得 UWU-ETH LP 代幣,這些代幣可以在 DApp 中鎖定 8 周。

在代幣鎖定中,一個關鍵特徵是隨着代幣鎖定時間的延長而承諾提供更高的獎勵,例如投票權。這鼓勵了更長的鎖定承諾和對協議決策的更大影響力。將協議區分开來的因素是最大鎖定期,從幾個月到四年不等。管理 veTokens 也有所不同;一些使用线性衰減模型,逐漸降低投票權,如在 Curve、Perpetual Protocol、Cream、Angle、Frax 等中所見。相比之下,一些協議即使在鎖定期結束後也能保持治理影響力,如 Premia。

包括 SushiSwap、Premia、Ribbon、Yearn、ApolloX、DeFi Kingdoms 和 Prisma 在內的各種協議允許提前解鎖其代幣,但會採取懲罰性措施,譬如保留部分賺取的獎勵或引入高額罰款。

總之,代幣鎖定爲用戶提供了更強的治理能力和其他好處,我們將在本文中進一步探討這個主題。

通過軟鎖定獲得獎勵

軟鎖定,通常稱爲質押,爲代幣引入了略有不同的鎖定方式。與傳統的代幣鎖定不同,用戶不必遵循固定的鎖定時間,他們可以隨時解鎖。盡管如此,爲了激勵用戶進行更長的鎖定,協議通常會採用投票托管等策略,其中獎勵會隨着鎖定期限的增加而增加,並允許立即退出。

一些協議在解鎖過程中有等待期,或實施歸屬時間表,以抑制頻繁的鎖定 - 解鎖周期。在某些情況下,爲了鼓勵穩定和積極的用戶參與,同時提供靈活性,會引入解鎖費用。

Avalanche 上的借貸和流動質押協議 Benqi Finance 就遵循投票托管方式,通過流動性挖礦分配 QI 獎勵,然後可以將其質押爲 veQI。質押 QI 時,veQI 余額會隨着時間线性增長,最高可達質押 QI 的 100 倍。取消質押時,所有累積的 veQI 都將丟失。超額抵押穩定幣協議 Yeti Finance 採用了類似的系統。

Beethoven X 是 Balancer V2 在 Fantom 上構建的第一個官方分叉,現已在 Optimism 上可用,它遵循累積 veTokens 的相同原則,但不同的是需要鎖定 BEETS/FTM 80/20 BPTs。

最受歡迎的三個衍生品交易所 GMX、HMX 和 Gains Network 爲代幣質押者提供大量獎勵,激勵他們質押代幣,但沒有引入 veToken 的代幣經濟學模型。

Astroport、Abracadabra、Tarot 和 SpookySwap 等其他協議允許用戶質押代幣以換取收益代幣,這些代幣會隨着時間的推移捕獲價值,可以用來贖回質押的代幣以及任何累積的獎勵。

Camelot 嘗試了一種不同的方法,xGRAIL 是一種不可轉讓的托管治理代幣,可以通過直接軟鎖定 GRAIL 獲得,但需要經過歸屬期後才能贖回爲 GRAIL。

此外,Liquity、Thales、XDeFi、IPOR 和 Moneta DAO 等協議都使用單邊軟鎖定作爲獲取協議獎勵的途徑。

與 Beethoven X 一樣,其他協議也採用 LP 軟鎖定。有趣的是,許多協議利用 LP 質押機制來激勵流動性,作爲保險以保護協議免受破產的影響。Aave 和 Lyra 是支持 LP 質押和單邊質押的兩個協議,以激勵流動性進入其安全模塊,防止資金短缺。用戶可以分別存入 AAVE/ETH 和 WETH/LYRA LP 代幣,以換取保險池的協議獎勵。這些代幣化倉位可以隨時贖回,但有等待期。在 Notional 上,用戶軟鎖定 NOTE/WETH Balancer LP 代幣以接收 sNOTE 代幣。NOTE 代幣持有者可以發起鏈上投票,以在抵押不足的情況下提取 sNOTE 池中存儲的 50% 資產,用於系統補充資本。

同樣,Reflexer 協議上的用戶負責通過軟鎖定 Uniswap v2 上的 FLX/ETH LP 代幣來保持協議資本充足。

Hegic 使用 Stake&Cover 模型,其中質押的 HEGIC 代幣用於彌補協議出售期權 / 策略的淨損失,並從所有到期的期權 / 策略中賺取淨利潤。它還像 Aave 和 Lyra 一樣,質押不僅用於分享獎勵,還用於提供保護。Hegic Stake&Cover(S&C)池參與者將 100% 獲得賺取的淨權利金收入(或應計損失),這些收入按比例分配給所有質押者,用戶可以隨時提出提款請求,並在每個 30 天的 Epoch 結束時收到資金。

最後,少數協議允許用戶在軟鎖定和硬鎖定之間進行選擇。

dForce 推出了一種兼具軟鎖定和硬鎖定的混合模型,其中鎖定爲 veDF 可獲得比軟鎖定爲 sDF 更多的獎勵。

在 Avalanche 跨穩定幣交易所 Platypus Finance 上,用戶可以通過質押 PTP 或鎖定 PTP 來獲得 vePTP,用戶每質押 1 PTP,每小時可獲得 0.014 vePTP(线性累積),質押者可獲得的最大 vePTP 數量是質押 PTP 數量的 180 倍,大約需要 18 個月。且通過鎖定,vePTP 總量從一开始就確定了。

Tectonic 允許將 TONIC 代幣軟鎖定爲 xTONIC,Tectonic 協議對提款有 10 天的等待期。它類似於 Tarot,但 Tectonic 允許用戶通過鎖定其 xTONIC 代幣來最大化其獎勵。

獎勵 - 對利益相關者的激勵和福利

在探索了獲取 DeFi 獎勵的方法之後,現在讓我們深入研究用戶因持有、鎖定或質押代幣等行爲而獲得的各種激勵。其中包括費用折扣、提高流動性提供者的收益率、專屬協議功能、收益分享、代幣發行和排放投票權(gauge voting)。

協議費用折扣

許多平台根據用戶的代幣持有量和操作爲用戶提供折扣。例如 Aave 借款人可以通過質押 AAVE 代幣來降低利率,而擁有超過 250 萬枚 vxPREMIA 代幣的 Premia 用戶可以獲得 60% 的費用折扣。在 PancakeSwap 上,使用 CAKE 代幣支付時,交易費用可以降低 5%。Planet 通過質押 GAMMA 代幣提供三層提高收益的折扣。HEGIC 代幣持有者可享受 30% 的套期保值合約折扣,在 ApolloX DAO 中質押 APX 代幣可以降低交易費用。

收益分享

收益分享可以成爲一種強大的激勵,許多協議現在將其部分收入分配給質押或鎖定代幣的用戶,使他們的利益與平台的成功保持一致,並獎勵對網絡增長的貢獻。

大多數投票托管協議按比例與利益相關者分享收入,Curve、Convex、Ellipsis、Platypus、PancakeSwap、DeFi Kingdoms、Planet、Prisma、MUX Protocol、Perpetual Protocol、Starlay、Cream、Frax、QiDAO、Angle、ApolloX、UwU Lend、Premia、Ribbon、StakeDAO、Yearn、Balancer、Alchemix、Y2K、dForce、Solidly、Velodrome 和 Thena 等協議都分配了協議收入的一部分。通常約 50% 的費用將流向股東,但治理權投票會經常更新這些分配,以強調投票權的重要性。投票權鎖定組中的一些例外包括 Hundred、Burrow 和 Sushiswap。通常,協議費用在利益相關者之間按比例分配。然而,少數協議(如 Starlay、Solidly、Velodrome 和 Thena)會根據利益相關者對特定 gauges 的投票來分配收入。

關於軟鎖定協議,大多數都包含收益分享。一些採用投票權鎖定系統的協議(如 Beethoven X、Benqi、Yeti 和 Platypus)會將鎖定期限和代幣數量作爲確定利益相關者收入份額的因素。

相比之下,Aave、GMX、Gains、HMX、IPOR、Astroport、Camelot、Abracadabra、Tectonic、Tarot、SpookySwap、Liquity、Moneta DAO、Reflexer、XDeFi 和 Hegic 僅根據質押代幣的數量分配收益。

Lyra、Thales 和 Notional 等某些協議不分享收益,但會通過通脹排放來獎勵軟鎖定和保護其平台的用戶。

通貨膨脹排放

關於通脹排放,許多協議將預留的社區治理代幣分配給流動性提供者和活躍用戶,以激勵他們參與。雖然大多數協議爲 LP、貸方和 Farmers 保留代幣排放,但也有一些協議使用它們來獎勵利益相關者。

如前所述,Lyra、Thales 和 Notional 選擇通脹排放而不是收益分享,SushiSwap 也在其 2023 年 1 月的代幣經濟學的重新設計中取消了收益分享,在某些情況下,收益分享和通脹排放都會分配給利益相關者,實施 ve(3,3) 代幣經濟學機制的協議(如 Solidly、Velodrome 和 Thena)都遵循這種方法。

此外,Aave、Planet、MUX Protocol、PancakeSwap 和 Perpetual Protocol 在提供收益分享的同時還提供基於排放的獎勵。

GMX 和 HMX 等協議也通過托管的 GMX 和 HMX 來獎勵質押者,這些代幣需要經過一年的歸屬期才能成爲真正的 GMX 或 HMX。

計量投票

投票托管產生了計量投票(gauge voting),智能合約接受存款並排放代幣獎勵存款人,計量投票使利益相關者能夠影響排放分布,指導生態系統中新鑄造代幣的分配。這種對排放的控制在塑造協議的發展和方向方面起着關鍵作用。

許多採用投票托管的協議都支持計量投票,包括 Curve、Convex、Ellipsis、Platypus、Hundred、Starley、Prisma、Frax、Angle、Premia、Ribbon、StakeDAO、Yearn、Balancer、Beethoven X、Alchemix、Y2K、Solidly、Velodrome 和 Thena。

相反,Perpetual Protocol、Burrow、MUX Protocol 和 QiDao 等協議不使用計量投票。此外 Euler Finance 允許 EUL 持有人確定 EUL 流動性激勵措施,而無需預先鎖定代幣,但他們需要在 gauge 中軟鎖定代幣以行使其權力。

額外收益

DeFi 中的協議通常會越過直接進行收益分享或代幣排放,爲用戶提供額外的獎勵和好處。

與計量投票類似,許多遵循 veToken 代幣經濟學的協議會爲在 gauge 中質押流動性的用戶提升排放數量,值得注意的例子包括 Curve Finance、Ellipsis、Platypus、Hundred、Prisma、Frax、Angle、Ribbon、StakeDAO、Yearn、Balancer、Solidly 和 Starley。

一些協議在沒有計量投票的情況下提供更高的產量,Burrow 提高了借貸和供應的收益,PancakeSwap 增強了 LP 代幣的流動性挖礦收益,Lyra 增加了 LP 的金庫獎勵,Thales 提高了活躍參與者的排放量,Planet 提高了 LP 獎勵,ApolloX 提高了交易獎勵。

某些協議採用個性化的方法來提供福利。例如 Camelot 提供了一個插件系統,利益相關者可以從共享收益、增加流動性農業排放或訪問 Camelot Launchpad 等選項中選擇他們的福利。

DeFi Kingdoms 將提供遊戲內道具作爲一項獨特優勢,而 Osmosis 提供超流體質押(如上文所述,這是一種 LP 代幣可用於在網絡中質押的方法,以同時獲得保護生態系統和提供流動性的獎勵)。

治理代幣

在一些 DeFi 協議中,代幣可能缺乏收益分享等直接效用,但通過參與治理來保持價值。值得注意的例子是 COMP 和 UNI,其主要價值在於治理。這些代幣使用戶能夠影響協議的發展方向,其中協議類型似乎扮演着有趣的角色,譬如 DEX 治理代幣通常被評估地更高,即使其價值捕獲機制較少,也比其他類別中的代幣更好,這些代幣在 DeFi 的 TVL 中佔較小的比例,協議成功的可能性、代幣的升值甚至未來效用的承諾,都足以成爲持有這類治理代幣的動機。

LDO 是 Lido 的治理代幣,持有者可以通過對關鍵的協議參數進行投票來積極參與決策,從而管理大型的 Lido DAO 金庫。同樣 Compound 的 COMP 代幣持有者可以對治理提案進行投票或將其代幣委托給受信任的代表。Uniswap 的 UNI 代幣是其治理代幣,市值爲 30 多億美元,UNI 持有者有能力投票、影響治理選擇和管理 UNI 社區金庫,以及確定協議費用。

其他沒有圍繞其代幣創建特定獎勵機制的協議包括:

Orca,Solana 網絡上的去中心化交易所;

Synapse(SYN),跨鏈流動性網絡,有效地整合了 18 個不同的區塊鏈生態系統;

Hashflow(HFT),允許參與跨鏈去中心化交易所的遊戲化 DAO 和治理平台;

StakeWise(SWISE),流動質押平台,主要關注去中心化治理,在以太坊生態系統中發揮着重要作用;

獎勵分配

以前,我們將協議獎勵分爲五大類:折扣、額外福利、投票權、通脹排放和協議收益分享。前三種獎勵類型與它們的分配方法固定聯系在一起,而通脹排放和收益分享可以採取各種形式。

通脹排放獎勵主要採取鑄造治理代幣的形式,例如 AAVE、LYRA 和 SUSHI 等。然而一些協議以產生收益的代幣的形式提供通脹排放,其中贖回時收到的原始協議代幣數量超過了最初鑄造的數量。

其中包括 Astroport、Abracadabra、Tarot 和 SpookySwap,這些產生收益的代幣的價值升值不僅可能源於通貨膨脹,還可能源於協議收入。其他協議以原始形式分配收入,例如 ETH 支付的費用,或者許多協議採用回購機制,從外部市場回購自己的代幣,以提高其價值,然後將其重新分配給利益相關者。

許多協議選擇回購和重新分配機制,例如 Curve (CRV)、Convex (cvxCRV)、Perpetual Protocol (USDC)、Cream (ycrvlB)、Frax (FXS)、QiDAO (QI)、Angle (sanUSDC)、Premia (USDC)、Ribbon (ETH)、StakeDAO (FRAX3CRV)、Yearn (YFI)、Balancer (bb-a-USD)、Beethoven X (BEETS)、Gains (DAI)、HMX (USDC)、IPOR (IPOR)、Abracadabra (MIM)、DeFi Kingdoms (JEWEL)、PancakeSwap (CAKE)、Planet (GAMMA)。

其他協議直接在累積代幣中獎勵利益相關者,例如 GMX、Ellipsis、Platypus、Starlay、Solidly、Velodrome、Thena 和 Liquity。

此外,一些協議實施代幣銷毀。他們不會重新分配回購的協議代幣,而是銷毀部分代幣以減少流通供應,增加稀缺性,並希望提高價格。通過持有代幣,用戶間接獲得協議收入,因爲該協議使用累積獎勵將這些代幣從流通中刪除。

進行代幣銷毀的一些協議包括 Aave、Gains、Camelot、Starlay、PancakeSwap、UwU Lend、Planet、MakerDao、Osmosis、SushiSwap、Reflexer、Frax 和 Thales。

結語

盡管本文涵蓋的協議類別分布可能無法全面反映整個 DeFi 領域的現狀,但仍可從中得出一些關鍵見解。

具體而言,本文提到了 14 個借貸協議、20 個 DEX、5 個衍生品協議、7 個期權協議、5 個流動質押衍生品(LSD)協議、10 個 CDP 協議以及 9 個其他協議,當然也對具有相似特徵的協議進行了分析,但沒有明確提及。

其中 DEX 傾向於鎖定,特別是在投票托管模式的背景下,而借貸和 CDP 平台則表現出對軟鎖定的偏好。不過一些 CDP 協議仍然使用硬鎖定,這種差異背後的理由可能是與其他協議相比,DEX 對流動性的需求更大,貸款和 CDP 協議通常在流動性供需之間取得平衡。因爲當貸款需求很高時,通常會因爲利率相應調整而有足夠的供應來滿足需求。相比之下,DEX 流動性提供者的主要收入來源是交易費用,與成熟的 DEX 競爭可能具有挑战性。

因此 DEX 經常採用通脹排放的激勵措施,並通過鎖定機制來管理代幣供應。一般來說,軟鎖定是 DeFi 協議中更常見的方法,但頂級 DEX 存在一些值得注意的例外,這種趨勢不僅受協議類別影響,也受其推出時間和聲譽影響,如今許多領先的 DEX 都屬於最早推出的 DEX 之列,在成熟的協議中鎖定治理代幣的決定,與在更新、通常是實驗性的協議中鎖定代幣的決定有很大不同。

如今,大多數使用鎖定機制的協議選擇以共享收益的形式獎勵用戶,而不是依賴通脹代幣排放。這種轉變代表了過去幾年的重大改進,使協議能夠始終如一地激勵用戶以有利於整個社區的方式行事。這是調整激勵措施的最明確方法,盡管由於監管方面的考慮,其長期可行性仍不確定。

在分配收入時,代幣銷毀都是最常採用的方法。從經濟角度來看,按需回購和重新分配代幣似乎更合乎邏輯,例如將其分配給在協議中發揮更重要作用的代幣持有者。然而,從監管角度來看,回購和銷毀代幣是向代幣持有者返還協議收入的最簡單方式,而不會使其看起來像股息分配並可能導致代幣被歸類爲證券。盡管這種方法在一段時間內一直有效,但該機制的未來仍不確定。此外,一些協議還受到他們在上市時或代幣更新時所認可的代幣經濟學的很大影響。對實際收益和收入分享的重視是 DeFi 中的主流敘事,這不僅受到協議的影響,也受到更廣泛的市場條件的影響,譬如現在我們很難想象一個需要鎖定四年的代幣會有很大的吸引力。

投票托管的代幣模型已經發展成爲最全面的方法,不僅包括代幣鎖定,還包括投票權、激勵管理和收益分享。

盡管如此,著名的協議經常通過代幣授予投票權,而沒有明確定義的價值捕獲機制。盡管治理權力具有重要價值,但這種方法對於較小或最近推出的協議是不可行的,即使這些協議迅速獲得採用並爲 DeFi 社區做出貢獻,能否經受時間的考驗仍然是最大的挑战。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:萬字長文:全景解析 DeFi 代幣經濟學

地址:https://www.torrentbusiness.com/article/72870.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33