作者:Ignas,ignasdefi;編譯:松雪,金色財經

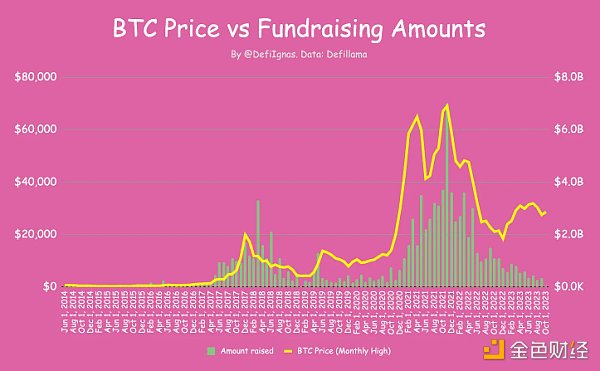

看看下面的圖表。

加密貨幣市場中比特幣價格與籌款金額之間的相關性確實令人着迷。 隨着比特幣價格的下跌,募資金額也隨之減少。

有趣的是,盡管 BTC 和 ETH 價格高於 2018 年牛市高峰期,但融資規模已恢復至 2020 年之前的水平。 BTC 實際上已經從 2022 年的低點回升,但籌款金額卻在不斷下降。

這讓我思考。

風險投資家通常被視爲市場領導者,能夠做出明智且具有前瞻性的決策。 那么,爲什么風險投資似乎是在追隨市場的總體趨勢,而不是設定市場趨勢呢?

盡管市場略有復蘇,但籌款金額已降至 2018-19 年的水平。 他們是否知道一些我們這些散戶投資者所不知道的事情? 難道他們不應該在估值較低的時候“逢低买入”並立即投資嗎? 特別是因爲鎖定會阻止風投立即出售,而是有可能會在接下來的熊市中出售。

爲了找到答案,我聯系了幾位最近獲得融資的加密貨幣風險投資家和 DeFi 項目創始人。 我很高興地告訴大家,Polygon Ventures 的 Sachi Kamiya、TRGC 的 Etiënne 以及一位匿名天使投資者(從現在开始爲 Anon 先生)同意提供他們的觀點。

Caddi 創始人 Jaimin 也從 DeFi 建設者的角度提供了寶貴的見解。 Caddi 是一個瀏覽器插件,可在 DeFi 交易中節省資金並保護您免受詐騙。 他最近從 Outlier Ventures、OrangeDAO 和 Psalion VC 等風投公司以及來自 Layer Zero 的天使投資人 Bryan Pellegrino、來自 Nansen 的 Alex Svanevik 和 Pentoshi 等天使投資人籌集了 65 萬美元的資金。

在此之前,您是否考慮過創建自己的穩定幣? 如果是,請查看保留協議。

目前,全球通貨膨脹率超過100%的國家有5個,超過20%的國家有23個。 發送 200 美元國際匯款的費用可能高達 8 至 34 美元,具體取決於發送/接收渠道。

獲得信貸可能依賴於灰色市場,有時會導致不公平貸款、數據盜竊、騷擾和人身傷害。 顯然,對安全、穩定資金的需求從未如此重要。

穩定的貨幣應該是一項人權。

情況有多糟糕?

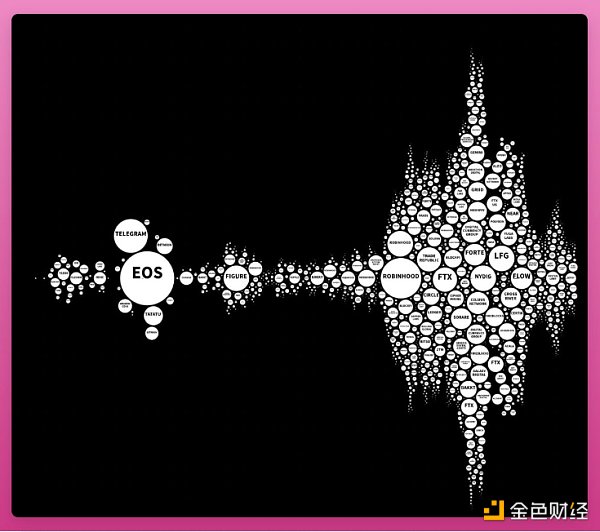

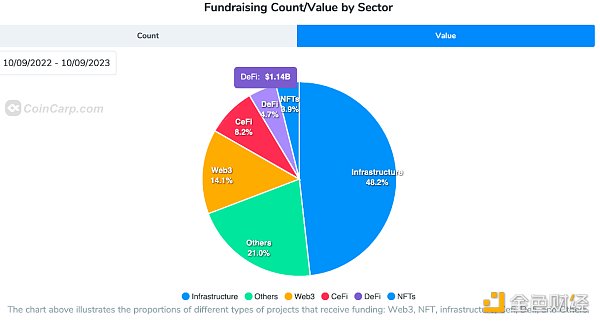

CoinCarp 的下圖提供了不同的視角。 融資金額爲 186億美元,交易總數爲 1053 筆,融資情況看起來比 2020 年好得多。

然而,該圖表包括 Web2 交易,例如我爲 Stripe 籌集的 65億 美元系列交易,這些交易與我們的零售領域實際情況並不真正相關。

(圖表來源@CharlieXYZ_)

說到我心愛的 DeFi,共有 175 輪 DeFi 融資,融資總額達 7.79 億美元,平均每次融資 445 萬美元。 與去年相比,這一數字大幅下降,去年 341 次融資總計 35.6億美元,平均每輪融資 1000 萬美元。

因此,資金更加緊張,每輪平均籌集資金減少了 55% 以上。

不幸的是,DeFi 領域實際上是表現第二差的領域,僅高於 NFT。 在過去 365 天裏,DeFi 協議僅籌集了 11.4億美元,而 CeFi 初創公司籌集了 20億美元。 我們去中心化的未來在哪裏?

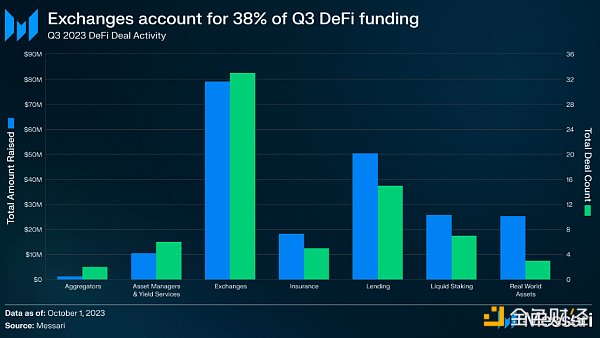

仔細觀察,交易所在 DeFi 融資領域佔據主導地位。 它們佔 2023 年第三季度所有資金的 38%。

Messari 第三季度融資報告

總體而言,由於資金緊張,多家加密貨幣公司正在裁員,Yuga Labs、Ledger 和 Chainalysis上周宣布了大規模裁員。

盡管處於熊市,仍有一些著名的協議成功籌集了大量資金。 這給投資者帶來了希望,表明投資者還沒有完全放棄加密貨幣和 DeFi。 事實上,Blockchain Capital 最近籌集了 5.8 億美元,用於投資 DeFi、遊戲和基礎設施項目。 所以我希望這篇博文能夠爲籌款金額找到底部。

當被問及從 DeFi 建設者的角度如何看待當前的融資市場時,Jaimin 評論道,“市場和過去幾年一樣糟糕,大部分符合宏觀條件。” Polygon Ventures 的 Sachi 也有類似的看法,他表示:加密貨幣風險投資的總體情緒是看跌的。 由於負面情緒,籌集資金的早期項目較少。

Anon 天使投資人用數字表示,它“可能擁有我在牛市上看到的交易量的 10%”。

與過去的熊市相比,Etiënne注意到,“與 2019 年不同的是,有真正的資金在觀望。 2019年? 爲零。”

這就是爲什么市場仍然提供巨大的機會。 Anon 先生、Etiënne 和 Sachi 都同意,現在是尋找交易的好時機,而無需瘋狂估值,Sachi 指出,投資者“可以花時間對每個項目進行盡職調查,但風投關注的是用戶指標和實際採用情況”。

有趣的是,這對於早期項目來說恰恰是最難做的事情。 Jaimin 表示,“投資者希望看到指數級增長,無論是收入、用戶、TVL 還是我們的交易量。

這個市場的“可持續”增長非常困難,因爲新用戶流入少,波動性低,價格低迷,普遍情緒不佳。 僅僅有出售愿景通常是不夠的。”—— Jaimin

Sachi 樂觀地總結道:“現在投資是有意義的,因爲其中一些項目將在下一個周期表現良好。”

事實上,我目前正在研究最近籌集資金的頂級協議,並將在未來的博客文章中分享。

爲什么我們需要加密貨幣VC?

加密領域對加密貨幣風險投資公司存在很多不信任、敵意和負面情緒。 主要原因是顯而易見的—— 對散戶投資者的拋售。

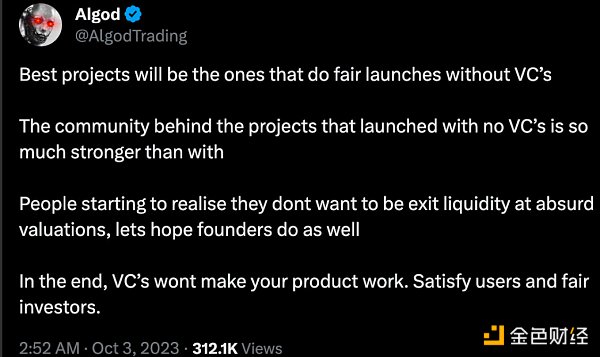

Algod在推特上表示,最好的項目將是那些沒有風險投資公司參與的公平啓動項目,因爲人們开始意識到他們不想成爲退出流動性的一部分。在另一篇帖子中,他還分享了與2021年相比,風險投資資金將成爲一個悲觀因素,因爲“優先考慮社區將是關鍵,項目开始意識到交易量不是由風險投資公司主導,而是由普通投資者驅動的。”

一些非加密貨幣領域的投資者也分享了這種觀點。

例如,在接受彭博社採訪時,Robinhood、Uber、Super human 的天使投資人傑森·卡拉卡尼斯 (Jason Calacanis) 警告加密貨幣“行賄”風投將加密代幣轉向散戶的潛在影響。

卡拉卡尼斯認爲,這些代幣中有許多是風險投資公司將其出售給毫無戒心的散戶投資者的證券。 他預計,那些故意出售“毫無價值”代幣的公司和風險投資公司將面臨重大訴訟,甚至可能受到刑事指控。

那么……我們可以完全跳過加密貨幣風險投資嗎? 最令人擔憂的是“公平發布”有多“公平”。

Anon 先生表示,“公平發布並不那么公平,因爲團隊和內部人士在實際發布之前就已經了解了它們,並且可能會削弱流動性。” Jaimin 也持同樣的懷疑態度,他表示,他懷疑現在的發布是否真正“公平”,因爲人們可以通過多種方式操縱它們,並且“拋售總是存在的”。

TRGC 的 Etiënne 對此表示同意:“無論公平啓動與否,賺錢的動機仍然是一樣的。散戶並不是無辜的。散戶交易者是資金較少的市場賭徒。”

Sachi 表示,話雖如此,公平發布可能“適用於那些已經擁有運營加密貨幣公司經驗的創始人的項目”。 所有受訪者似乎都同意,對於首次創始人和沒有初始資源的人來說,公平發布是一場艱難的遊戲,特別是如果該項目“不是分叉或容易實現的目標”,正如 Anon 先生所說。

就我個人而言,我喜歡公平發布的故事。 逆向金融 YFI 和 INV 的誕生仍然是我 2020 年 DeFi 之夏最美好的回憶。 我希望我們能在未來的牛市中看到真正公平發布的項目。

但我敢說,風投在加密貨幣領域發揮着重要作用,包括初始資本注入、指導、提供網絡機會,甚至爲整個項目行業帶來可信度提升。

我們可以從加密貨幣風險投資中學到什么?

這是促使我寫這篇博文的主要問題。

正如 BTC 與籌款金額圖表所示,籌款金額遵循 BTC 的總體價格趨勢而不是設定價格趨勢,這有點令人失望。 人們期望精明的風險投資公司能夠預測市場走勢,並在熊市結束時增加籌款金額,從而使他們能夠在牛市期間套現。

Sachi 提供了寶貴的見解:

並非所有風險投資都遵循市場趨勢。 一些風險投資公司,尤其是美國的風險投資公司,傾向於根據市場趨勢進行投資。 但許多亞洲風險投資公司的情況並非如此——事實上,他們在熊市周期期間變得更加活躍,因爲有很好的機會。

匿名天使投資人補充說,項目在熊市期間籌集資金,但他們“會在對他們來說更有意義的時候發布公告。”

此外,還有風險投資的代幣鎖定,使兌現策略變得復雜。 我認爲,在熊市期間進行投資將使風險投資家能夠在鎖定期滿時在上漲時出售代幣。 另一方面,如果風險投資公司在牛市期間進行投資,他們可能需要在熊市期間出售,從而進一步抑制本已低迷的山寨幣價格。

有關TGE(代幣生成事件)存在一些不確定性,因爲通常在這個時候,解鎖計時器开始生效。我認爲,至少對於大型項目來說,它們會等到最適合發布的時機,而有着良好的鎖定結構,仍然有可能在鎖定期結束後立即獲得利潤。

Sachi 告訴我,Polygon Ventures 會根據項目的質量來考慮解鎖時間,更喜歡較短的解鎖時間。 但他們考慮到團隊的加密原生程度:管理代幣需要一定的技能(例如:在交易所上市,市場做市商等)。團隊對加密貨幣行業越了解,項目長期成功的可能性就越大。

那么,我們可以從風險投資家身上學到什么教訓呢?

Etienne很直白:

事實上,不要再聽風投的胡言亂語了。 我讓大約 95% 的風投在所有平台上都保持沉默。 我強烈推薦霍華德·馬克斯、納西姆·塔勒布、沃倫·巴菲特、斯坦·德魯肯米勒、埃德·索普、吉姆·西蒙斯、馬克·斯皮茨納格爾等老狐狸。

對此有一個例外。 我只會聽像邁克·莫裏茨 (Mike Moritz) 或道格·萊昂內 (Doug Leone) 這樣擁有 30 年業績記錄的風險投資家的意見。 不是“我很幸運獲得了代幣 XYZ,現在讓我教投資”,這些人是最糟糕的。 沒有什么可以向他們學習的。

Anon 先生的建議很簡單。 不要把所有雞蛋放在同一個籃子裏。 “甚至有些VC也犯了這個錯誤,損失慘重。” 作爲加密貨幣用戶,“我們應該努力向人們介紹這些項目,分享反饋和建議等。這對於高級用戶來說非常有價值。”

Sachi 給出了實用的建議。 “提出正確的問題並進行研究很重要。 例如:這些是真實的用戶指標嗎? 創始人合法嗎?”

散戶投資者應該明白,每當一個項目發布公告(例如:與大公司或項目建立合作夥伴關系)時,事情並不只是表面上看起來那么簡單。 完成交易和激勵措施涉及許多活動部分,這些部分可能不屬於公告的一部分(例如:代幣掉期交易、贈款、激勵措施等)。 散戶應該始終考慮協議的吸引力是否是有機的,並進行相應的投資。 ——Sachi Kamia,Polygon Ventures

Jaimin強調了風險管理,但他的最後建議對我也很有意義。

我還建議人們提升技能,不斷閱讀和學習,DeFi的發展速度非常快,了解你感興趣的領域可以帶來回報:你可以爲各種項目提供合理的意見並增加價值!

有趣的是,在我寫這篇博客文章的時候,Sachi剛剛發了這條推文。

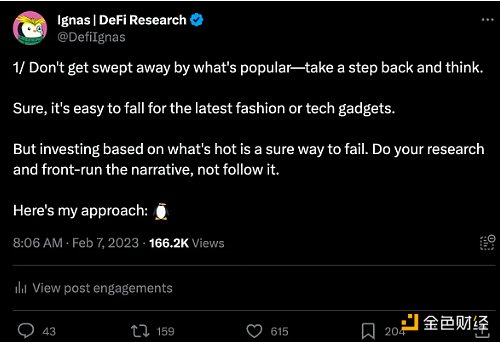

雖然我不是金融顧問,但看起來散戶投資者在加密貨幣領域也有機會獲得良好的回報。與散戶投資者一樣,風險投資公司也會因害怕錯過機會而跟隨熱門趨勢進行投資。我的建議是要進行充分的研究,提前了解並搶佔市場趨勢,而不是跟隨市場。如果您想了解我的方法,請參考以下帖子。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:加密貨幣VC知道哪些你不知道的事情?

地址:https://www.torrentbusiness.com/article/70934.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33