「DeFi 老炮」MakerDAO 的生態現狀與潛在變量

MakerDAO 是一個創收機器,無論市場狀況如何,它都在不斷繼續印鈔以創造財富。

本篇文章是 2023 年 10 月關於 MKR 的最新研究報告。

Maker 協議使用戶能夠通過使用其加密資產作爲抵押品來獲得貸款,它的工作原理如下:

用戶存入抵押品(已批准的 ERC 代幣);

按照抵押比率鑄造穩定幣 DAI;

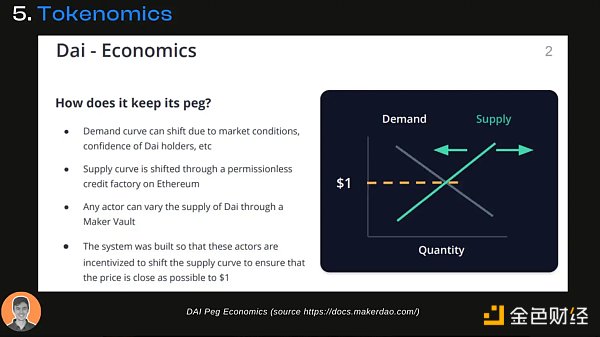

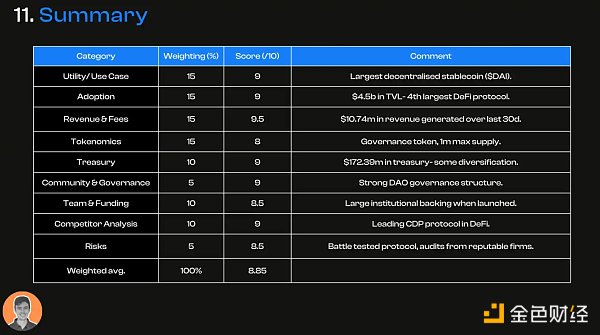

DAI 是目前規模最大的去中心化穩定幣,與美元掛鉤。

DAI 的用例包括:

去中心化保證財務獨立

用戶可自主生成貨幣;

自動儲蓄收益(DSR);

快速、低成本的轉账匯款;

在波動市場中保持穩定;

此外 DAI 還在某些場景下可用於支付以太坊生態系統中的 Gas 費用,以改善 Web3 新用戶的 Web3 入門體驗。

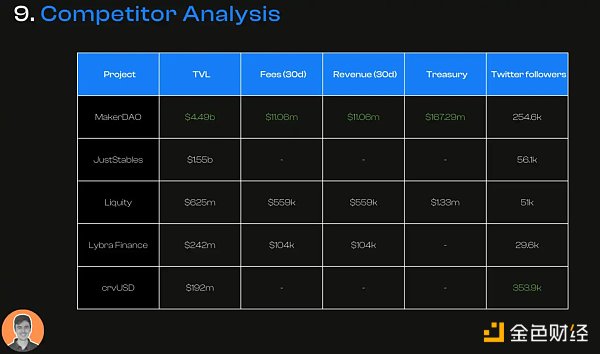

目前 MakerDAO 的 TVL 爲 45 億美元,這是自 2021 年 1 月以來的最低水平,較 2021 年 12 月創下的歷史最高點下降了 78%。

盡管這種下降趨勢令人擔憂,但 MakerDAO 仍然在所有 DeFi 協議(總 TVL)中佔據第四位。

在過去 30 天內,MKR 創造了 1070 萬美元的收入。如果按年化折算後,這一數字高達 1.307 億美元,使其在所有協議中排名第七。

MakerDAO 的費用和收入主要通過借款人在平台上支付的利息產生。

MKR 代幣有兩個主要用途:

治理;

資本重組資源;

除了治理作用之外,MKR 還可以用於系統資本重組。

也即如果 Maker 系統的債務超過盈余,MKR 代幣供應可能會通過債務拍賣而擴大。

因此,這種風險鼓勵 MKR 持有者自我調整並負責任地管理 MakerDAO 生態系統,以減輕過度冒險的情況。

這也意味着 MKR 的供應量可能會根據債務資本化而產生波動。

這些是當前的供應統計數據:

流通供應量 = 90.1 萬枚 MKR;

總供應量 = 97.7 萬枚 MKR;

最大供應量 = 100 萬枚 MKR;

市值= 12.7 億美元;

FDV = 14 億美元;

市值 / FDV = 0.9;

MakerDAO 金庫裏的加密資產包括:

4961 萬美元的穩定幣;

80 萬美元的 BTC 和 ETH;

價值 1.2238 億美元的原生代幣 MKR;

也即 MakerDAO 金庫總共持有 1.7239 億美元(包括原生代幣 MKR),而根據 DefiLlama 的數據,這在所有協議中排在第 11 位。

在社區治理層面,任何人都可以向 MakerDAO 提交提案進行投票,但只有 MKR 持有者才有權對 Maker 協議的變更進行投票。

該過程由兩個階段組成:

提案投票

執行投票

這兩個步驟確保了 MakerDAO 在進行最終投票之前進行仔細考慮。

2014 年,MakerDAO 在以太坊區塊鏈上推出,從此成爲最大的 DeFi 應用程序之一,該協議由 Rune Christensen 和 Nikolai Mushegian 共同創立。

DAI 現在也是使用最廣泛的穩定幣之一。

其中在多次代幣銷售中,Maker 總計籌集了約 5450 萬美元的資金:

2017 年 12 月 16 日,籌集 1200 萬美元,由 Andreessen Horowitz 和 Polychain Capital 參投;

2019 年 4 月 23 日,籌集 1500 萬美元,由 a16z Crypto 資助;

2019 年 4 月,籌集 2750 萬美元,由 Paradigm 和 Dragonfly Capital 參投;

MakerDAO 已成爲抵押債務頭寸(CDP)這一類別中明顯的市場領導者,不過它現在也面臨着來自 Liquity 和 Lybra Finance 等新興協議的競爭。

與此同時,在穩定幣競爭層面,其他成熟的 DeFi 參與者,如 Curve 和 AAVE 也推出了 crvUSD、GHO 等穩定幣。

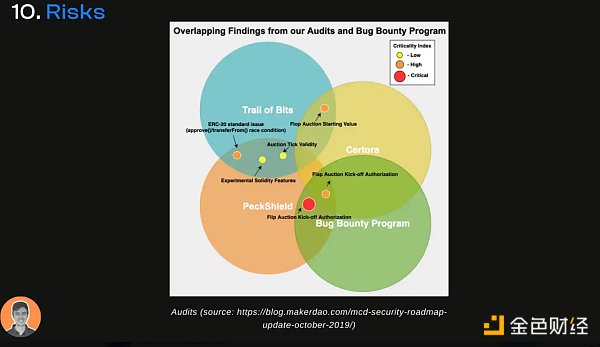

在協議的安全審計層面,Maker 已經完成多家知名審計公司的安全審核,包括:

Trail of Bits(智能合約的安全審查);

PeckShield(傳統審核);

Runtime Verification(用於驗證系統邏輯的模型);

總體而言,我對 MakerDAO 和 DAI 生態系統非常看好,以下是一些即將到來的積極因素:

Sub DAOs 的推出;

Spark Protocol;

RWA 敘事;

DSR 上的 5% 年利率;

代幣分拆;

品牌重塑;

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:「DeFi 老炮」MakerDAO 的生態現狀與潛在變量

地址:https://www.torrentbusiness.com/article/70250.html

標籤:DeFi

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33