作者:Anna Wong, Tom Orlik;編譯:Joey 吳說區塊鏈

本文節選了彭博的一篇文章來總結一些關鍵的經濟數據,並由此對未來半年美國經濟能否實現軟着陸做出主觀判斷。

這篇文章主要表達了兩個核心觀點:一、真正能反映經濟狀況的數據是美債收益率、失業率、存貸款以及油價。二、衰退與否是個非线性問題,需要我們對未來的數據做一個分布預測,但人們基於當下 CPI、PCE、GDP、非農就業等已知的數據去推導結論是一個线性的思考邏輯。

這個夏天,通脹數據逐漸下降,就業機會保持充足,消費者繼續消費,這一切都增強了民衆和美聯儲的信心,認爲美國將避免陷入衰退。當每個人都預期着一個軟着陸時,請做好硬着陸的准備。這是近代經濟史的經驗,對於當前的美國來說,這是一個令人不安的教訓。

下文羅列六項統計數據,分析美國是否能避免衰退。數據包括“軟着陸”呼聲、美債收益率、油價、失業率、存款和貸款。

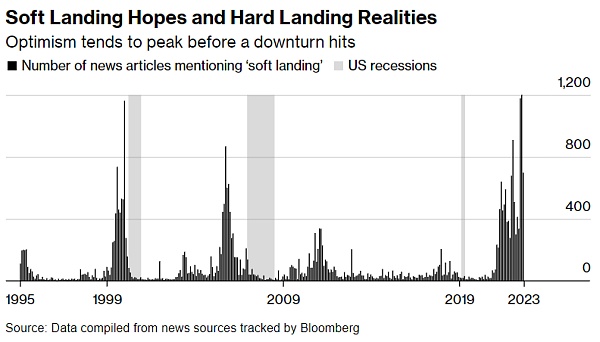

1、“軟着陸”的呼聲

“最可能的結果是經濟將朝着軟着陸前進。”這是當時的舊金山聯邦儲備銀行行長珍妮特·耶倫在 2007 年 10 月說的,就在大衰退开始的兩個月前。耶倫並不是唯一一個樂觀的人。驚人的是,軟着陸的呼聲在衰退之前總是高漲。

編者注:上圖灰色部分代表衰退發生時期,柱狀圖代表媒體上出現“軟着陸”的文章或新聞。除了2020年的短暫衰退是由突發的疫情造成的,在這之前市場上沒有過多討論衰退的聲音以外,其余兩次衰退前,市場上關於經濟軟着陸的呼聲都十分高漲。

爲什么經濟學家很難預測衰退?一個重要的原因是人們會用线性思維來預測衰退,但衰退是非线性事件。

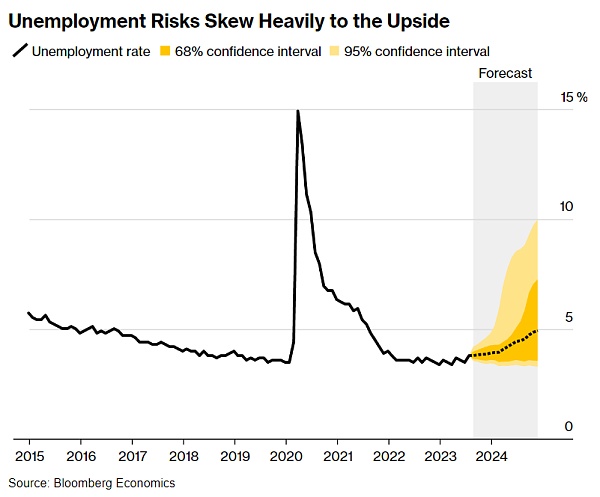

2、失業率

失業率是衡量經濟健康狀況的一個極其重要的關鍵指標。美聯儲最新的預測是,失業率將從 2023 年的 3.8% 上升到 2024 年的 4.1%,這是基於當前數據趨勢的线性預測,由此得出的結論是美國將避开衰退。

但如果數據在上升趨勢中突然出行大幅下降呢?基於此,彭博建立了一個預測失業率的分布模型。

編者注:圖中虛线代表基於线性模型預測的失業率,深黃色代表 68% 置信水平下的失業率分布範圍,淺黃色代表 95% 置信水平下的分布。因此,失業率有大約三分之一的概率會衝到 7% 以上。

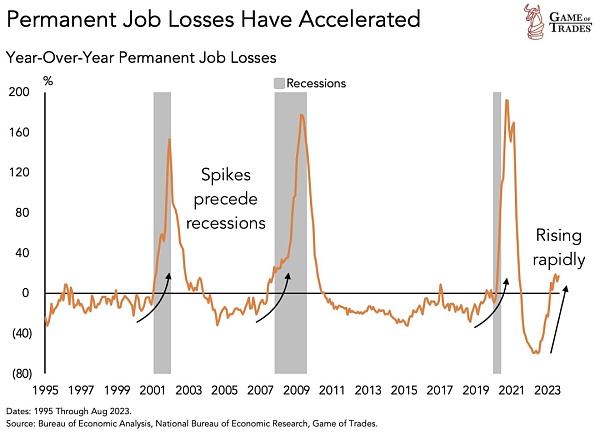

目前,美國汽車工人的罷工範圍已經擴大到了大約 2.5 萬名工人。該行業的長期供應鏈停工可能會產生超過正常範圍的影響。在 1998 年,通用汽車公司的9200名員工進行了爲期54天的罷工,就導致了就業人數下降 15 萬。

軟着陸的樂觀主義者指出,股市今年表現不錯,制造業正在觸底,住房市場也很熱。問題是,這些都是對貨幣政策反應最快速的領域。但對於是否衰退的判斷,最爲重要的經濟數據是勞動力市場,而這項數據通常會滯後 18 到 24 個月。這意味着加息對失業率的影響要到今年年底或2024年初才會產生。更甚者,美聯儲甚至還沒有停止加息。

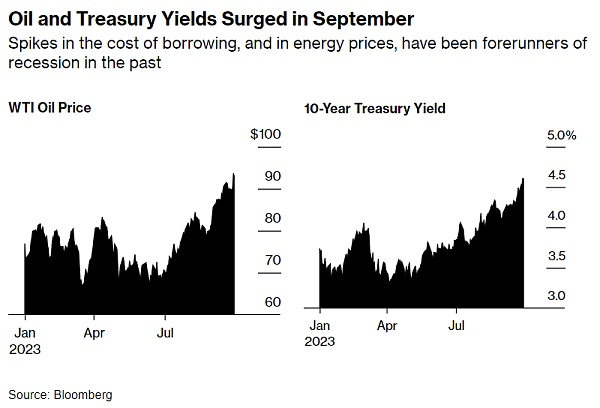

3、石油價格與美債收益率

原油價格是一個真正可靠的衰退預警指標之一,因爲油價上漲會抑制居民在其他可選消費方面的支出。當前的石油價格已經從夏季的低點上漲了近 25 美元,突破了每桶 95 美元。

收益率曲线:9 月的拋售將 10 年期國債的收益率推高到 16 年來的最高水平,達到 4.6%。長期較高的借款成本已經將股市推向下降通道。它們也可能使住房市場陷入危機,阻止企業投資。

編者注:左邊爲油價,右邊爲 10 年期國債收益率。下文的編者分析部分會重點闡述爲何長期國債收益率升高是最可怕的信號。

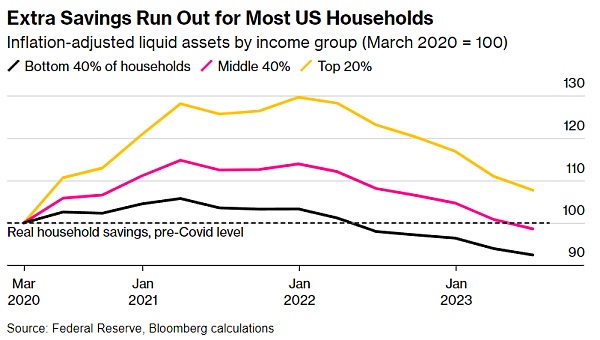

4、存款與貸款

軟着陸論點的核心在於家庭支出的強勁。不幸的是,歷史表明,這並不是判斷衰退是否即將來臨的良好指標,相反,消費者通常會一直強勢地購买直至衰退臨界點。

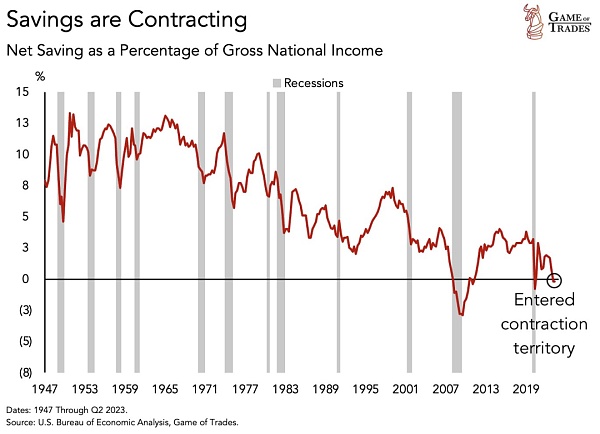

此外,美國人在疫情中積攢的額外儲蓄基本來自於政府的補貼,現在這些即將被耗盡,有爭議的是速度有多快。彭博的計算顯示,最貧困的80%的人口現在手頭的現金比 Covid 之前還要少。

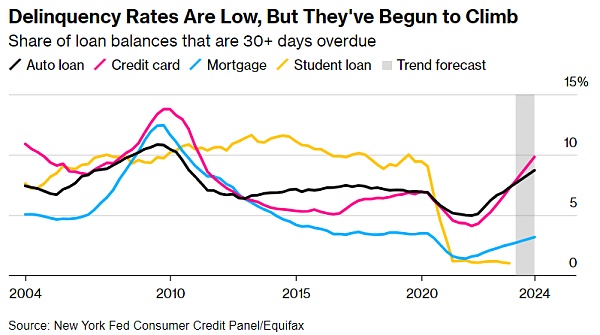

與存款不斷減少相反的是,信用卡違約率在不斷飆升,尤其是在年輕人中。緊隨其後的是汽車貸款市場,最後是房貸市場,因爲房貸的違約是最滯後的。除此以外,還有一項數據是學生貸款,數百萬美國人將在本月开始再次收到學生貸款账單,這是 3 年半來的凍結期結束後的第一次,還款的恢復可能會從第四季度的年化增長中再削減 0.2-0.3%。

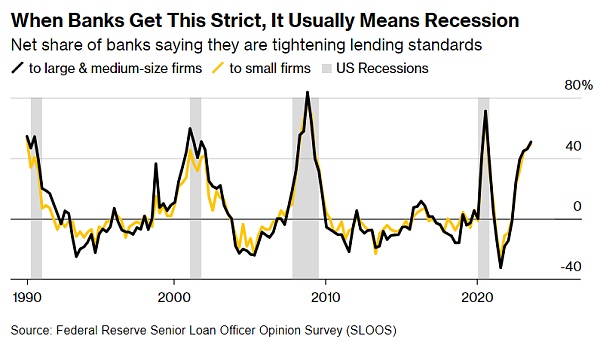

不僅如此,信貸緊縮才剛剛开始。下面是一個具有很有預警能力的貸款指標:美聯儲對銀行高級貸款官員的調查,稱爲 SLOOS。

最新數據顯示,大中型銀行中約有一半正在對商業和工業貸款採取更嚴格的標准。除了疫情期間,這是自 2008 年金融危機以來的最高比例。其影響將在今年第四季度顯現——當企業不能輕松借款時,通常會導致投資和招聘的減弱。

解讀:從失業率、存貸款、美債收益率闡述衰退的必然性

1. “軟着陸”呼聲高不支持衰退的結論

社交媒體上當討論美國是否會衰退時,出現了一個很有意思的現象:樂觀者說所有人都認爲衰退將要發生,那衰退還能發生嗎?悲觀者也是同樣的表述。

這是典型的確認偏見。當你在心中預設一個結論以後,你會不自主地去尋找對這個結論有利的證據。因此樂觀者看到的大衆呼聲是衰退會發生,由此產生衆人皆醉我獨醒的滿足感;悲觀者亦然。

所以究竟是所有人都認爲衰退會發生還是都認爲不會發生?比起感覺,我更喜歡看數據。彭博的數據顯示了目前“軟着陸”的呼聲有多高。

但我引用這篇文章並不是想表達大衆過於樂觀所以衰退一定發生,相反,我認爲大衆越樂觀就越有利於經濟的恢復。道理很簡單,這是經濟,不是股票。“別人恐慌時我貪婪,別人貪婪時我恐慌”,這是炒股的邏輯,不是經濟發展的邏輯。對於一個以消費爲主的國家而言,經濟發展非常依賴於民衆的信心。民衆對未來越有信心,消費就越有可能保持強勢,經濟就越不可能衰退。

因此,我不認可這篇文章的第一個數據。那么爲什么我仍然認爲衰退將要來臨?

因爲美國民衆現在缺的不是信心,而是錢!

2. 失業率、存款、貸款是導致衰退的底層邏輯

這篇文章有一個觀點我深表贊同,即衰退是非线性事件,我們不能用已知的數據來得出一個线性的結論。樂觀者之所以認爲美國消費非常強勁是基於當下的非農就業、家庭消費支出等數據,但根據歷史經驗,美國居民的消費會一直保持強勢直到衰退發生。

真正能預測未來消費水平的數據是什么?失業率、存款、貸款!一個人的錢要么是賺來的,要么是存下來的,要么是借來的,如果三個來源都在減少,我們又有什么理由相信消費會繼續保持強勢呢?

這也是我認爲這篇文章最大的價值所在,言簡意賅地闡明了衰退的底層邏輯。其中,彭博展示的失業率數據和存款數據時間跨度較短,因此編者引用下圖作爲補充。可見,美國居民的失業率开始呈現急劇飆升的態勢,且存款已經所剩無幾了。

美國的 GDP 貢獻中,消費超過八成。如今 80% 的美國居民手頭的現金比 Covid 之前還要少,銀行貸款在不斷收緊,而貸款違約率卻在不斷攀升,這種情況下一旦失業率开始拐頭向上,衰退將不可避免。

而油價的飆升,很可能成爲壓倒消費者的最後一根稻草。

3. 美債收益率

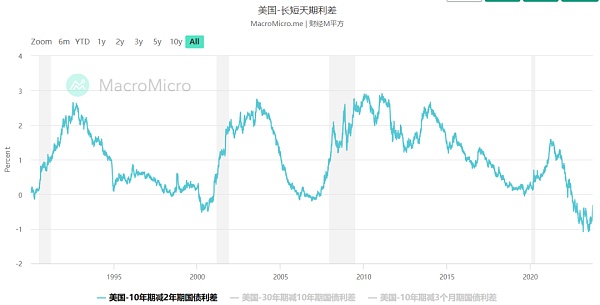

美國 10 年期國債與 2 年期國債的收益率差值是一個非常著名的衰退先行指標,但其底層邏輯不如上述的失業率等數據那么直觀。且由於是先行指標,通常收益率倒掛形成時美國經濟還是十分強勁的,這種強勁往往會延續至倒掛結束。這也是爲什么每次倒掛快結束時,人們總會忘記歷史教訓,認爲這次和以前不一樣。

此次同樣如此。利差倒掛形成的時間是 2022 年 4 月份和 7 月份(4 月份只是短暫倒掛,但 7 月开始至今則爲長期倒掛),至今已超過一年。於是我們會發現,如今市場上擔心利率倒掛的呼聲遠不如一年前那么高,人們又开始相信這次和以往不一樣。

然而事實卻是,此次倒掛解除過程中的經濟狀況不僅沒有比過往更加良好,反而更加糟糕。

美國當前財政狀況呈現惡化之勢,財政赤字在 2023 財年的前 11 個月達到 1.5 萬億美元,同比增長 61%。因此繼續發債成爲必然。6 月初放寬債務上限後,美國財政部在僅僅4個月的時間裏,淨增加了1.7萬億美元的債務。截止到 10 月,聯邦政府總債務規模已經超過了 32 萬億(含政府內部持有的債務),本年度新增規模在 2 萬億以上。

這個債務體量已經遠非 2008 年可比,當時的兩大美債持有國——日本和中國,如今或是沒有能力或是沒有意愿來承接如此龐大的債務了。因此,美債市場目前嚴重缺少买盤,導致的結果是美債價格下滑,美債收益率上升。這也是爲什么我們看到 10 年期美債收益率自 7 月以來連續攀升,從而導致長短期利差拐頭向上。

我之所以認爲此次倒掛解除的背景更加糟糕,是因爲歷史上的倒掛解除是通過降低短債收益率來實現的,即降息。美聯儲只要开啓降息,短債收益率便會立刻掉頭向下。這種方式至少對經濟的恢復起到刺激效果。雖然最終還是發生衰退了,但至少衰退的時間並沒有很長。

然而,此次倒掛解除卻是通過提高長債收益率來實現的。長債收益率反映了市場對美國利率的長期預期,其上行趨勢意味着市場對美聯儲維持長期高利率的預期正在升溫。在經濟領域,10 年期美國國債收益率常被譽爲資產價格的錨,由於其在資產估值過程中充當“分母”角色,故其上升勢必引發其他資產估值的下滑。自七月以來,其飆升趨勢便引發了股市和幣市的一系列下行趨勢。如果市場對美聯儲的預期是長期維持高利率,那么這種下行趨勢恐怕很難停止。

更重要的是,長債收益率代表了美國的債務風險程度。長債收益率的飆升表明美國發生債務違約的可能性在急劇上升。

想要降低長債收益率,就只有尋找更多的买盤。增加买盤的方式無非兩個,一是繼續維持高利率,吸引更多資金來購买國債;二是擴表,加速印鈔,繼續借新債還舊債。

如果選擇第二種方式,無異於飲鴆止渴,本年度新增規模大概率將超過 2 萬億了,相當於總債務規模增加了 6.5%。如此下去債務的規模將會呈指數型加速飆升。最終的結果是再也沒有哪個經濟體有能力承接,只能眼睜睜看着它螺旋式上升直至債務違約。

這也是爲什么我認爲美聯儲短時間內不會降息,因爲只有繼續維持高利率,才有可能在不進一步推高債務規模的前提下吸引更多資金來購买國債,以此避免債務違約。債務穩定和美元穩定是息息相關的,債務一旦崩盤,美元也就失去了信用基石,而美元一旦崩潰,美國的國本將會受到動搖。

在牽涉到國本的問題上,經濟衰退也就顯得不那么重要了,畢竟美國衰退也不是一次兩次了,無非是這一次更久些罷了。

總結

本文借用彭博的一篇文章,重點闡述了四個我認爲的能有效預測未來經濟狀況的數據:失業率、存款、貸款以及美債收益率。

其中,失業率和存貸款預測的是未來的消費狀況。因爲美國的 GDP 貢獻中,消費佔 80%。目前美國居民的存款水平已經降低至疫情前的水平,僅次於 2007 年。而信用卡違約率和銀行信貸收緊程度同樣達到了 2007 年以來的最高水平。最重要的是,失業率數據开始拐頭向上了。

因此,未來一年美國居民家庭支出急劇下降恐怕是大概率事件。

最後,通過美國當前債務情況推測美聯儲短期內不可能降息,從而得出衰退不僅無法避免且持續時間可能比過往幾次更長的結論。

這對於全球風險資產都是一大考驗,從“軟着陸”呼聲高漲可以看出,風險預期並未計價。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:觀點:美聯儲短期不會降息 但衰退無可避免 考驗全球風險資產

地址:https://www.torrentbusiness.com/article/70208.html

標籤:美聯儲

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33