作者:Helen Partz,Cointelegraph;編譯:松雪,金色財經

摩根大通的一份新報告稱,自合並和上海等主要網絡升級以來,以太坊質押的興起是以更高的中心化和更低的質押收益率爲代價的。

以高級董事總經理 Nikolaos Panigirtzoglou 爲首的摩根大通分析師於 10 月 5 日發布了一份新的投資者報告,警告以太坊日益中心化帶來的風險。

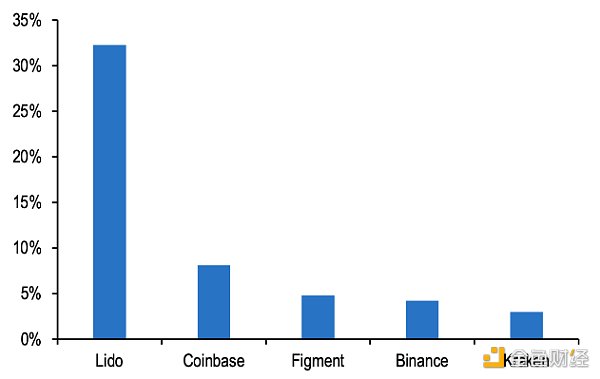

前五名流動性質押提供商的市場份額。 資料來源:摩根大通

摩根大通分析師在報告中指出,排名前五的流動性質押提供商:Lido、Coinbase、Figment、Binance 和 Kraken,控制着以太坊網絡上超過 50% 的質押,並補充說僅 Lido 就佔了近三分之一。

分析師提到,加密社區已將去中心化流動性質押平台 Lido 視爲與 Coinbase 或 Binance 等中心化交易所相關的中心化質押平台的更好替代品。 然而,在實踐中,摩根大通的報告稱,“即使是去中心化的流動性質押平台也涉及高度中心化”,並補充說,單個 Lido 節點運營商擁有超過 7,000 個驗證器集或 230,000 個以太坊。

這些節點運營商由 Lido 的去中心化自治組織 (DAO) 選擇,該組織由幾個錢包地址控制,“使得 Lido 的平台在決策方面相當集中,”分析師寫道。 報告提到了 Lido 的 DAO 拒絕提案的案例。

摩根大通分析師寫道:“Lido 沒有參與這些舉措,因爲其 DAO 以 99% 的壓倒性多數拒絕了該提議”,並補充道:

“不用說,任何實體或協議的中心化都會給以太坊網絡帶來風險,因爲大量的流動性提供者或節點運營商可能會成爲單點故障或成爲攻擊目標或串通形成寡頭壟斷[... ]”

摩根大通指出,除了更高的中心化程度之外,合並後的以太坊還與整體質押收益率下降有關。 分析師寫道,標准區塊獎勵從上海升級前的 4.3% 降至目前的 3.5%。 報告補充稱,總質押收益率已從上海升級前的7.3%下降至目前的5.5%左右。

摩根大通分析師並不是唯一注意到合並升級後網絡中心化顯著增加的以太坊觀察家。 該合並於 2022 年 9 月 15 日執行,被視爲以太坊去中心化的主要障礙和收益率下降的主要原因。

以太坊聯合創始人 Vitalik Buterin 承認,節點中心化是以太坊的主要挑战之一。 2023年9月,他表示,找到處理這一問題的完美解決方案可能還需要20年。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:摩根大通:以太坊質押的興起是以更高的中心化爲代價

地址:https://www.torrentbusiness.com/article/69826.html

標籤:摩根大通

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33