中信金(2891):中國房地產負面事件僅是短期消息面影響

前陣子我長期持有的金融股中信金(2891)在 8 月除息後,馬上遇到中國爆出「碧桂園」、「中植系集團」等負面事件影響,由於中信銀行對中國曝顯金額居台銀之冠,導致股價受到影響、至今尚未能完成填息。不過根據公司管理層表示,雖然整體金控對中國房地產放款及債券投資曝險高達 150 億元(佔整體淨值 53%),然而大部份是集中於台資企業與外資,實際上對中國本土企業是以步步高集團(OPPO)、遠東宏信、工商銀行為主,因此整體影響仍在可控範圍之內。

既然短期事件並不會造成太大影響,能否填息的關鍵還是在於獲利表現。根據「陳重銘-不敗存股術 APP」法人系統顯示,預估中信金(2891) 2023 年 EPS 將成長 72.3% 達 2.67 元,且 2024 年還要再成長 0.8% 至 2.69 元,可望挑戰歷史次高。經過負面事件的衝擊,現在會是佈局好時機嗎?以下將繼續說明該公司完整介紹、營運展望、價值評估、操作技巧等。

中信金(2891):擁有銀行及壽險獲利雙引擎

中信金(2891)成立於 2002 年,並在同年掛牌上市。旗下子公司包含銀行、人壽、證券、投信等。其中在銀行方面,除了在台灣設有 152 家分行外,在全球 14 個國家中共設有 196 個海外分行,為台灣最積極佈局海外的銀行之一。同時也持續擴大保險事業版圖,2015 年經董事會通過與台灣人壽保險進行股份轉換案,台灣人壽正式成為中信金(2891) 100% 持股之子公司,並於 2016 年將中國信託人壽與台灣人壽合併為現在的台灣人壽。

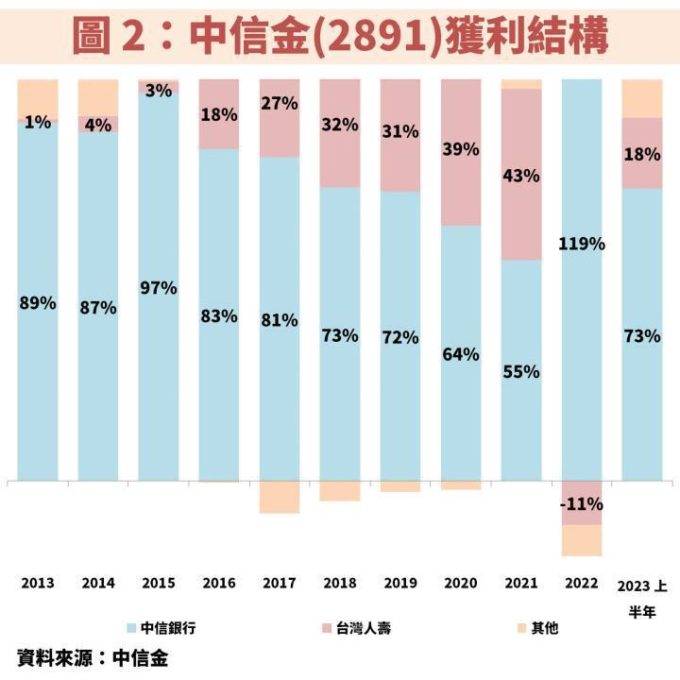

從圖 2 獲利結構來看,在中國信託人壽與台灣人壽合併前,中信銀行佔整體獲利高達 9 成,隨著積極拓展保險業務後,壽險佔獲利比重逐年攀升,此部份原因一方面也是受惠資本市場在這幾年的大多頭所帶動,直到 2022 年遭遇股債雙殺,以及防疫險鉅額賠償才導致壽險獲利呈現負值。隨著疫情在 2023 年明顯趨緩、防疫保單不再影響,壽險獲利也回歸正數。由此可知中信金(2891)旗下的銀行及壽險業務都對獲利具有重要的影響性。

中信銀行被列為系統性重要銀行,目前 3 項皆未達標準

根據中信金(2891) 2023 年 Q2 法說會資料,整體金控、中信銀行、台灣人壽的資本適足率分別為 116.1%、13.95%、289%,分別都符合金管會所規定的 100%、10.5%、200%。不過中信銀行在 2019 年被指定為系統性重要銀行,也就是所謂「大到不能倒的銀行」,具有更加嚴格的資本適足率規範。普通股權益比率、第一類資本比率、資本適足率,必須在 2025 年分別達 11%、12.5%、14.5%。

雖然在之前的金融股電子書中提到中信銀在 2022 年皆通過標準,然而以 2023 年 Q2 的數據來看,相關比率分別為 10.92%、12.25%、13.95%,顯示 3 項比率皆未達標準,主因受債市波動影響,顯示資本市場的波動對金融股具有一定的影響性,須注意未來是否會影響到股利發放的金額。(備註:資本適足率=自有資本淨額/經風險係數調整之風險性資產)

2022 年股債雙殺及防疫保單損失拖累獲利,2023 年已回歸常態

接著從圖 3 觀察中信金(2891)近年營運狀況,其中 2014 年 EPS 突然飆升主因包含一次性的 148 億元廉價購買利益,緣由為當年 6 月併購東京之星銀行,不過收購成本低於東京之星銀行的淨值,因此產生廉價購買利益。另外 2015 年還有處分總部大樓的一次性獲利達72億元,扣除這 2 項因素,中信金(2891)EPS長年大致維持穩定成長,直到 2021 年創下歷史新高。

然而好景不常,2022 年遭遇股債雙殺及防疫保單賠償損失,壽險業務由盈轉虧拖累整體獲利表現。不過 2023 年隨著保單影響逐漸淡化、壽險獲利回歸正數,使公司近期自結 2023 年前 8 月累計 EPS 為年增 36.1% 達 2.26 元。

(備註:淨收益包含利息淨收益、手續費淨收益、投資淨收益,為一般公司營業毛利的概念。因金融股的財報中,營收僅列出利息收入,但此營收並未能完整表達所有業務營收來源,故以淨收益表達各項業務之營業收入扣除相關成本。)

◎本文內容已獲 不敗教主-陳重銘 授權,原文出處於此;未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中信金(2891)大到不能倒又長期獲利穩定! 專家:掌握此「祕訣」便宜存股

地址:https://www.torrentbusiness.com/article/69389.html

你可能感興趣

國巨違反重訊規定 證交所開罰5萬元

2024/11/21 19:06

佶優加速AI布局 AI伺服器機櫃及算力服務同軌並進

2024/11/21 18:59

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03