近期債券市場詭譎多變,該如何在投資市場中避免踩雷,又該如何尋找好的投資標的?

近期美債與多家美銀遭國際信評機構降評,且聯準會仍偏鷹派,投資人該怎麼辦?是否可以投資債券?

受到美國多項經濟數據優於預期,市場對聯準會降息期待有所延遲,加上美國財政部近期宣布要大量發債,就影響買債殖利率往上走高的趨勢,突破2008年以來的高點,應該讓許多年初就陸續進場投資債券的投資人,是有一些灰心的。

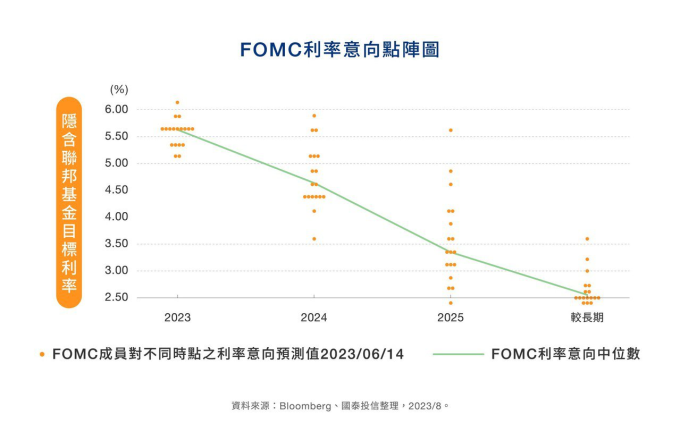

其實,根據最新聯準會的利率點陣圖顯示,本輪升息循環其實預計在今年就會結束,明年其實有機會進入降息的週期;也就是說目前債券殖利率上揚空間是有限的,債券價格也呈現大幅折價的情況,所以未來成長空間很可觀。

美債被降評 投資人該擔心嗎?

在降評消息方面,美債其實不是第一次被降評了,市場反應其實不像之前來的意外。

從現實面來看,美國公債其實還是被視為全球最安全跟流動性最高的一個資產,市場地位其實蠻難在短時間被動搖的。

除了公債之外 美國銀行狀況如何?

其實大部分的美國大型銀行還是屬於很高的信用評等,觀察投資級主順位金融債的利差,在消息前後其實也沒有比較大幅的擴大,所以其實市場的反應不大。

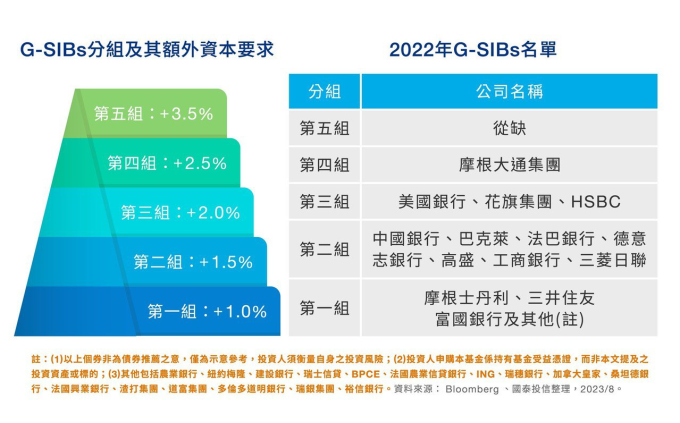

其實銀行業在2008年金融海嘯過後,是有受到比較嚴格的規範要求,像是國際組織金融穩定委員會,每年都會公布一個全球系統性重要銀行名單,就是俗稱的G-SIBs銀行名單。

G-SIBs銀行其實就是需要提列額外的資本緩衝,去降低銀行的資產風險,總結來說美國大型銀行的財務體質,其實還是很健康的,所以投資人不用過度擔憂。

想投資債市該如何選標的?

有兩大關鍵可以留意:

1.違約風險

因為公司一但違約,就是利息本金兩頭空,所以挑選財務體質好的發行人就非常重要,建議就是要挑選信評在投資等級以上的發行人為主。

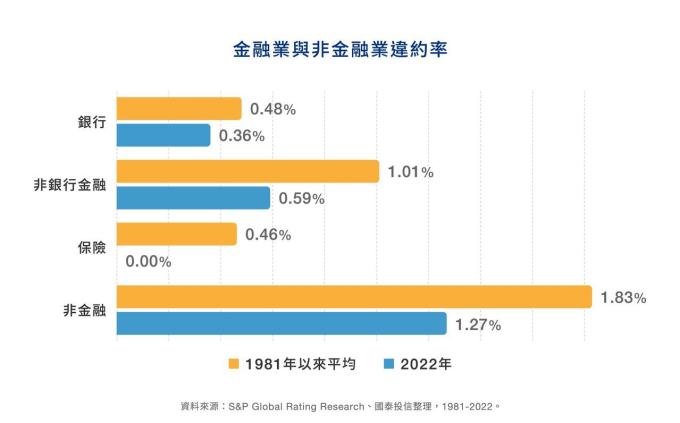

根據機構統計的話,金融業的違約平均又比非金融業還低,所以投資級以上的債券,又以金融債算是公司債市中的首選標的。

2.收益率

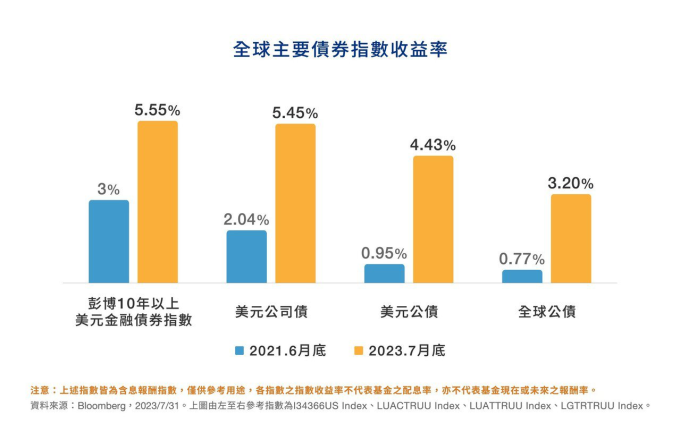

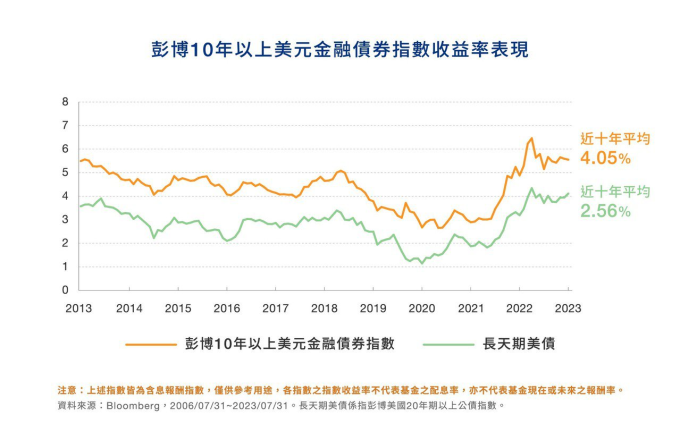

目前較長天期的金融債收益率,是優於公債和一般公司債,加上長天期債券的價格對利率變動敏感度比較高,未來在FED降息的時候,其實是有機會債息和資本利得兼收。

如果以彭博10年以上美元金融債券指數為例的話,這檔指數是從公司債篩選出信評在投資等級以上的金融產業債券,基金持大概有9成以上都是全球系統性重要銀行,屬於剛剛所提到的違約率低。

另外也挑選出具到期年限10年以上的債券,可以看到收益率較長天期美債來看,平均高出了大概1.5%,也符合高收益率。

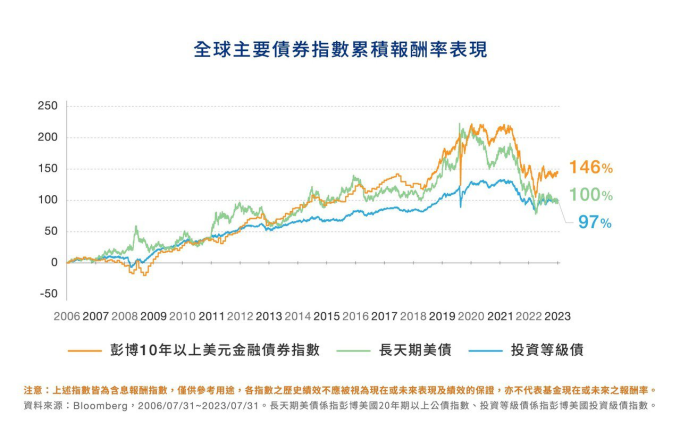

最後可以看到指數成立以來的報酬大概有145%,相對美國投資級公司債和長天期美債的報酬表現來說,10年金融債的表現是非常亮眼。

投資人該如何參予這樣的指數呢?

最簡單的就是選擇追蹤這個指數的國泰10Y+金融債ETF(00933B)。

00933B這檔ETF為了滿足台灣一般人投資人的需求,設定為每月配息,含有加入了收益平準金的制度,是國內債券ETF中第一檔結合月月配和平準金制度的債券ETF。

而為了讓更多投資大眾能輕易參與投資,00933B這檔ETF的IPO價格也訂為15元,很親民。小資族也可以輕鬆參與這類型債券的投資行情。

預計9月25日起正式募集,每股發行價格為15元。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:00933B「月配+收益平準金」更兼顧資本利得! 投資債市須注意2關鍵

地址:https://www.torrentbusiness.com/article/65992.html

你可能感興趣

國巨違反重訊規定 證交所開罰5萬元

2024/11/21 19:06

佶優加速AI布局 AI伺服器機櫃及算力服務同軌並進

2024/11/21 18:59

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03