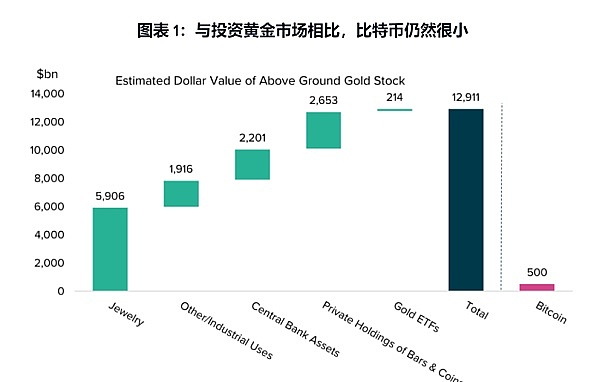

如今,比特幣是一種稀缺的數字商品和實物黃金的替代品。與黃金投資市場的規模相比,比特幣仍然相對較小。我們預計比特幣將繼續從黃金手中奪取市場份額,作爲一種更適合我們數字化時代的價值儲存資產。

但比特幣的可能用途不僅限於其作爲潛在黃金替代品的作用,因爲通過採用閃電網絡或其他解決方案,交易成本的下降可能有助於比特幣在全球經濟的某些領域與法定貨幣競爭,並且在全球經濟領域不斷進行新的創新。隨着時間的推移,網絡(例如 NFT 和智能合約的第 2 層協議的开發)可能會爲比特幣的潛力做出貢獻。

這些潛在市場的總體規模可能意味着隨着時間的推移,比特幣的估值還有很大的增長空間。

盡管比特幣已有 14 年多的歷史,並爲數千萬人所擁有1,但該網絡的可能用途仍然存在爭議。在某種程度上,這並不奇怪:因爲比特幣與以前有很大不同,核心技術和圍繞它的生態系統需要時間才能成熟。對於投資者來說,這意味着該資產的潛在市場(該技術可以擾亂的現有經濟結構)始終是一個不斷變化的目標。雖然我們可以量化比特幣市場機會的某些方面,但創新始終在擴大世界上第一個公共區塊鏈的可能性。我們看到了一系列潛在的用例:從數字價值存儲到交換媒介,再到非貨幣區塊鏈活動的結算層。

比特幣作爲價值儲存手段

如今,比特幣已經被一些人確立爲稀缺的“價值儲存”資產和黃金的數字競爭對手。這個用例從一开始就很明顯——比特幣創造者中本聰將代幣比作具有特殊屬性的稀有賤金屬:它“可以通過通信渠道進行傳輸”。2盡管黃金存在的時間較長,但比特幣仍具有對其持有者有吸引力的某些特徵,尤其是其便攜性;只要持有者能夠訪問互聯網和私鑰,比特幣就可以在世界任何地方使用。自比特幣誕生以來的經濟狀況——金融危機、流行病、通脹飆升——加速了對可能有助於保護資產實際價值的工具的需求,並支持比特幣作爲黃金的數字替代品。

與實物黃金市場相比,比特幣約 5000 億美元的市值3相對較小。我們估計地上黃金存量的市值約爲 13 萬億美元,其中約 3 萬億美元爲私人黃金投資(ETF 加上持有的金條和金幣),略多於 2 萬億美元由央行持有(圖表 1) 。4盡管比特幣在過去十年中大幅增長,但投資黃金市場的規模仍約爲其五倍(或九倍,包括央行持有的黃金)。我們預計,比特幣可能會繼續從黃金手中奪取市場份額,作爲一種更適合我們數字化時代的價值儲存資產。

比特幣作爲交換媒介

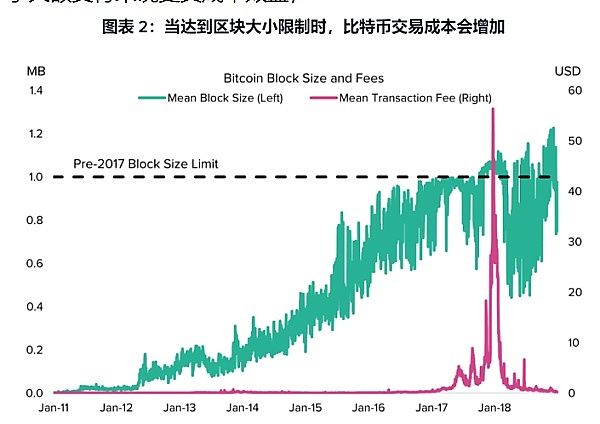

比特幣的預期用途是作爲一種點對點電子現金系統,但比特幣作爲這種數字交換媒介的發展速度較慢。這可能反映了多種因素,包括其歷史波動性、現有貨幣體系的網絡優勢以及比特幣的交易成本。在網絡的早期歷史中,比特幣交易成本相對較低,並且該代幣經常被用作實驗性交換媒介。隨着網絡使用量的增加和區塊开始填滿,其交易成本變得更高且更不穩定(圖表 2)。這些費用是交易復雜性(它們在區塊中佔用的字節數)的函數,而不是其美元價值的函數。因此,比特幣交易對於大額支付來說更具成本效益。

比特幣能否作爲交換媒介得到更廣泛的應用?在貨幣體系穩定的發達市場經濟體中,即使從長遠來看,這種情況似乎也不太可能發生。區塊鏈技術可能有助於改善現有的支付基礎設施,但我們認爲,絕大多數零售交易更有可能使用穩定幣,最終可能使用央行數字貨幣(CBDC)。盡管一些用戶可能看重比特幣交易避免中心化中介這一事實,但當今基於銀行卡的數字支付的主導地位表明,大多數用戶看重速度、便利性和穩定性。

話雖這么說,我們可以預見比特幣將在滿足某些條件的全球經濟部分中更廣泛地用作交易媒介。例如,在本國貨幣或銀行系統不穩定的國家,比特幣可能是首選的交易媒介;在這些情況下,用戶也可能會欣賞比特幣的抗審查特性,特別是在交易成本較低或現有貨幣/貨幣系統的網絡優勢已被克服的情況下。

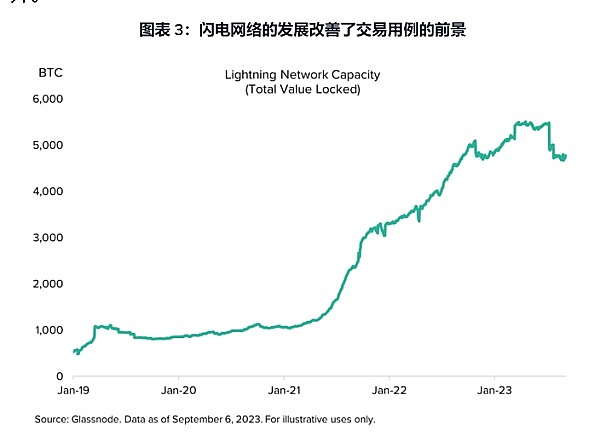

閃電網絡是一種比特幣第 2 層擴展解決方案,專爲低成本和大批量支付而設計。用戶不是在第 1 層區塊鏈上結算每筆交易,而是通過鏈下渠道發送和接收付款,然後可以定期將其結算到主網絡。閃電網絡最初的採用率較低,但隨着开發的繼續,它顯示出了更多的進步(圖表 3)。值得注意的是,閃電網絡不僅僅能夠進行直接的比特幣交易;未來,它還可以支持穩定幣7或通過比特幣進行的法定支付(即法定貨幣到比特幣到法定貨幣的支付)。在這些情況下,比特幣將作爲用於數字支付的網絡的結算資產而積累價值,即使它不直接用作數字支付媒介。

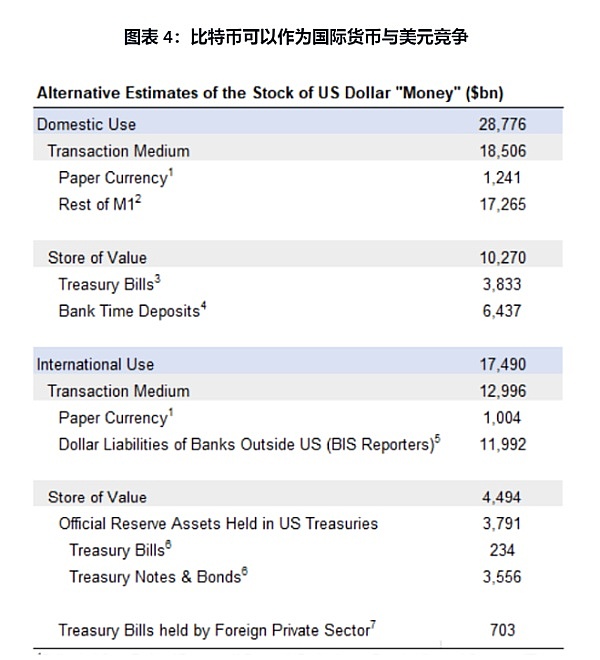

如果比特幣能夠作爲交易媒介或促進數字法定交易的網絡取得進展,那么潛在的市場機會可能會很大。例如,我們估計全球“M1”(經濟學家對交易貨幣的傳統定義)總額約爲60萬億美元。8因此,如果比特幣能夠佔據這個市場的一小部分,我們相信它將對該代幣的潛在估值產生有意義的影響。

如上所述,我們預計比特幣不會成爲發達市場經濟體零售交易的主要交易媒介,因爲我們預測穩定幣更有可能填補這一角色。但並非所有類型的“貨幣”都是相同的,現有的類貨幣資產存量中會有一些部分應該更容易被取代。

考慮美元的國際使用:美元在美國境外廣泛使用,包括在不包括美國居民的交易中。這些用途可能更容易被基於區塊鏈的介質破壞。在國內經濟中,國家政府可以通過規則和法規來控制公衆對特定貨幣的使用(例如,要求以本國貨幣納稅,或限制銀行存款中可以持有的外幣數量)。相比之下,在國際市場上,事實上的交換媒介和價值儲存手段是一個選擇問題,並由公衆需求決定。因此,任何一種國際貨幣媒介的主導地位都可能隨着時間的推移而發生變化。

其中許多經濟體已嚴重美元化。9 全球經濟中貨幣的復雜地理和多方面功能可能意味着比特幣和/或其他加密貨幣作爲交換媒介存在市場機會,即使法定支持的穩定幣是未來的主要交易媒介。

比特幣作爲結算層

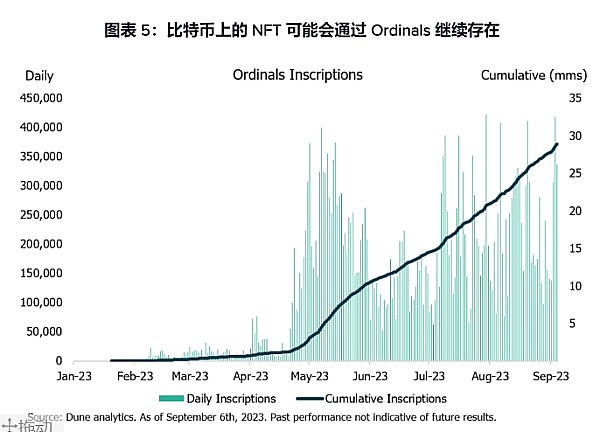

雖然比特幣最初設想用於金融應用,但從長遠來看,該網絡的潛在用途可能會超出這些用途。在過去的一年裏,比特幣網絡上的智能合約和 NFT 受到了關注,有效地擴大了網絡的覆蓋範圍。 2022 年 12 月,比特幣开發商 Casey Rodarmor 發布了 ORD 軟件,爲比特幣網絡上的 Ordinals 或類似 NFT 的資產鋪平了道路。2021 年比特幣協議升級降低了存儲任意數據的成本,Ordinals 允許用戶將比特幣的最小單位(聰)記爲不可替代代幣 (NFT)。該用例還向數字藝術和收藏品市場开放了比特幣網絡。早期對該功能的興奮推動了總計 1,390 BTC 102023 年 5 月向礦工收取的費用,佔當月全網收取的費用11總量 4,540 BTC 的 30%。雖然 Ordinal 交易量此後有所放緩,但新銘文繼續以一致的速度增長,今年總計12 個銘文達到 26 毫米,這表明比特幣上的數字藝術品可能會繼續存在。

比特幣區塊鏈上智能合約的潛力將進一步擴大網絡的影響範圍。這項工作的早期領導者之一是 Stacks,它是一個比特幣第 2 層,將智能合約功能引入比特幣生態系統,並提供包括金融、遊戲和社交應用程序在內的去中心化應用程序 (dApp)。由於 TVL 13的成本僅爲 20mm ,Stacks 仍可被視爲試點項目;更大的智能合約平台——例如以太坊、其最大的擴展解決方案和 Solana——每個平台都維持着超過 300 美元的 TVL。去年,該平台還獲得了开發人員的極大興趣和關注,擁有超過 90 個 Dapp 14和 43 名全職开發人員15,在所有智能合約平台中排名第 28 位,領先於 Lido、Chainlink、The Graph 和 XRP。

總體而言,Ordinals 和 Stacks 的早期進展表明,比特幣與從數字藝術和收藏品到任何可以編程到智能合約中的資產等領域都有潛在的相關性。這些新用例正處於將新最終用戶(包括藝術家、开發人員、投機者、收藏家或遊戲玩家)引入網絡的初步階段,但如果比特幣能夠將日益增長的活動和开發人員的興趣轉化爲這些領域長期具有全球意義的吸引力從長遠來看,我們認爲它也將受益於新領域的投資(例如,670 億美元的藝術品市場16、3720 億美元的收藏品市場17和 2270 億美元的視頻遊戲市場18)。

用例的進展

比特幣的潛在市場只能粗略地估計,並且在提供這種估計時自然存在很大的不確定性,因爲比特幣只是一種資產,它需要與其他加密貨幣(或未知的未來創新)競爭才能捕獲黃金和法定貨幣的市場份額。此外,正如序數的經驗所表明的那樣,很難預測开發人員將來如何應用比特幣網絡。盡管如此,灰度研究對比特幣持續增長的多種途徑持樂觀態度。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:灰度報告 | 比特幣的目的:確定潛在市場的規模

地址:https://www.torrentbusiness.com/article/64964.html

標籤:BTC

你可能感興趣

馬斯克財政減支團隊的政治高度

2024/12/04 14:57

對話 Hyperliquid 創始人 Jeff:入圈後自學編程 不接受 VC 投資

2024/12/04 13:24

加密混合服務器Hydra創始人被判終身監禁 有哪些罪名?

2024/12/04 11:52

轉折點?灰度申請將Solana信托轉爲現貨ETF

2024/12/04 11:25

韓國民衆:沒想到能看到這一天

2024/12/04 11:02