我們不再分析近期波動的事件和驅動因素,而是從更基本的層面探究波動性,探索比特幣波動如此劇烈的原因以及如何看待它。

爲何比特幣波動性這么大

幾乎每個持幣者都熟悉比特幣的價格波動,當然也是因爲這種波動總是頭條新聞。但比特幣究竟爲什么如此不穩定呢?從根本上說,是什么導致了這一現象?

首先,區分短期和長期波動是有幫助的。短期波動因素可能包括諸如新聞報道(特別是負面消息),宏觀經濟指標或條件的重大變化,以及比特幣期貨和槓杆的狀態,所有這些都是我們在過去的時事通訊中討論和分析的。這些因素同樣也會導致股票和其他資產的短期波動,因此並不難理解。

然而,問題依然存在:爲什么比特幣在長期內仍然不穩定?爲什么我們看到比特幣的價格在幾個月和幾年裏上漲了數千個百分點,卻只下跌了 50%或更多?部分原因在於比特幣的獨特特性,即固定的供應量和發行規劃。

與其他商品不同,比特幣的供應曲线是固定的

比特幣的獨特之處在於,它是一種供應對價格變化完全沒有彈性的商品。換句話說,供給不會(也不可能)隨着價格的變化而變化。比特幣的代幣發行政策是預先編程的。因此,比特幣需求的所有變化都會通過價格的變化來反映。即使從長期來看,供應的變化也無法抑制價格變動的影響。

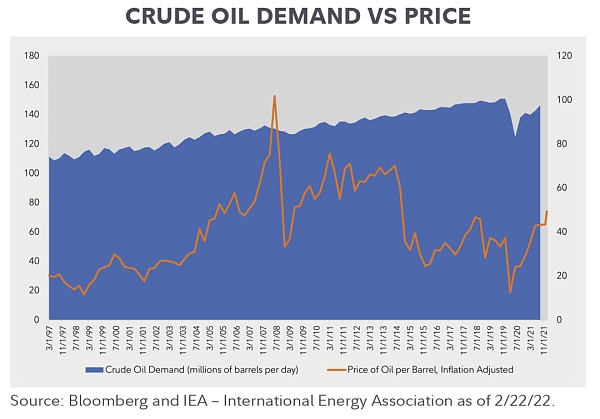

一種不同的貨物或商品的例子可以幫助說明這一點,例如石油。世界對原油的需求幾乎一直在增長,只有在經濟衰退時才會短暫下降。然而,長期價格並沒有呈現出類似的只漲不跌的態勢。事實上,在過去 15 年裏,WTI 原油經通脹調整後的價格實際上下跌了近 9%,而需求卻上升了約 14%(根據彭博社的數據,以 2021 年底的價格計算)。

回到經濟原理,我們知道當一種商品的需求增加時,短期內價格會上漲。然而,更高的價格會刺激供應商生產更多。更多的供應將會使價格下降。美國見證了這一點,當時的油價高到足以使以前不經濟的水力壓裂技術有利可圖,然後又增加了供應。總之,如果需求增加,價格可能會上漲,高價格會刺激增加供應,從而壓低價格。供給變化的能力可以起到穩定價格的作用。

對於比特幣來說,無論價格如何變化,供應都不會改變。因此,需求的任何變化,無論是短期的還是長期的,都必須通過價格的變化來反映。這意味着價格將更加不穩定。

比特幣的價值和波動性是密不可分的

這也說明了比特幣和波動的一個比較深刻的觀點,比特幣布道者 Parker Lewis 簡要地總結道:“比特幣之所以有價值,是因爲它的供應是固定的,而它的波動也是出於同樣的原因。”換句話說,比特幣有價值的原因之一是它有稀缺性,但這種稀缺性來自於它的固定供應,這反過來又使它更不穩定,正如我們上面解釋的那樣。因此,如果不消除比特幣的基本價值主張,就無法消除比特幣的波動性。

將波動性置於正確的框架中

雖然波動性通常不是投資者想要的東西,但它對核心投資理論是否重要,這是有幫助的。例如,假設一個投資者的投資目標是將一定比例的資本配置到一種長期(比如至少 10 年)保值的資產類別。

此外,假設有兩種截然不同的資產類別。前者的波動性非常低,但預期不會保持購买力方面的價值。第二種具有令人難以置信的高波動性,但被認爲具有存儲價值的能力。對於投資者來說,第二種資產類別將是正確的選擇,因爲它更有可能在規定的時間範圍內實現保值的投資目標。盡管不希望出現波動,但這不是目標的一部分,在 10 年內也無關緊要。重要的是目標是否在十年結束時實現,而不一定在整個十年期間的任何時候都實現。

這兩種資產類別顯示了過去 10 年美元對比特幣的實際表現。例如,以消費者價格指數衡量,10 年前 1 萬美元的購买力如今只有 8,070 美元,貶值幅度超過 19%。

當然,十年前比特幣的交易價格僅略高於 5 美元,因此,任何對比特幣的回報率計算,都可以捕捉到比特幣最驚人的一些表現,盡管當時它還是一個新興或幾乎不存在的資產類別。然而,回顧過去的五年,我們仍然可以看到,與比特幣相比,美元的價值存儲主張仍然很糟糕:

美元不波動,但就購买力而言,它也不是很好的保值手段,而比特幣被認爲非常不穩定,但在過去的十年甚至五年裏,它是一種更好的保值手段。關鍵是,具有低波動性的東西不一定是長期良好的價值儲存方式,而具有高波動性的東西並不意味着它就不能是長期良好的價值儲存方式。

新興資產類別無法避免波動

我們知道,如今比特幣的市值約爲 7000 億美元,在許多投資者眼中已經達到了新興或小型資產類別的地位。我們還知道,比特幣最初的市值和價值爲零。但是在這期間到底發生了什么?我們是如何從 A 點走到 B 點的?比特幣又是如何成爲一個更大、更成熟的資產類別的?

在宏觀層面上,答案可能看起來很簡單:越來越多的人採用比特幣,並以越來越高的價格購买。但對微觀經濟過程進行更深入的研究,就會揭示出波動性的一些關鍵作用。

毫無疑問,投資者非常熟悉宏觀層面上市場的效率,並習慣於看到屏幕上幾乎所有東西的價格,以及他們所持或投資組合的價值。人們經常忘記的是,“市場”並不是一個善於發現證券和投資價值的整體機器,而是由數十億個人組成的。新信息和反映價格信息的“市場”的結合是一個過程,而不是靜態的或一次性的評價。

市場是由行動的個人組成的,這些個人中有很大一部分人現在看到了比特幣的價值,並據此購买比特幣。但這群人並不是在同一時間,也不是以同樣的方式形成這種信念的。每個人都必須經歷理解比特幣及其價值主張的過程。有些人可能在不同的時間买入和持有,而另一些人可能在選擇長期配置之前先進行了交易。

因此,個人以不同的方式和時間框架來採用比特幣的過程必然會產生波動。波動是價格發現的副產品,在自由市場中,沒有其他方式可以實現價格發現。

黃金作爲新興資產類別的例子

如果這聽起來過於深奧或全是理論,那么最近一個黃金作爲一種資產類別出現的例子可能會有所幫助。直到 1971 年以前,黃金一直以各種形式作爲貨幣,或者至少與美元掛鉤,這樣黃金就與一定數量的美元掛鉤。

1971 年,尼克松總統放棄了美元與黃金的所有聯系,取消了黃金與美元的掛鉤或固定匯率,並採用了自由浮動匯率。

這創造了一個黃金市場,黃金的價格現在由自由供需力量決定。投資者現在面臨着一個問題:黃金到底值多少錢?如今,全球黃金的總價值估計約爲 12 萬億美元,在許多投資者眼中,這是一種龐大而成熟的資產類別。

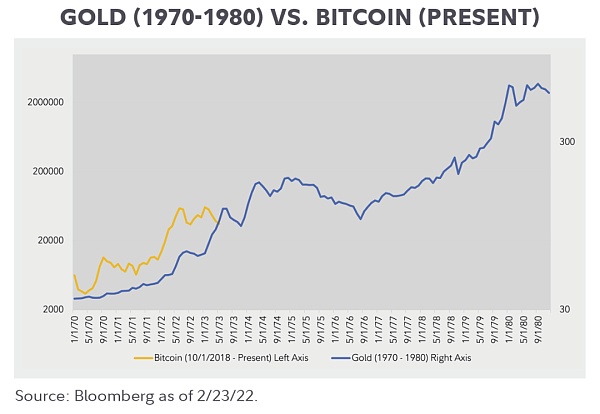

如下圖所示,黃金並沒有以一種一致的、容易預測的或低波動的方式進入這個既定的資產類別。此外,有趣的是,看看比特幣是如何大致遵循類似的模式的。但是,請注意,圖表的簡單疊加或比較不應被用作任何類型的模型或指標。我們在這裏只是強調一個新興資產類別的歷史例子,它在經歷自己的價格發現過程時經歷了非常不穩定的時期。

歷史和未來波動率

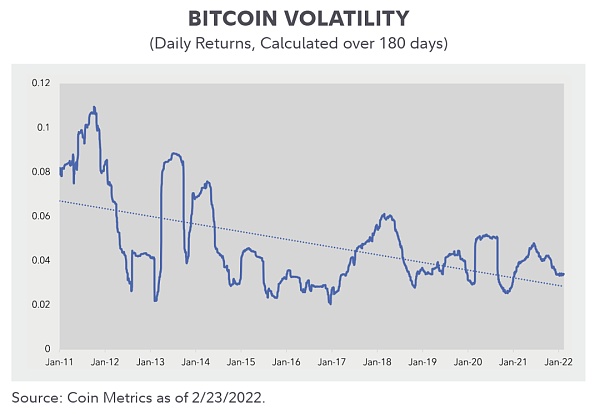

隨着黃金在 70 年代經歷了一個主要的價格發現過程,這導致了一個更大的投資者基礎,波動性自然下降。我們相信比特幣也會經歷同樣的過程,事實上,迄今爲止我們所掌握的有限的歷史證據似乎表明,從長期來看,比特幣的波動性在下降。

總之,我們認爲,在高波動時期,投資者重新審視比特幣的一些看似基本的屬性,以及它爲何如此波動,是有幫助的。比特幣的波動性也是它有價值的原因,盡管它有時會令人不安,但這種波動性表明,比特幣正在作爲一種資產類別出現,因此可能正在實現其長期保值的最終投資目標。

原文:

https://www.fidelitydigitalassets.com/articles/understanding-bitcoin-volatility

作者 | 富達數字資產

翻譯 | Gary Ma 吳說區塊鏈

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:富達研究:深入探討比特幣的波動性

地址:https://www.torrentbusiness.com/article/60.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59